エヌビディアが今後4年間で総額5,000億ドル(約72兆円)規模のAI(人工知能)向けインフラを、米国国内を中心に構築する計画を発表。TSMC(台湾セミ・コンダクター)など他の企業と協力して進めることが前提で、米国での建設に全力ですね。完全に国策銘柄の一つに。

■日経新聞報道→NVIDIA、AI半導体やサーバーを米生産 4年で72兆円計画

ちょうど半導体関連の関税措置が見直されたタイミングということで、当然ではありますが何らかの交渉・調整があったのでしょう。

これを受け、半導体に関する関税は25%よりも低くなるのではないかという期待感が高まっています。まぁ20%以下なら割とプラスになりそうなので、そこは期待しておきましょう。逆に25%だと厳しい…まぁエヌビディアだけ関税免除なら大プラスですね。

ちなみに、昨夜(4月14日)の米国市場ではプレマーケット(時間前取引)から、期待感先行でエヌビディア(NVDA)やアップル(AAPL)、デル(DELL)などが分かりやすく上がっていましたが、伸びきれずでしたね。

やはり最終的にはトランプ次第ということもあり、噂で買って事実で売るような値動きが強めですね。寄り天(天井)気味に近い形で伸びきれずに終わっています。

とにかく、トランプが不確定要素すぎるので、今後も市場は不安定な値動きを続けると思います。cisさんも言っているようにバグ値(バグみたいに安い価格)で買えるように、キャッシュは残しておきましょう。

というわけで、今日はエヌビディアの米国向けインフラ投資について解説しつつ、短期的なトレード戦略や見通しについて解説していくので、よろしくお願いします。

エヌビディアの(米国向け)巨額AIインフラ投資とは?

エヌビディアは、最新のAI半導体“ブラックウェル”とAIサーバーをアメリカ国内で生産する計画を発表しました。これは台湾に委託していた半導体の製造拠点を、米国にも広げる動きと言えます。

具体的には、半導体の製造は台湾セミ・コンダクター(TSMC)がアリゾナ州の工場で担当し、AIサーバーの組み立ては台湾のフォックスコン(鴻海精密工業)やウィストロン(緯創資通)などがテキサス州の工場で行う予定です。今後4年間で最大5,000億ドル(約72兆円)にのぼるとのこと。

こうした動きの背景には、トランプ政権で導入される関税や、対中輸出規制などによってサプライチェーン(供給網)の安定性が重視されるようになったことがあります。エヌビディアのジェンスン・ファンCEOは「米国で生産することで、供給網の回復力を高める」とコメントしています。

将来のAI市場とエヌビディアの成長可能性

一部では、“DeepSeek”などの中小規模のAIモデル(SLM:小規模言語モデル)が台頭しており、エヌビディアの成長が鈍化するのではないかという見方もあります。

しかし、人間の作業の大半を代替するAIエージェントシステムやAGI(汎用型人工知能)が今後1〜2年から、遅くとも2030年前後までの間に大きく発展するという予想が多く、そうした時代へ向けて大規模な計算資源が必要と考えられます。

したがって、エヌビディアは長期的にはまだ大きな成長余地があるでしょう。また、今回の米国への大規模投資は、そうした次世代AIインフラに備えたごく自然な動きだと言えます。

米国生産シフトの狙いと関税リスク

フォックスコン(ホンハイ)はAIサーバーの製造で大きく収益を得ています。この製造をアメリカにもってくることで、関税の影響を軽減しながら米国向けのサーバーを現地生産するメリットがあります。

エヌビディアの売上を見ると、2025年度(2024年1月~2025年1月)のデータセンター向け売上は1,152億ドル。今後、この多くを米国で生産すると考えた場合、製造原価率25%のうち、かなりの部分が米国に還元される計算です。

台湾セミ・コンダクターのような半導体メーカーは高度に自動化されており、直接労務費(人件費)の比率が非常に低いため、投資に対して実際に働く人数は意外と多くないとの指摘もあり、だからこそ実現可能なのでしょう。

とてもじゃないですが、米国の労働者が全ての生産過程を請け負えるとは思えませんし…🫨

地産地消へのシフトとメリット

これまでは、特に高付加価値製品は生産効率の高い地域でまとめて作り、世界に出荷するというのが最も合理的でした。まぁ当たり前ですが。

しかし、トランプ関税の影響で付加価値の大小にかかわらず“地産地消”を検討する流れですね。特にAI向けの計算資源に関しては、米国の大手IT企業(ハイパースケーラー)が主要ユーザーであり、米国で消費されるなら米国内で生産した方が関税リスクを避けられるため、合理的と言えます。

結果的にエヌビディアは米国内に『GPU(AIサーバー)を作るための工場』を用意することになります。そこに台湾セミ・コンダクターやフォックスコンなど台湾企業を参加させることで、「台湾の製品に関税をかけないでほしい」という話になっていると思われます。

今後の課題は高コスト生産による利益率の減少

半導体工場を米国に作るには、製造だけでなく素材や化学メーカーも含めて一体的に設備投資を行う必要があると考えられます。だからこそ、4年で約72兆円という巨額投資なのですが、さらに人材の確保も大きな課題となるでしょう。

また、米国内での生産は人件費や建設コストが確実に増えるため、それが最終製品の価格やエヌビディアの利益にどの程度影響するかは将来的な不確定要素と言えます。

一方、今はエヌビディアの売り上げや利益率が好調でも、来年や再来年にはどのように変わるか予測が難しいというのが現実です。この利益率の減少というのが、エヌビディアにとって大きな課題となりそうです。

特に短期的には、利益率の低下が疑問視されていましたから、この生産シフトの移転コストは注意しなければならないリスクと言えるでしょう。一段と利益率を押し下げそうですからね。

エヌビディアの株価動向とトレード戦略

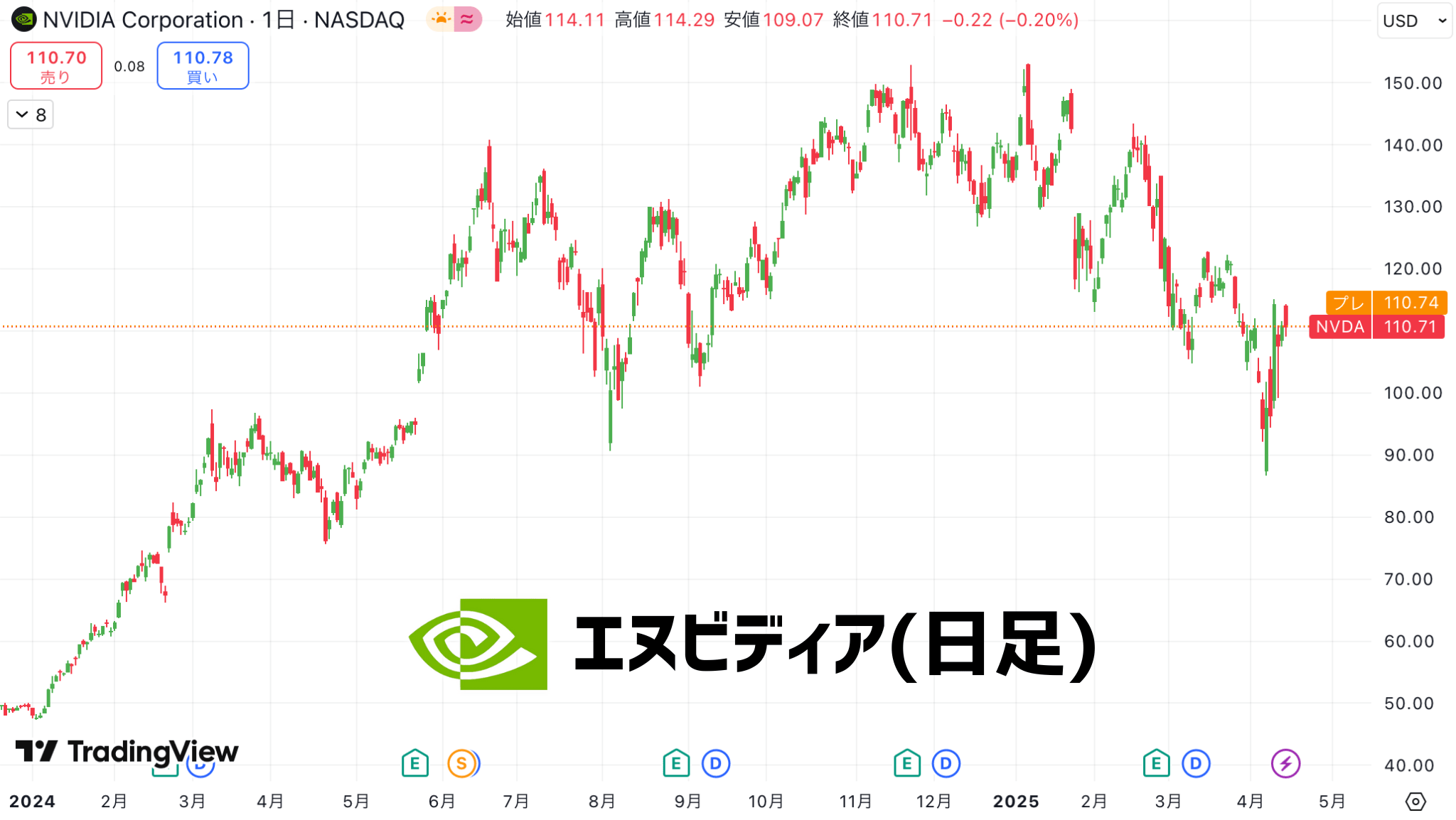

実際、株価を見ても長い長いトンネルですからね。ここ1年、ほぼ伸びがないわけですから。エヌビディアの将来性には疑いを持っていませんが、短期的に伸ばしていけるかというと、なかなか難しそうです。

同時にS&P500やナスダックもマグニフィセント・セブンという株価上昇のドライバーを失ったことで、上値は重たくなりそうです。もし、上がるとすれば新たなスター、主役が現れることが期待されるでしょう。

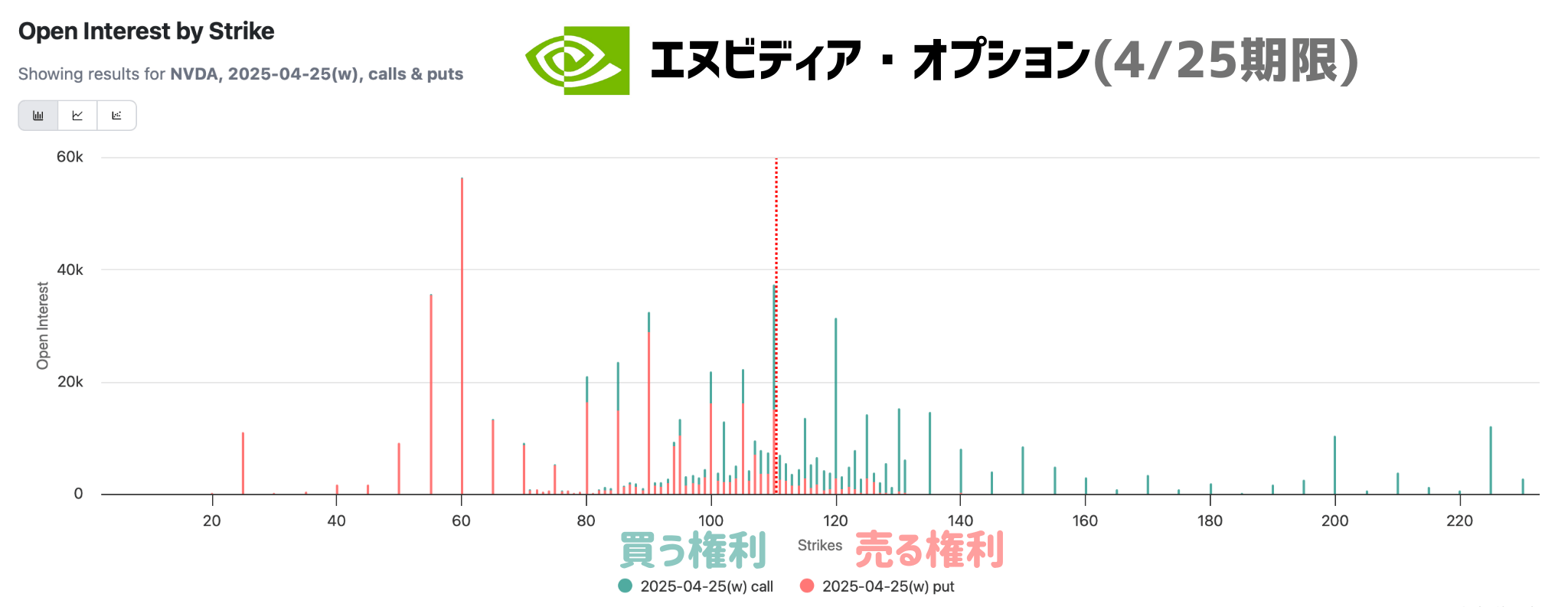

ちなみに、エヌビディアのオプションを見ると、105ドルや100ドル前後にプットオプション(売る権利)が多くあるため、このレベルを大きく割り込んだ場合は注意が必要ですね。105ドルを割り込んで100ドルの大台を割り込むと下げが加速しそうです。

逆に上方向は120ドルですね。基本的にコール(買う権利)を売ってプレミアム(権利料)をもらう戦略に見えますが、ここを抜けるとコールの価値が上がっていくため、思惑的には上がりやすいでしょう。

ノーポジションの場合は、105〜110ドルレベルで軽く買いつつ、100ドルを大きく割り込んでくる場面があるか注目ですね。ここを割り込むと下に走りやすいので、90ドル前後で追加できるチャンスが出てくるでしょう。

逆にすでにポジションを持っているなら、100ドル割れを待って追加すればOKですね。今後もしばらくはトランプ相場でギクシャクするでしょうし、AI投資はややテーマから外れつつあると感じます。

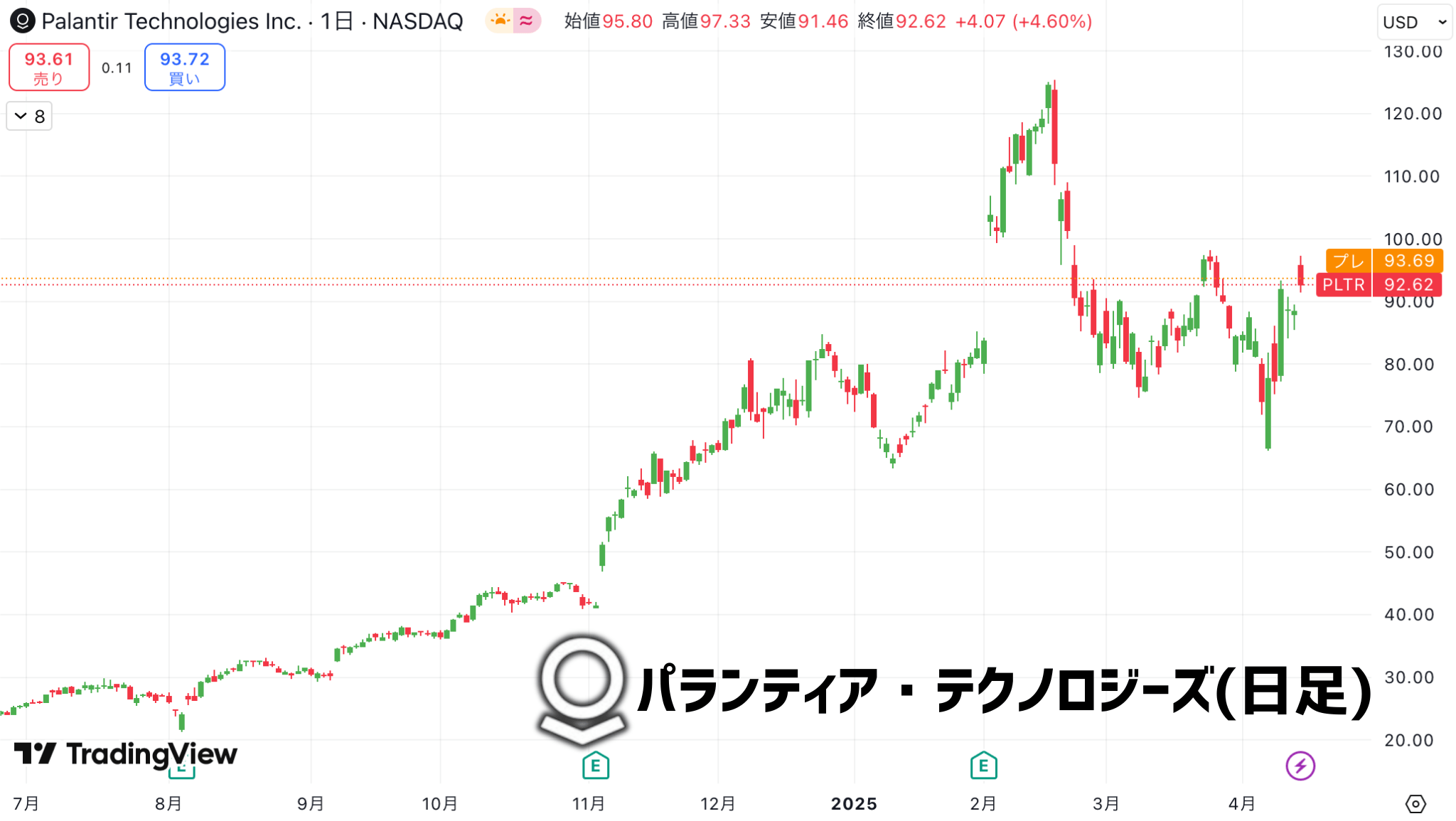

パランティア(PLTR)などソフトウェア銘柄への投資も検討

短期的に上昇を期待するなら、パランティアとかの方が伸びそうですからね。まぁ決算次第のところもありますし、米政府が予算削減の緊縮モードになっていることも、米政府系売り上げ比率の高いパランティアにとってはアキレス腱です。

一方で、ドイツが防衛予算、インフラ投資を大幅拡大しましたから、海外政府向けの売上がどれだけ増えているかですね。ここが楽観できるようなら、また高値更新となっていくでしょう。ソフトウェア系は関税関係ないので、そこもプラス材料ですからね。

100ドルがやや壁として意識されますが、抜ければ一段高。80〜90ドルは引き続き買い場と評価できるでしょう。

まとめ:チャンスを逃さず、すぐ投資できる環境を整えよう!

エヌビディアの米国内インフラ投資は、AI市場の長期的拡大を見据えた戦略として高く評価することができるでしょう。特にこの短期間でTSMCやフォックスコンなど、台湾の最大手製造業者をまとめ上げたフアンCEOの手腕は評価できます。

一方で、短期的には関税やトランプ政権の動向、サプライチェーンの移転コストなど、多くの不確定要素を抱えている点に注意が必要と言えます。

短期的には、株価も上値は120ドル付近が今のところはせいぜいといった感じで、下げた場合は100〜105ドルが強いサポートとなるかどうか。ここをあっさり割れると安値で買えるチャンスとなるでしょう。

ちなみに、エヌビディアだけに集中投資するのではなく、パランティア(PLTR)などのAIソフトウェア関連や他の成長株にも目を向けておきたいですね。

特に目先は規制や関税といった政治リスクによって値動きが激しくなる可能性が高いため、急落時や急騰時の売買を素早く行うためにあらかじめ証券口座を開設しておくことも重要です。

▼関連記事:

→【新NISAはデメリットしかない?本当は危険?】年収300万円から始める“失敗しない”投資信託&米国株の活用術

→【質問QA】新NISAの成長投資枠もインデックスが良いの?個別株は特定口座?使い分けどうする?

PR/暴落は新しく投資をはじめる人にとってのチャンスです!

繰り返しになりますが、今回のような急落局面こそ、将来の利益を大きく育てるチャンスになります。

価格が下がっている今のうちにコツコツと買い付けておけば、景気が回復して株価が元の水準やそれ以上に戻った時、値上がり益(キャピタルゲイン)を丸ごとゲットすることができます。

しかもNISA口座ならその利益が非課税になるので、リターンをまるごと手にできます。暴落という今の状況は、新しく投資を始める人にとってはむしろ『安く買って将来大きく育てる』ためのベストタイミングです!

ここでは私が実際に使ってオススメの証券会社を紹介しておきますので、参考にしていただければと思います。当たり前ですが金融庁にきちんと登録されている、ちゃんとした証券会社です。

また、バナーを開くと限定キャンペーンの都合上、FXの口座開設になってしまう証券会社もありますが、FX口座開設後にログインして株取引の口座などを追加することができますので、ご安心ください。

お得なキャンペーン・特典がありますし、とりあえずFX口座などを先に開設するしておくと手続きも早いので⭕️

GMOクリック証券:外国株しない人に!投資信託ありでNISA利用は⭕️

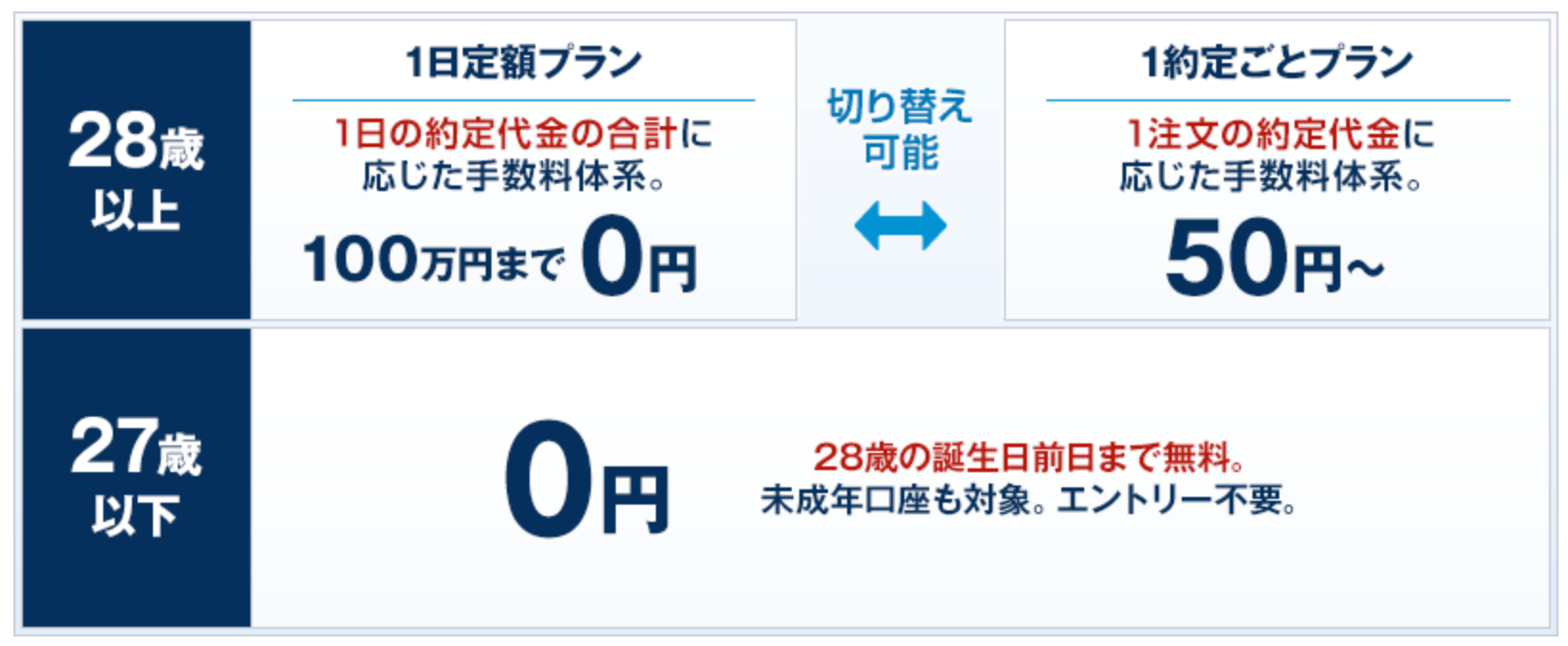

GMOクリック証券は日本株(国内株)に特化していて、NISA口座は買付・売却ともに手数料が常に無料です。また、通常の現物取引も、「1日定額プラン」を使うと1日の約定金額合計100万円までは手数料0円。

ご覧のように手数料が業界最安水準で、中長期投資家はもちろん取引回数が多めでもコストを抑えやすい。さらに28歳未満(27歳以下)なら現物株の手数料が無料です。

取り扱い商品は国内株式やETF、投資信託、FX、CFDなど多彩。ただし米国株など現物の海外株は扱っていない。ただし、代わりに米国株CFDなどもあり、買いからも売りからも気軽に入れる点で⭕️

国内株中心で低コスト運用したい人や、現物は国内株のみで投資信託は海外など、平均的なNISA運用をする人には向いていると思います。

✅ブログ限定でFXネオで1万通貨取引すると全員4,000円もらえる特典もありますので、ご活用ください⬇️

■紹介記事→PR/【初心者OK】GMOクリック証券でFX・日本株・米国株CFDを始める方法/エヌビディアが3,600円、テスラが7,400円から投資できる!

松井証券:NISAで米国株投資をするならココ!私も米国株で使ってます

松井証券は老舗ネット証券で信頼感が高く、中長期投資家から根強い人気。NISA口座での株式売買手数料は取引金額にかかわらず無料です。

一般口座でも、1日の約定金額合計が50万円までなら手数料無料という「ボックスレート」を採用。また、25歳以下なら取引金額に関係なく手数料無料です。

投資信託残高に応じたポイント還元など長期投資向けのサービスも充実しています。また、米国株の取り扱いがあるので、NISA口座で現物の米国株を買いたいという方にはオススメの口座となっています。

■紹介記事→PR/松井証券なら低コストでゴールド投資もできる!米国株投資は手数料無料/MATSUIでNISA中

DMM.com証券:FX・日本株・米国株の取引への利用に!

[PR]DMM.com証券はFXが有名ですが、国内株や米国株もあるネット証券です。取り扱い商品は、国内株式(現物・信用)と約2,500銘柄の米国株式のみで投資信託がないので、NISAとして利用するには使いにくいと思います。

ただし、25歳以下は現物株取引手数料が全額キャッシュバックされ、実質無料となっているため、若い人でとりあえず使ってみよう、資産の分散用口座にという場合には、かなりおすすめですね。

デザインはシンプルで、アプリも操作性や見やすさの評判が良いですね。私も使っていて迷うことは特にないので、使いやすいと思います。

✅ブログ限定で1Lot取引で4,000円と私の書いた特製FX&CFD攻略レポートが全員にもらえるキャンペーン・特典も実施中ですから、ぜひこの機会を活用していただければと思います⬇️