ウォーレン・バフェット氏率いる米投資会社バークシャー・ハサウェイが、グーグルの親会社であるアルファベット社(GOOGL)の株式を新たに取得したことが、2025年11月14日に明らかになりました。

米証券取引委員会(SEC)への報告書によると、バークシャーは2025年9月末時点でアルファベット株(クラスAおよびクラスC)を約1,785万株保有しており、その取得額は約43億ドル(約6,500億円)と推計されます。

これは同四半期(7〜9月)におけるバークシャー最大の株式取得案件となります。

一方で、長年の主力銘柄であるアップル株は同四半期に約15%を追加売却し、現金ポジションを過去最高の3,820億ドル(約57兆円)に積み増しています。

この記事では、バークシャーの相反するように見える2つの動き(アルファベット買い、アップル売り)の背景や、押し目ポイントなどを解説します。

米国株・ポイント還元の強い松井証券/PR

「投資を始めたいけど、どの証券会社がいいの?」と迷っている方に、まずおすすめしたいのが、松井証券です。

為替手数料が無料なので、他社よりも低コストで米国株に投資をすることができます。

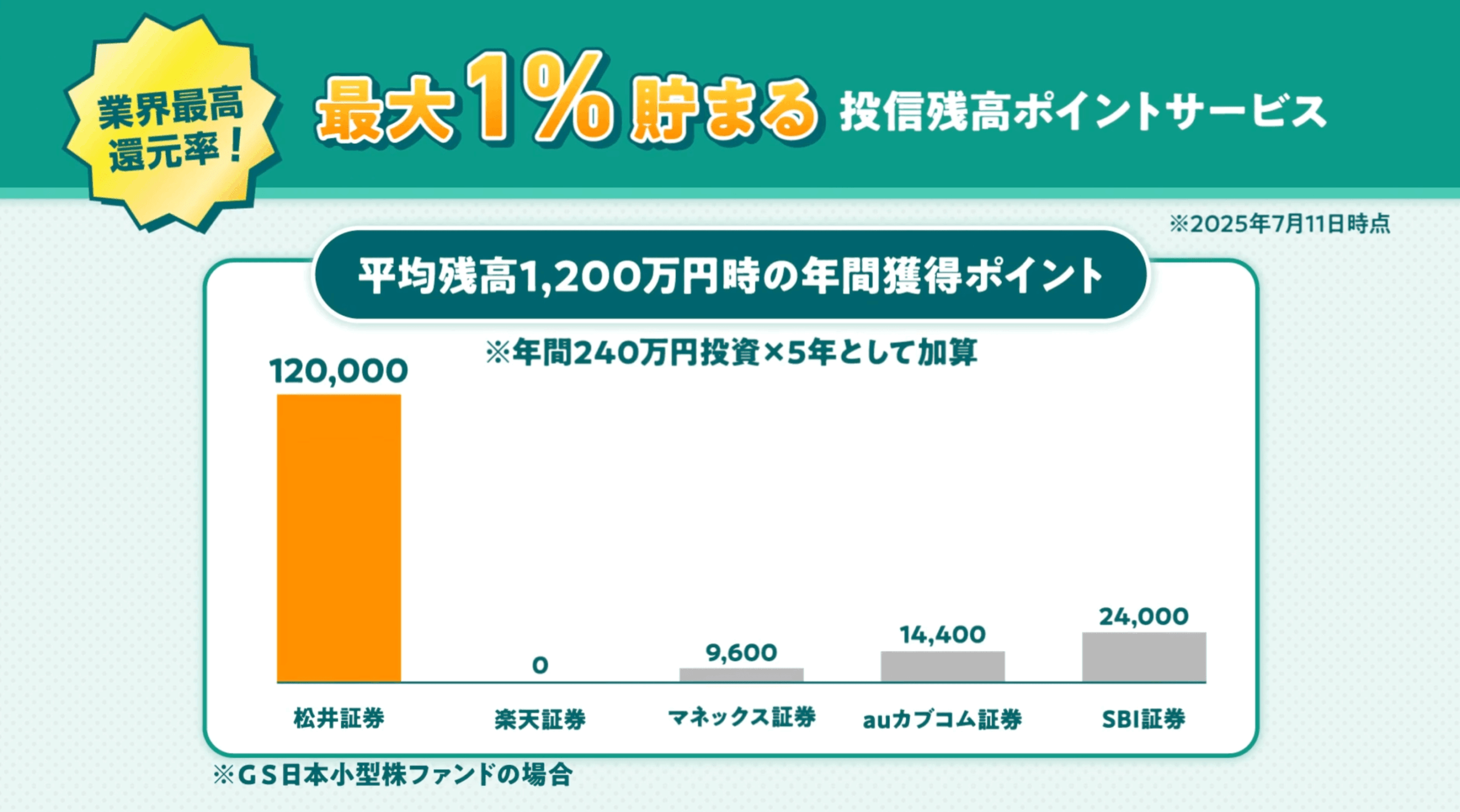

1番の理由は、『投資信託で業界最高の還元率(最大1%)』です。オルカン(オールカントリー)はもちろん、S&P500やFANG+でもポイントがもらえます👇

松井証券ポイントが

「そんなにお得なのか?」

「それって信託報酬の一部だろ?」

って思う人も多いかもしれません🤔お得なのは

JALマイルに50%で交換可能ってところ国際線上級席をマイルで取得すると

1マイル=6円くらいに跳ね上がる

つまり

インベスコ「世界のベスト」であれば…— ANDY @毎月分配という出口戦略😎アクティブ投信×松井証券の最強コラボ⭐️目指せ!毎月100万円 (@NX71273753) October 15, 2025

もらったポイントをPayPayやAmazonなどで利用して、浮いたお金をさらに投資に回す…そんな好循環のできる証券口座なのです。(※毎月のポイント還元申し込みをお忘れなく)

なぜ今、アルファベットなのか?

バークシャーがアルファベットへの大型投資に踏み切った背景には、同社の強固な事業基盤と、AI戦略、そして株価の『割安感』があるとみられます。

この割安感については、私もXでたびたび指摘してきましたし、今年の5月に150ドルというバーゲン価格で仕込むきっかけにもなりました。

ポートフォリオ更新しました。昨日悪材料が出て暴落したので、アルファベットを新規で買いました。Geminiは過小評価されていると考えます。

はじめまして!プロフィール・活動実績まとめ【ゆきママのポートフォリオも完全公開中】https://t.co/2c0qQ68QkH

— ゆきママ (@yukimamax) May 8, 2025

5/7にアルファベットを新規で購入しました🫡

理由①堅調な業績とAI戦略の将来性

アルファベットは、世界最大の検索エンジン『Google』や『YouTube』を軸に安定した広告収益を誇ります。

実際、10/30に発表された2025年第3四半期(7~9月)決算では、売上高が四半期として初めて1,000億ドルを突破し、一株当たり利益(EPS)も市場予想を大きく上回る(2.87ドル/市場予想2.29ドル)など、絶好調でした。

さらに、クラウド事業に加え、生成AIモデル『ジェミニ(Gemini)』を検索や自社サービスに組み込むなどAI戦略を加速させています。バークシャーはアルファベットの基礎体力と、AI分野での将来的な成長余地を評価していると考えられます。

理由②競合他社と比較した『割安感』

株価の『割安感』も重要な要素であったと考えられます。特にバフェットは優良銘柄が割安と思える水準まで待つ投資家としても知られていますからね。

アルファベットの予想PER(株価収益率)は23~24倍程度とされています。これは、マイクロソフト(約36倍前後)や他の主要AI関連銘柄(例:エヌビディアは30倍台半ば)と比較して低い水準です。

さらに、2桁成長を維持しているにもかかわらず、米司法省(DOJ)による独占禁止法訴訟などのリスクが懸念され、株価が抑えられてきた側面があります。

したがって、『強い収益力や成長性に対し、リスクが過度に懸念されて割安に放置されている』とバークシャーが判断した可能性があります。

理由③圧倒的なキャッシュ創出力と株主還元

また、盤石な財務内容も魅力です。直近12か月のフリーキャッシュフローは過去最高水準の約660億~730億ドル規模と推計されます。巨額の現金・有価証券を保有する実質無借金企業であり、財務リスクは非常に小さいと見られています。

さらに、2024年以降は株主還元を強化しており、四半期配当(2025年には1株0.21ドルまで増配)や、年間数百億ドル規模の自社株買い(2025年第2四半期だけで約133億ドル実施)を継続しています。

このように、S&P500の平均と同程度のPER(20倍台前半)でありながら、利益成長率、キャッシュフロー、財務の強さは市場平均をはるかに上回る—このギャップが、アルファベットが『割安』で魅力的な投資先であると判断された理由でしょう。

なぜアップルを売却し続けるのか?

対照的に、同四半期にはポートフォリオの最大保有銘柄であるアップル株を追加売却しました。これは2023年Q4から続く売却フェーズの一環であるとも言えます。

アップル株に関しては、2018〜2020年にも小規模な売却はありましたが、ピーク時はバークシャーの公開株ポートフォリオの40〜50%近くを占めるほどでしたが、ここ2〜3年は大きく売られ、現在はポートフォリオの25%以下になっています。

売却している理由については、バフェット氏は2024年の年次総会で、アップル株売却の理由の一つに『税金』を挙げています。

現在の連邦法人税率(21%)が歴史的に低い水準にあるため、「将来の増税の可能性を見越して、税率が低いうちに巨大な含み益の一部を利益確定し、税金を払っておく方が合理的だ」と説明しています。

また、「今の株式市場の水準を見ると、キャッシュポジションを増やすのは全く気にならない」と発言しており、市場の割高感や地政学リスクを警戒し、次の大きな投資機会に備えて現金を確保する『守り』の戦略でもあるのでしょう。

この他、バフェットが語った理由以外としては、市場から以下の理由が指摘されています。

🔸集中リスクの低減(リバランス)

→バフェット自身は集中投資を肯定しているものの、アップルに偏り、巨額過ぎたとの指摘も。

🔸成長鈍化と割高感への警戒

→歴史的に見てもプレミアム評価(高PER)であり、最近は成長が一桁台に減速している。

バフェットがどこまで本心を語っているかは分かりませんが、アップルというビジネスへの信頼は維持しつつ、税金、リスク管理、将来の投資余力の観点から、超巨大なポジションを調整しているのは明らかでしょう。

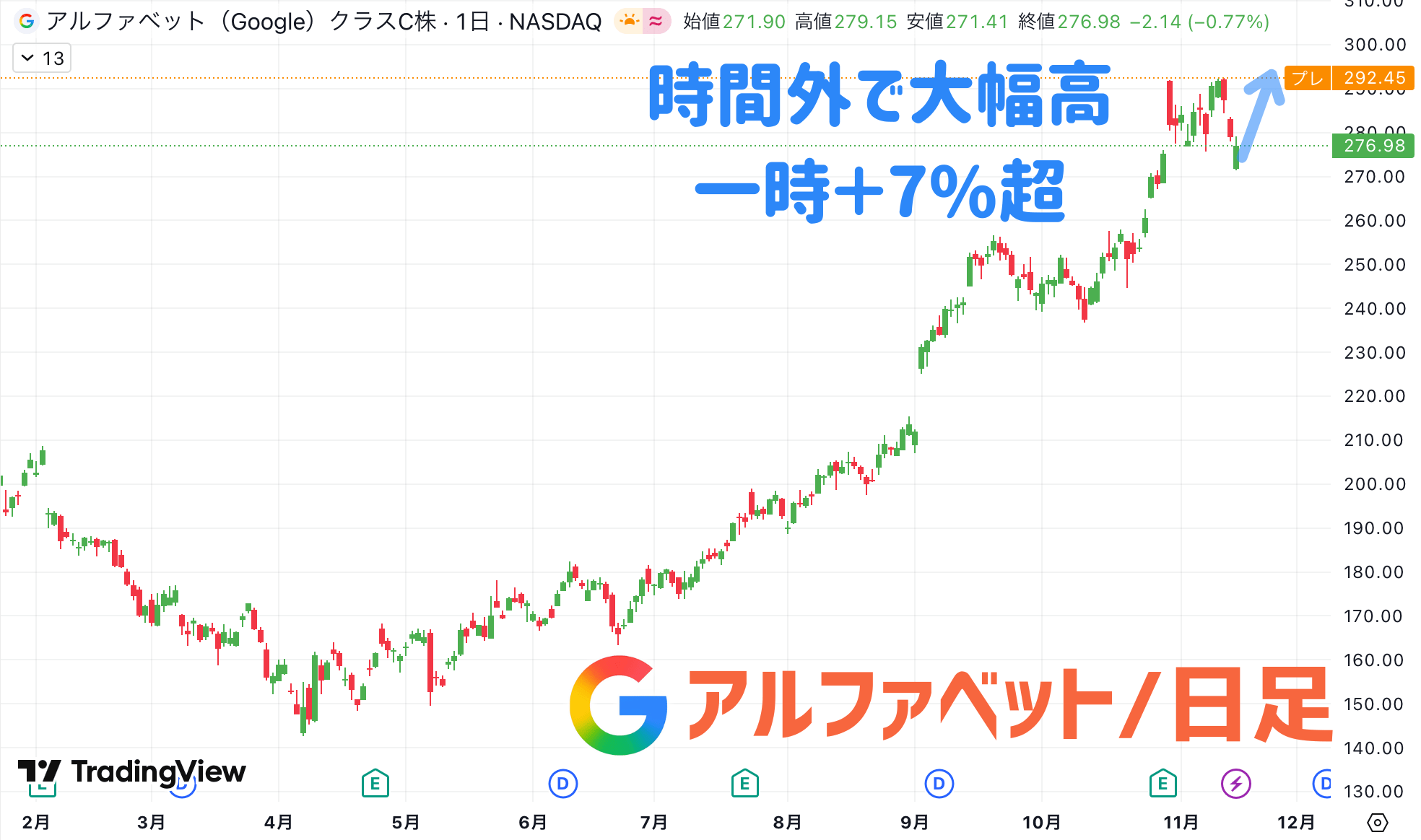

市場は歓迎!時間外で7%の急騰

アルファベット株は時間外取引で一時7%以上急騰する場面がありました。これは『バフェット効果』とも呼ばれる現象で、これまでもバークシャーが購入した銘柄は、直後に大きく値を上げる傾向がありました。

ちなみに、バフェット氏と2023年に他界した右腕のチャーリー・マンガー氏は、過去にグーグル(アルファベット)のビジネスモデルを評価しながらも投資機会を逃したことを認め、「We screwed up(我々の判断ミスだった)」と後悔していたことは有名な話です。

そして、AI時代の本格到来を前に、バークシャーにとって『逃した魚』であったグーグルへの投資が、ついに実現した形となりました。

一部報道では、今回の投資判断はバフェット氏自身の決定ではなく、後継候補とされる投資担当者のトッド・コームズ氏やテッド・ウェシュラー氏が主導したとも指摘されています。

バフェット氏は長期投資で知られる一方、投資が失敗だったと判断すれば即座に全売却することもあるため、その動向には注意が必要です。

しかし、今回の投資を主導したのが誰であれ、バークシャー・ハサウェイという世界最大の投資会社がAI時代の本命であるグーグルを選んだという事実は変わりません。このことは、市場の期待感を一層高める大きな要因となるでしょう。

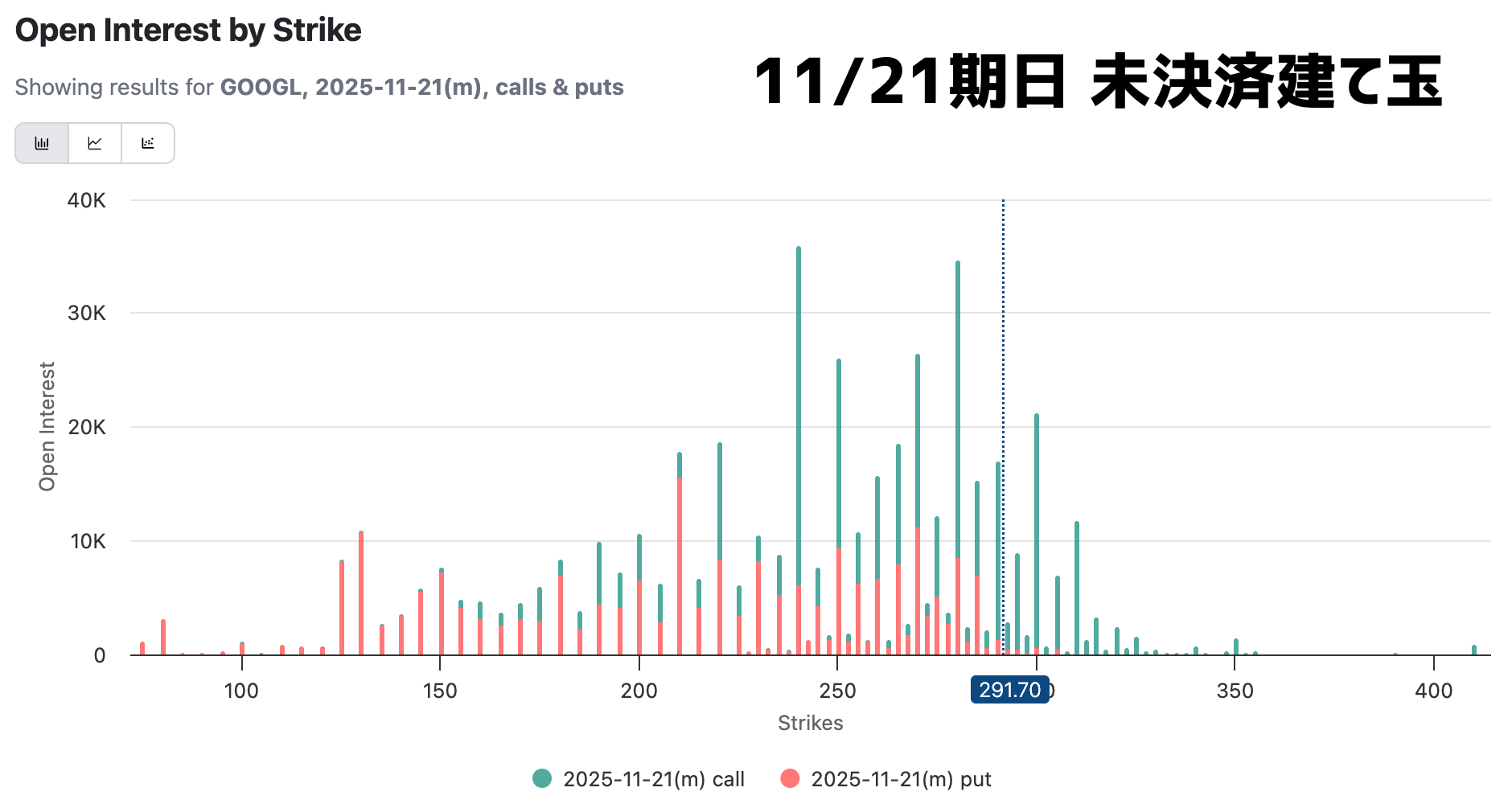

押し目はどこ?オプション分析

アルファベットを購入したい方も増えていると思いますので、ここではオプション分析から見た押し目ポイントについて解説していきます。

現在の株価近辺(240〜300ドル)のストライク(権利行使価格)について、オープンインタレスト(OI/未決済建て玉)が目立つところを見ていくと、基本的に260〜280ドル帯に、コール・プットともに厚い建玉が集中しています。

特に270ドルのプット(売る権利≒11,000枚) と280ドルコール(買う権利≒26,000枚)が突出しています。

上値側も、290・300ドルのコールが各1.5万〜2万枚程度と厚めです。

また、直近の11/14限(満期済)におけるMax Painは280ドルでした(Max Pain理論:コールとプットの建玉が全体として最も多く損をする価格に、満期日の株価が収束しやすいとする理論)。

これは、市場が直前の限月においても『280ドル付近に価格を引き寄せようとする力』が働いていた可能性を示唆しています。

市場全体の熱量と大口取引

さらに、オプション市場全体の動向として、Futu(証券会社)のデータでは以下の動きが観測されています。

11/7:総取引枚数が約50万枚、建玉 約355万枚(30日平均の約104%)。

この日、『270ドル・2025/11/7限コール』が7,000枚の出来高を伴い『取引ランキング1位』となりました。

11/10:出来高 30万枚超、建玉 約365万枚(平均の約107%)。

『220ドル・2025/11/21コール』で7,000枚の大口取引が観測されました。

また、各社のオプション・フロー分析においても、2026年限月(2026/01/16に280コール、同300コール、2026/05/15に320コールなど)に大口のオプション取引が集中しています。

最新(11/17)の分析のまとめ

これらから『押し目候補』を、チャート(テクニカル)+オプション建玉+移動平均線を組み合わせて考察しておきます。

押し目①浅い調整(ノーポジ勢の飛びつき)

・価格帯/下落率:285〜287ドル(▲1〜2%)

・テクニカル根拠:時間外での上昇(ギャップアップ)に対する短期的な利益確定売り。市場開始直後の高値からの調整(『寄り天』パターン)で発生しやすいレベル。

・戦略的なポイント:構造的な強いサポートではなく、短期的な過熱感を整理する調整。ノーポジ勢の入りどころです。デイトレードや数日単位のスキャルピングにおける、短期的な反発狙いのゾーン。

押し目②:主要テクニカル支持帯(浅めの本命)

・価格帯/下落率:272〜275ドル(▲5〜7%)

・テクニカル根拠:MaxPainの280ドルや、20日移動平均線などのテクニカルが集中している価格帯。

・戦略的なポイント:▲5%超の調整で、複数のテクニカル指標が重なるため、信頼性の高いサポート帯。レバレッジなしのスイングトレーダーや、現物(長期保有)の買い増しを狙う投資家にとって、本命のエントリーゾーン。

押し目③:主要MA・調整局面(しっかり買い場)

・価格帯/下落率:250〜255ドル(▲12〜14%)

・テクニカル根拠:50日移動平均線や、オプション建て玉の250ドルも厚い主要な価格帯。

・戦略的なポイント:下落率が▲10%を超え、いわゆる『調整局面』。短期のレバレッジ取引では、ロスカットが検討されます。数年単位の長期投資家にとっては、『多めの買い増し候補』となり得る深い調整レベルです。

こんな感じで、押し目があればコツコツ買いながら、最悪、240ドルを割り込んでトレンド転換も意識されるようなタイミングで全ブッパできると、資産形成につながりそうです。

私自身もアルファベットがAI銘柄の本命候補と考えて買っておりますので、もしこれから投資を始める方もコア銘柄として押さえておくと良いと思います。

まずは『口座開設』から!

ここまで読んでくださった方は、すでにバフェットがアルファベットに動いた背景や、AI時代の本命銘柄としての魅力をしっかり理解されていると思います。

あとは『実際に投資できる環境を持っているかどうか』だけが差になります。

米国株(GOOGLなど)やAI関連銘柄に投資するには、米国株に対応した証券口座が必要です。

口座を作っておくだけなら資金を入れなくてもOKなので、チャンスが来たときにすぐ動ける体制を今から整えておけます。また、NISAを使えば、長期の資産形成もしやすくなります。

『いつかやろう』と思っているうちに、マーケットだけが先に進んでいきます!情報をインプットした『今このタイミングで口座開設』し、行動までひとセットにしておくことが、資産形成を加速させる一番シンプルなコツです。

まだ証券口座をお持ちでない方はこちらからどうぞ👇

PR/まずはこの証券会社!おすすめ2選

では、どこの証券会社を選べばいいのでしょうか?

投資を始めるなら、手数料が圧倒的に安く、アプリも使いやすいネット証券が最適です。特に、以下の2社はNISA対応、FANG+にも投資でき、初心者の方でも安心して利用できます。

もちろん、どちらの口座も金融庁登録ですし、口座開設・維持手数料などは一切かからないので、迷ったら両方口座開設してもOKです👍

ただし、NISA口座は1人1口座が基本ですので、まずは松井証券をおすすめします!

また、GMOクリック証券では、1万円の投資信託を積み立てるだけで抽選で50名に5万円が当たるキャンペーン(10/27〜翌年2/27まで合計17週)を実施しています。

毎週5万円のチャンスはかなり大きいので、こちらの口座も開設しておくと良いでしょう。NISA口座を作らずとも、証券口座を開設すれば投資信託は買えますからね👍

【米国株×NISAはこれ1択】松井証券/PR

松井証券は、NISA口座の株式売買手数料は取引金額にかかわらず無料です。米国株でも無料なのは、かなり大きなメリット。

また、為替手数料も無料(0円)なのも低コストで米国株に投資できる理由です。マネックス証券だと、100万円をドルに両替すると2,500円の手数料が取られますが、松井証券では0円です!

さらに、FANG+などの投資信託を保有してると毎月最大1%のポイント還元が得られます。もし、成績が上振れて保有資産が膨らんだ場合には、ポイントだけで生活することも可能でしょう。

✔️こんな方におすすめ

・NISAで米国株の個別銘柄を買いたい

・低コストで米国株に投資したい

・投資信託を長期保有してポイント還元も受け取りたい

⭕️開設は最短当日/3ステップ

① オンライン申込み ▶ ② 本人確認をスマホで完結 ▶ ③ 取引開始メール受信で売買OK

💰キャンペーン

・クレカ積立デビュー還元率が最大7.0%

・口座開設&クイズに正解で最大2,000ポイント

【国内株×NISA】GMOクリック証券/PR

GMOクリック証券は、9月から株と投資信託の手数料が条件なしで無料(0円)になります!

また、今年話題になった口座乗っ取り被害に対し、ネット証券で唯一の『全額補償』を打ち出したのも大きな安心のメリットと言えるでしょう。

■日本経済新聞報道→GMOクリック証券、口座乗っ取り被害を全額補償 ネット証券で初

✔️こんな方におすすめ

・国内株を中心に低コストで長期運用したい

・投資信託で海外資産も組み入れたい

・CFDで米国株インデックスを売買したい

・原油や金などの商品を短期トレードしたい

💰限定特典

・FXネオで1万通貨取引で4,000円キャッシュバック

※最初にFX口座開設後、マイページからNISA口座など必要な口座を追加することができます⬇️

👉 今すぐ口座を開設して、“複利の力”を味方に

⏱️ 所要時間:たったの5分

📱 スマホ一本で完結

🔒 金融庁登録の信頼性

🔰口座開設までの簡単な3ステップ

✅ステップ1:証券会社を選ぼう!

まずは、あなたに合った証券会社を選びましょう。「どこが良いの?」と迷った人は、私おすすめの証券会社を紹介します!

🇯🇵日本株だけ/短期トレード:

GMOクリック証券➡︎メリット詳細

🇺🇸米国株もする/長期運用前提:

松井証券➡︎メリット詳細

初心者の方は、GMOクリック証券は短期用のトレード口座、松井証券は長期用のNISA口座とするのが無難でしょう。

✅ステップ2:オンラインで簡単申し込み!

証券会社を決めたら、いよいよ口座開設の申し込みです。「手続きが面倒そう…」なんて心配はご無用!ネット証券では、スマートフォンやパソコンからオンラインで、最短5分程度で申し込みが完了します。

必要なものは主に以下の通りです。事前に準備しておくとスムーズです。

・マイナンバーが確認できる書類(マイナンバーカード、通知カードなど)

・銀行口座情報(投資資金の入出金用)

✅ステップ3:入金して、いざ投資スタート!

口座開設が完了したら、いよいよ投資資金を入金し、投資をスタートです。最初の投資額は、無理のない範囲でOK!まずは月々1,000円からでも、NISAの積立投資を始めてみましょう。大切なのは一歩を踏み出すことですよ⭕️

👌もしも口座開設で迷ったら、以下の動画を参考にしてくださいね⬇️

・2025年Q1:据え置き

・2025年Q2:2,000万株を売却(約40億ドル)

・2025年Q3:4,180万株を売却(約94億ドル)

◆現在(最新報告9/30時点)で2億3,821万株保有中