ナンシー・ペロシ米元下院議長の運用リターンが『+16,900%(約170倍)』を超えたというニュースが、投資家の間で大きな話題となっています。

【朗報】俺たちのナンシー・ペロシ、38年の議員生活のリターン+16,930%達成!

・1987年就任時、ペロシ夫妻の株式ポートフォリオは約61万〜78.5万ドル程度だった

・2025年現在、そのポートフォリオが約1億3370万ドルに達している

・リターン率は16,930%(170倍以上)… pic.twitter.com/Bzt7bTsTEY— ゆきママ (@yukimamax) December 25, 2025

ちなみに、本国の米国ではインサイダー取引の疑惑さえ浮上し、議員の取引規制(通称:ペロシ法)が議論されることもあったほど。

実際にデータを見ると、1987年の約61〜79万ドル(9,500〜1億900万円)のポートフォリオが、2025年には推定1億3,370万ドル(209億円)へと成長しています。

一見すると魔法のような数字ですが、約38年間の長期運用という視点で見れば、実は実現不可能な数字ではありません。つまり、適切な戦略を用いれば、個人投資家であっても再現の余地があるということです。

この記事では、ペロシの資産形成方法を分析しつつ、そのハイリターンの源泉と私たちが明日から取り入れられる投資戦略について解説。これであなたもペロシになれる!(再現しやすい『仕組み』としてにまとめます👍)

結論:再現すべきは「銘柄当て」ではなく、3つの仕組み

ペロシ級の数字を『追いかける』のではなく、私たちが真似るのは次の3つです。

❶成長してきた市場(米国株・テック)に乗る

❷下落局面でも市場から降りない

❸意思の力ではなく『自動化』で継続する

この3つを、新NISA×インデックス×積立で実行します。

【最優先】先に『口座だけ』作ってください(スマホなら5分/最短即日開設)/PR

投資でいちばん損するのは『良い話を読んで満足して、何も始めないこと』です。市場は待ってくれません。口座開設だけ先に終わらせて、あとで積立設定でOK。

✅所要時間:スマホで約5分

✅準備物:本人確認書類+マイナンバー+銀行口座

✅やること:口座開設 → NISA同時申込にチェック → 後日『積立テンプレ』を入れるだけ

+16,900%の正体≒実は年率14%?

『38年前に70万ドル前後→今は1億ドル超』という話は魔法みたいに聞こえます。でも、長期運用は『倍率より年率』で見ると理解が一気にラクになります。

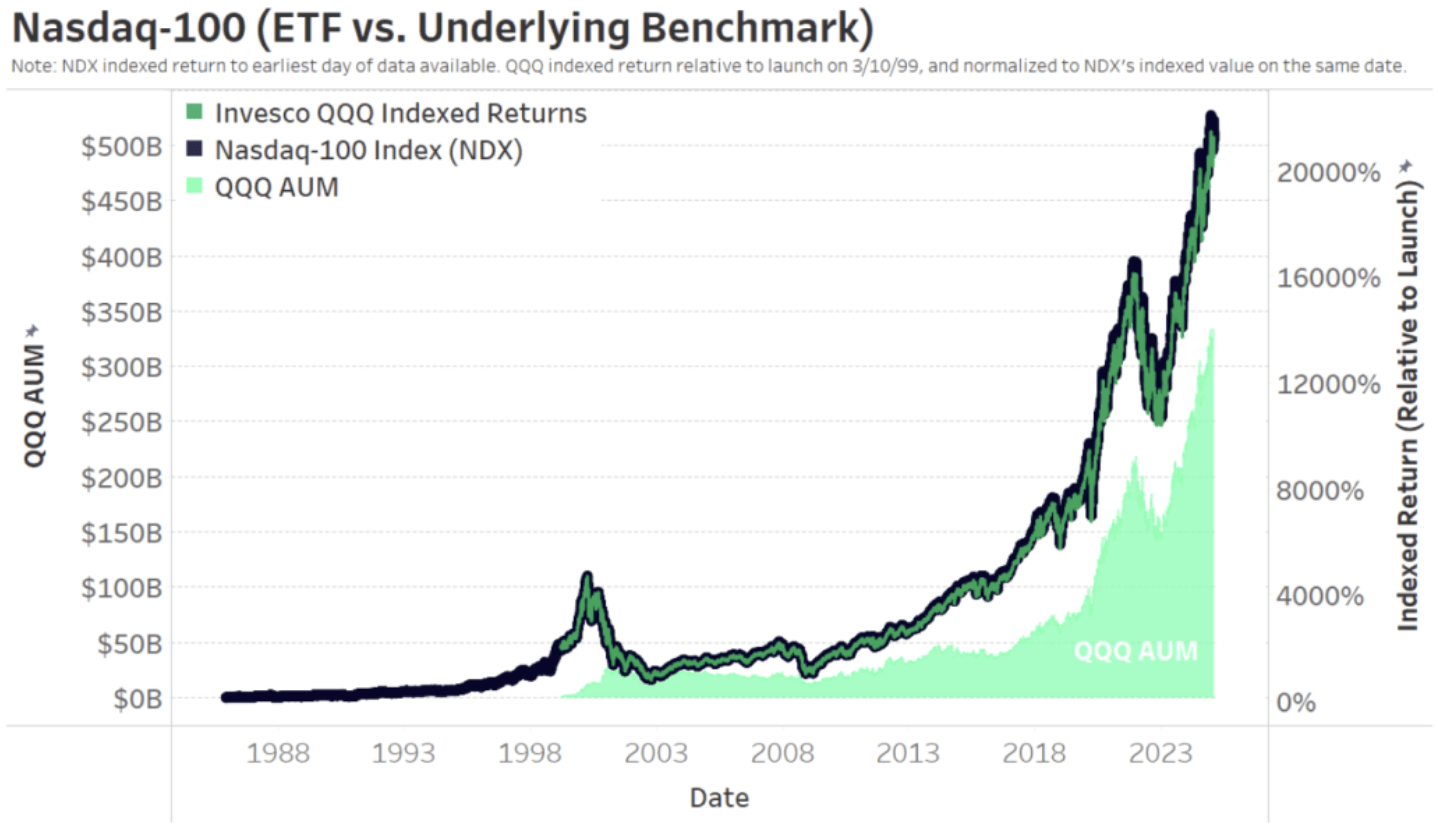

たとえば、NASDAQ公式が公開している資料を見ると、ナスダック100は算出開始(1985年)以降、2024年末までに約+20,000%(約200倍)をはるかに超えており、複利年率にすると約14.25%となっています。

■グラフはNASDAQ公式記事より引用→Nasdaq-100 Index® Celebrates 40 Years of Innovation

ご覧のように2万%超え!つまり極端に言えば、

✔︎『年率14%台を長く続ける≒ 40年で200倍級の世界線』は理屈としては起こり得る、ということになります。

ただし、重要な注意点があります。ナスダック100は過去に最大83%下落も経験しています。したがって、この『激しい上下』に耐えられる仕組みがないと、途中で脱落して終わってしまいます。

いずれにせよ、インデックスに投資して、どんな嵐の日も市場に居続けることこそが重要で、その仕組みづくりをいち早くできるかどうかが、資産形成の成否を分けると言えるでしょう。

ペロシ投資法は『レバレッジ構造』勝ち

公開情報(米下院の取引開示)から見える、ペロシのトレードの特徴は非常にシンプルです。

✔︎『巨大テック中心 × オプション(コール)を使ったレバレッジ × 長期視点』

実際に、報道・開示情報では次のような動きが確認できます(※開示は金額がレンジ表記で、売買の背景や意図までは分かりません)。

【深掘り分析】ペロシ氏のトレードに見る『リスクとリターン』の実像

①2020年12月:オプションで『少ない資金で大きく張る』

2020年12月22日付のPTRには、以下の取引が記録されています。

・アップル:ストライク価格100ドル・満期2022/1/21のコールを100枚購入

・テスラ:ストライク価格500ドル・満期2022/3/18のコールを25枚購入

コールは買う権利になります。ここでのポイントは『資金効率』で、米国株オプションの1枚は100株に相当します。

つまり、アップルのコール100枚とは、10,000株分の値上がり益を享受できる権利です。現物株を1万株購入するのに比べ、圧倒的に少ない資金で『巨大なエクスポージャー(価格変動への露出)』を作り出す。これが、ペロシのリターンが爆発的になる構造です。

②2022年1月:権利行使で『株式化』していく

2022年1月21日、ペロシは保有するコール・オプションの権利を行使し、現物株へと変換しています。

・アップル:合計15,000株相当を行使

・ディズニー:10,000株相当を行使

格安でオプションを買って現物株に転換し、巨額のリターンを得ていることが分かります。

③2022年末:当然、損も出る(ここがリアル)

もっとも、2022年12月のPTR(2023年公開)には、明確な『損失』も記録されています。

・セールスフォース:コール130枚を権利放棄し、約73万ドルの損失

・テスラ:5,000株を売却し、約51万ドルの損失

ペロシであっても、市場の波には逆らえず、数千万円規模の損失を出すことがあります。だからこそ、私たちが真似すべきは『当てる技術』ではなく継続可能な設計をすることと言えます。

④2024年末:最新の動向(NVDAとPANW)

2024年12月の開示では、AIブームの主役であるエヌビディや、サイバーセキュリティのパロアルトネットワークスの権利行使(株への変換)が確認されています。

この動きは、『AI・ハイテク分野への確信』を示唆しています。実際、2025年はAI投資が加速し、株価も大きく上がった1年でした。エヌビディアも年初来で+40%となっています。

NISAへの最適化:『時間』を武器にする

では、我々はどう動くべきでしょうか。日本のNISA制度(少額投資非課税制度)では、オプション取引や信用取引は利用できません。

しかし、悲観する必要はありません。ペロシ氏が『オプション(資金のレバレッジ)』でリターンを加速させているのに対し、私たちは『NISA(非課税)× 時間(複利)』で資産を加速させていけば十分です。

🔸つみたて投資枠:年間上限120万円(最大600万円)

🔸成長投資枠:年間240万円(最大1,200万円)

👉生涯投資枠:最大1,800万円(恒久非課税)

我々が再現すべき戦略はシンプルでしょう。つまり、『巨大テック企業の成長力を、現物の投資信託で取り込み、非課税で再投資し続けること』になります。

投資は『2段階』で考えると失敗しにくい

ペロシの話を聞くと、つい『当てて大きく儲ける』方向に意識が行きガチです。でも個人投資家が勝つコツは逆で、まず『退場しない仕組み(投資し続ける仕組み)』を作ること。

そのうえで、余裕がある人だけが 『上振れの可能性』を取りに行く。この順番が重要となります。

ステージ1(まず勝つ):コアで『続く仕組み』を作る

ここは『儲ける』よりも負けにくくする工程です。投資で一番多い失敗は『暴落で怖くなって売る』『続かなくて積立を止める』ですから、この可能性を潰す(減らす)のが、このステージ1となります。

①土台は『オルカン』か『S&P500』で十分

・オールカントリー(eMAXIS Slim 全世界株式):国や地域を広く分散。王道の『安定寄り』。

・S&P500(eMAXIS Slim 全米株式):米国中心。成長力は強いが、オルカンよりも偏りがある。

どちらでもOKですし、どちらも投資するといった戦略もあり。ただし、ひたすら長く続けることが重要です。

②積立で『買うタイミング問題』を消す(=平準化)

『今買っていいの?高値掴みしない?』という、いわゆるいつ買う問題が一番のブレーキ。積立はその悩みを丸ごと解決します。

積み立てなら、『高い月は少しだけ買う、安い月はたくさん買える』という、ドルコスト平均法が強制されるので、結果として購入価格が平均化されて 続けやすいと言えます。

③長期保有は『才能』じゃなく『仕組み』

相場が荒れても続けるには、意思の力に頼らないのがコツです。

・自動引落しorクレカ積み立て(ポイントもらえる)

・自動買付け(毎月定額)

・口座を見ない(週1で十分)

ここまで整えば、ステージ1はクリアです🙌 『再現性』の中心は、銘柄ではなく継続の設計です。

ステージ2(上振れを狙う):攻め枠は『比率』で管理する

ステージ2は『加速装置(上振れ)』を狙います。ただし代償として値動き(変動による上下)が大きい。なので、ピンポイントで『当てに行く』ではなく、持ちすぎないが正解です。

①テック集中は魅力的!でもブレが大きい…

テック系指数(例:FANG+)は、うまくいけば強烈に伸びます。実際、指数提供元ICEの統計によると…

👑FANG+:年率29.24%(2014/9/19〜2025/11/28)

🚀ナスダック100:年率19.15%(同期間)

⭕️S&P500:年率13.64%(同期間)

…ですが、裏返せば『上がる時も下がる時も激しい』ということ。

②安全な考え方:『リターンを狙う』より『比率を守る』

攻め枠はこう考えるのが安全です。『上手くいったらラッキー』の枠。だから、比率でコントロールする。

⬆️攻め枠がめちゃくちゃ上がって比率が増えすぎたら → 少し戻す(リバランス)

⬇️攻め枠が下がっても → 全資産が致命傷にならない比率にしておく

つまり、勝ち方は『当てる』ではなく『事故らない設計』と言えるでしょう。

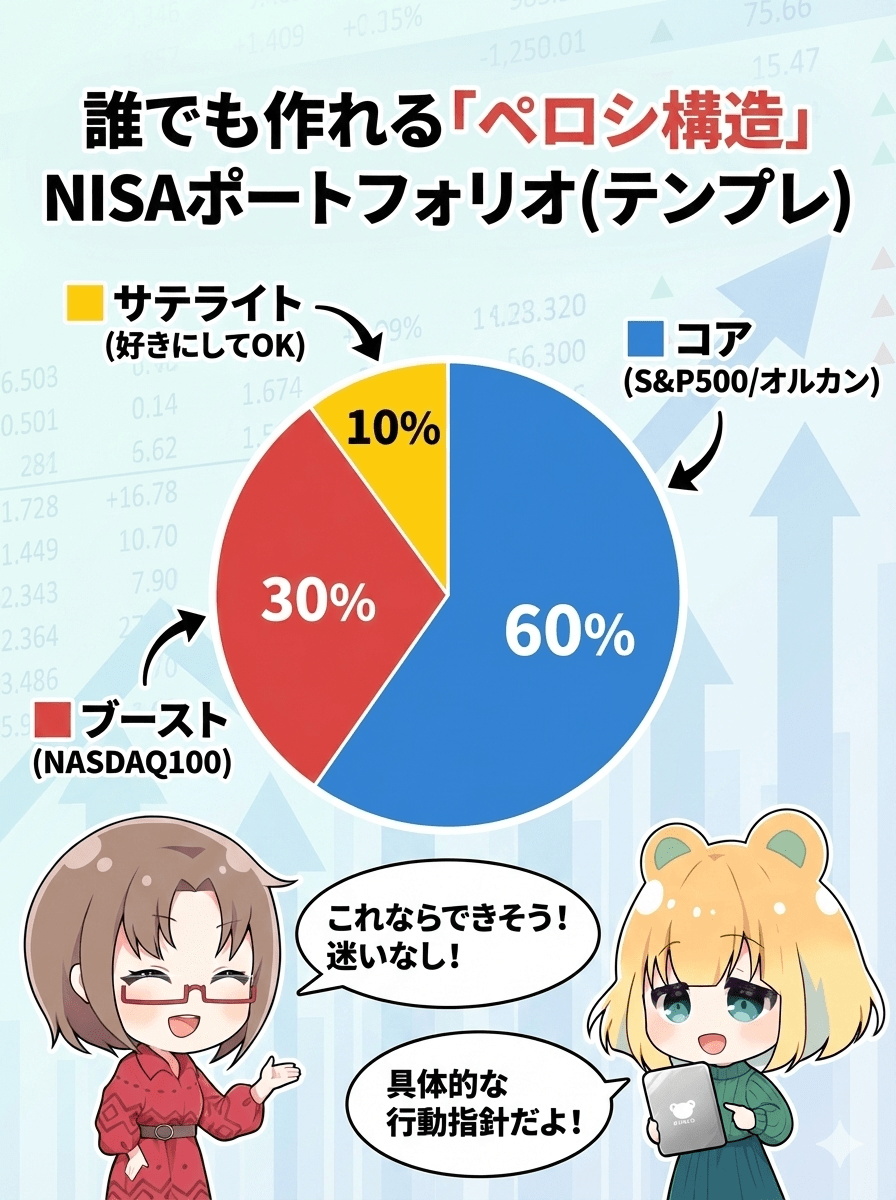

誰でも作れる『ペロシ構造』NISAポートフォリオ(テンプレ)

初心者の方は、迷いをゼロにするために、最初の型を固定します。(まずは『この通り』でOKです。慣れてきたら調整しましょう!)

【コア(土台)】50〜70%:退場しないための主戦力

全世界株式 or S&P500 → 分散の力で、暴落が来ても『折れにくい』土台を作る。

🔰初心者/不安が強い人:70%

💪ある程度慣れている人:50〜60%

【ブースト(攻め枠)】10〜30%:成長に乗る加速装置

ナスダック100(テック寄りだが、FANG+より分散) or FANG+(さらに集中。リターンも下落もさらに大きい) → 攻めるほど上下が大きい。だから比率で管理。

🔰初心者:まず10%ぐらいから徐々に増やす

💪値動きに耐えられる人:20%からスタート

【サテライト(趣味・探求)】10〜20%:当てたい欲を『隔離』

個別テーマ(AI、半導体、個別株など)をやるならココ! → 当たり外れが出ても致命的に響かない枠に閉じ込める。

⬆️サテライトが当たって増えたら → 一部利確してコアに戻す

⬇️外れても → 『授業料』と割り切れる範囲に限定する

配分が決まったら、あとは『申し込むだけ』です!

・コア:全世界 or S&P500

・ブースト:ナスダック100 or FANG+(比率で管理)

・サテライト:個別米国株

この設計でいくなら、口座開設→NISA同時申込→積立設定まで一気に終わらせるのが最短。

不安をここで全部解決!

Q1:何を買えばいいかわからない

A:まずは上のテンプレでOK。最初は『コアだけ』でも勝ちです。

Q2:暴落したら怖い

A:怖いのが普通。だから『積立設定(強制ドルコスト平均法)』で感情を排除します。

(見る頻度も減らす:週1で十分)

Q3:証券会社が決められない

A:3秒で決めましょう。重要なのは会社名ではなく『今日始める』こと。

⚠️重要:リスクと注意点

NASDAQ100やFANG+のような指数は、長期では魅力がある一方で、短期では大きな下落があり得ます。ナスダック100は過去に83%下落も経験しています。

だから勝ち筋はこれだけです。

❶比率を決める → ❷積立で平準化 → ❸長期で持ち続ける(自動化)

※投資には価格変動リスクがあり、元本割れの可能性があります。過去の実績は将来の成果を保証しません。

【今日やる】最短ルートの5ステップ(ここまで読んだら、もう終わらせましょう!)

【PR】ここから先は『作業パート』です。今やると10分で終わります 👉 松井証券(無料)

考える時間が最大の敵です。今日のゴールは『口座申込完了』。

✅ステップ1(1分):準備物

・本人確認書類(マイナンバーカードがあればOK)

・銀行口座

・スマホ(eKYCを利用すれば最短即日口座開設)

✅ステップ2(5分):証券口座を申し込む

・入力 → 本人確認アップロード

・NISA同時申込にチェック(後回しにすると手間が増えます)

👉【今すぐ口座開設へ】👉 松井証券(無料)[PR]

✅ステップ3(3分):買うものをテンプレで固定

・コア:全世界 or S&P500

・攻め枠:NASDAQ100 or FANG+(入れるなら10〜30%)

✅ステップ4(3分)積立設定(自動化)

・「毎月◯万円」だけ入れる

・引落日は給料日の直後が続きやすい

✅ステップ5(30秒):暴落時ルールをメモ

・下がっても売らない

・積立は止めない(生活資金は残しておく)

・見る回数を減らす(週1)

【米国株×NISAはこれ1択】松井証券/PR

松井証券は、NISA口座の株式売買手数料は取引金額にかかわらず無料です。米国株でも無料なのは、かなり大きなメリット。

また、為替手数料も無料(0円)なのも低コストで米国株に投資できる理由です。マネックス証券だと、100万円をドルに両替すると2,500円の手数料が取られますが、松井証券では0円です!

さらに、FANG+などの投資信託を保有してると毎月最大1%のポイント還元が得られます。長期投資では毎月の還元は地味に効いてきますし、もし成績が上振れて保有資産が膨らんだ場合には、ポイントだけで生活することも可能でしょう。

✔️こんな方におすすめ

・NISAで米国株の個別銘柄を買いたい

・低コストで米国株に投資したい

・投資信託を長期保有してポイント還元も受け取りたい

⭕️開設は最短当日/3ステップ

① オンライン申込み ▶ ② 本人確認をスマホで完結 ▶ ③ 取引開始メール受信で売買OK

💰キャンペーン

・クレカ積立デビュー還元率が最大7.0%

・口座開設&クイズに正解で最大2,000ポイント