SaaSが4にました!Google27兆円投資で始まる「ソフト→ハード」大移動と、今年仕込むべき「AI勝ち組」4つのレイヤー/2月5日

やはりS&P500やNASDAQにおけるソフトウェア企業の構成比率はかなり高いですから、これらが市場全体のパフォーマンスを抑制する『アンカー(重し)』となる可能性が高いでしょう。

とはいえ、指数(インデックス)に関しては、結局、調子が悪ければ採用から外れて無かったことにされるわけで、いずれ新陳代謝で勝手に上がっていくので、今年1年じっくり積み立てていきましょう。

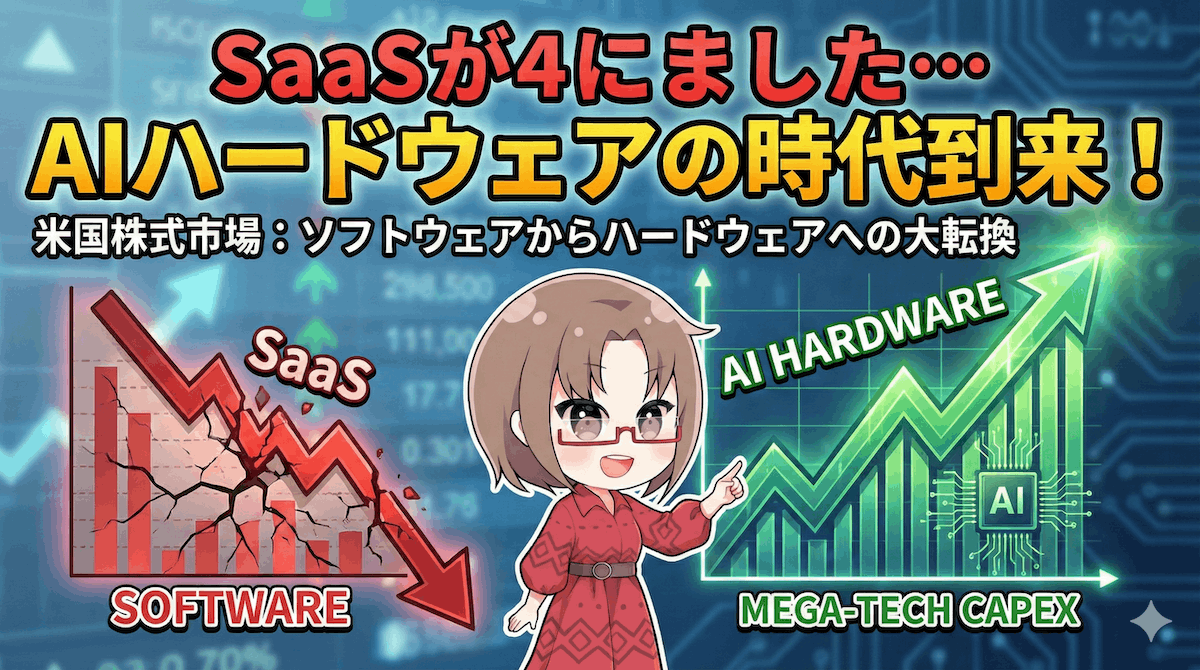

あとはやっぱり、今年は個別株の時代ですね。資金の流れを考えれば、もうソフトからハードの流れは確定しているように思います。

■参考note記事→【SaaSショック】AIエージェントが破壊した「課金モデル」の正体。暴落の今こそ拾うべき「真のAIインフラ」銘柄とは?

昨夜のnoteでも触れましたが、今回のSaaSショックには明確な3つの要因があります。

❶AIによるSaaS市場の侵食(機能代替と単価下落への懸念)

❷データセンター需要への懸念波及(SaaSとAIでDC需要のカニバリ)

❸次期FRB議長候補(ウォーシュ氏)のタカ派姿勢への警戒感(PER圧縮)

重要なのは❶で、市場の資金は今後、ソフトウェアからハードウェアへと、かつてない規模での大移動を始める可能性があります。

また、それを裏付けるようにメガテック各社が市場予想を大幅に上回る設備投資計画を打ち出していきますので、今年の投資の勝ち筋について解説しておきます。

なぜソフトウェア株は売りなのか?

SaaS企業の株価下落は、単なる一時的な調整ではありません。投資家は、SaaSのビジネスモデルそのものに対する『前提条件』が崩れ始めていることに恐怖を感じています。『SaaS=永久機関』神話の崩壊

これまでSaaS(サブスクリプション)モデルは、高PER(株価収益率)を正当化するために以下のロジックを用いてきました。⭕️高い継続率:一度導入されると解約されにくい(チャーンレートが低い)。

⭕️積み上げ式収益:新規顧客が増えるたびに、キャッシュフローが階段状に積み上がる。

新規顧客が獲得できて解約率が低いとなれば、勝手に利益が積み上がり続けるという理由から、大多数のSaaS銘柄は極めて高いバリュエーション(PER100倍など)が許容されてきました。

しかし、AIの台頭によって『解約率の上昇』はもちろん、顧客の新規獲得がしにくい『顧客獲得コストの増大』という2つのリスクが同時に顕在化しています。

要するに、AIの凄さを目の当たりにすると、今後はAIでいいやんという話になりますからね。あえて高額なSaaSを利用するよりも、まずはAIで代替することが検討され、顧客も獲得しにくくなることが懸念されています。

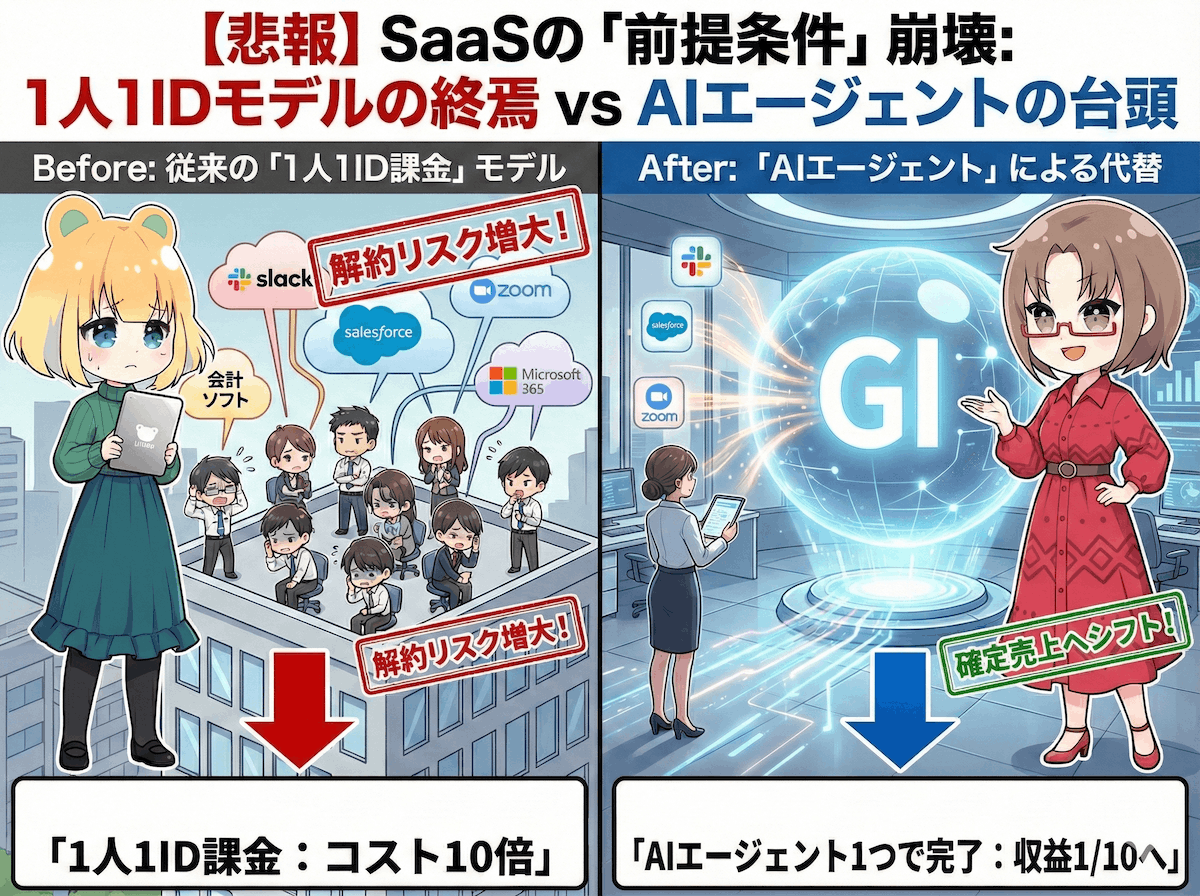

『Seat(座席)課金モデル』の限界

また、従来のSaaSの多くは『ユーザー数(ID数)× 単価』で売上を立ててきました。一方、生成AIには『業務の自動化』もあります。例えば、経理ソフトを考えてみてください。これまでは『経理担当者10人が使うから10ID分の契約』が必要でした。

しかし、高性能なAIエージェントが導入されれば、AIが自動処理を行うことになります。つまり、SaaS企業にとっては『契約ID数が10分の1になる』リスクがあるというわけです。

今後、高性能なエージェントが出てくれば。場合によっては1/100ぐらいになることだってあり得るでしょう。

💡具体例:Geminiによる業務代替

Xでは、100枚の名刺や60枚の領収書を動画撮影するだけで、わずか数分で完璧にリスト化・データ化が完了するという事例が紹介されていました👇100枚の名刺や60枚の領収書を5分でリスト化できるGeminiが凄い。写真ではなく、動画撮影してリスト化してもらう流れ。家計簿を作ってる人もレシート読み込めばすぐ終わる。スピードが速すぎる衝撃でメガネ割れた。詳しいやり方を説明します。 pic.twitter.com/MY5R61UYNH

— オクシン (@OKU_MAYA) February 4, 2026

つまり、これまで『家計簿アプリ』や『経費精算SaaS』に月額料金を払い、手入力していた作業が一瞬で自動化かつ無償化されるわけです。

『なんとなく便利だから』で契約されていたツールは解約され、AIに統合されることが予想されます。もちろん、個人情報保護などの面でAIは課題を残しますが、それらがクリアされれば、もはやソフトウェア、SaaSの大半が必要なくなるでしょう。

このように将来のキャッシュフロー予測が不透明になっていることから、投資家は高いPERを許容できなくなり、株価は必然的に適正水準(バリュエーションの圧縮)へと向かい、SaaS・ソフトウェア銘柄はボコボコに売られています。

AI相場は終わらない!メガテックの設備投資

SaaSが駆逐されるのであれば、SaaS企業に利用していたデータセンター(Azure、AWS、Google cloud)の売上が減るという懸念から、AI半導体銘柄も売られてしまいました。AIが強いのは分かるけど、SaaSが駆逐されてデータセンター需要が減ったら同じだよねという、カニバリズム(食い合い)懸念です。

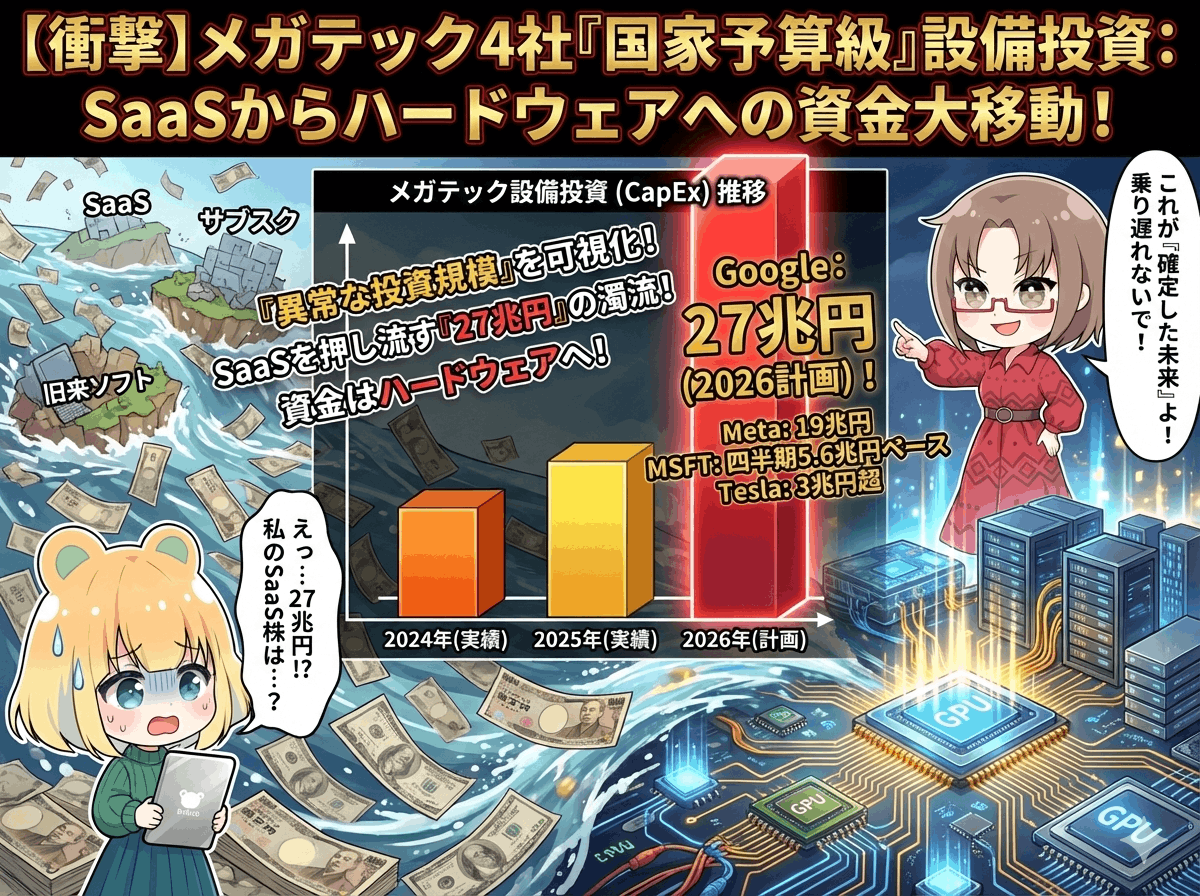

しかし、AIインフラへの投資は『バブル』ではなく、実需に基づいています。これを裏付けるのが、メガテック(巨大IT企業)によるCapEx(設備投資)の数字となります。

相変わらず市場では『AI投資は過剰ではないか?』という懸念がありますが、先月末から今週にかけてのメガテックの決算が示したのは、その懸念を嘲笑うかのような『投資の再加速』となっています。

驚異的な2026年 CapExガイダンス

各社が発表した設備投資額は、市場予想を遥かに超え、国家予算レベルの規模に達しています。①アルファベット(GOOGL)

予想:1,153億ドル→計画:1,800億ドル(約27兆円)

⚠️予想比で+647億ドル(+56%)の衝撃→今年約10兆円の上積み

②テスラ(TSLA)

予想:109億ドル→計画:200億ドル以上(約3兆円超)

⚠️約2倍(+84%)へ急増→AI/ロボタクシーへ全力投球

③メタプラットフォーム(META)

予想:1,099億ドル→計画:1,250億ドル(約19兆円)

📈 +151億ドル(+14%)→堅実に予想超え

④マイクロソフト(MSFT)

直近四半期実績:375億ドル(約5.6兆円)

→四半期(10-12月)だけで予想を32億ドル上回るペースの設備投資

アルファベットの2026年(1〜12月)の設備投資計画は1,750〜1,850億ドルと脅威的な数字となりました。ちなみに、アルファベットの2024年、2025年の設備投資は実績で以下となります👇

2024年:525.35億ドル

2025年:914.47億ドル(前年比+74.1%)

2026年:1,750〜1,850億ドル(前年比+91.4〜102.3%)

一昨年も昨年もそうでしたが、ここからさらに設備投資は上方修正されていくわけで。まだまだ市場はAIへの懐疑、データセンターバブルへの懸念が強く、全く織り込みきれていないと思います。

一昨年も昨年もそうでしたが、ここからさらに設備投資は上方修正されていくわけで。まだまだ市場はAIへの懐疑、データセンターバブルへの懸念が強く、全く織り込みきれていないと思います。そして、この数千億ドル(数十兆円)ものマネーはどこへ向かうのか?当然ですが、答えは『AIハードウェア』となるわけです。

投資戦略:AIへのお金の流れを意識

ソフトウェアの株価は『将来への期待(PER)』で動いてきた面が大きかったわけですが、ハードウェア企業の売上は、ほぼ確定しています。基本的にメガテックの設備投資が鈍らない限り、お金が積み上がっていきます。そして、データセンターを稼働させ、学習・推論を行うためには、以下の物理コンポーネントが今すぐに、大量に必要不可欠です。

・アクセラレータ:計算を行う脳(GPU/AI ASIC)

・HBM(広帯域メモリ):データを高速転送する血管

・ネットワーク:サーバー間をつなぐ神経(スイッチ、光ケーブル)

・電源/冷却:熱暴走を防ぐ生命維持装置

もはや、これらは議論の余地がありません。作らなければAIが動かないからですね。

もちろん、今後は資材の関係や人手不足などで建設がボトルネックとなって設備投資が鈍る可能性はありますが、それでメガテックの旺盛な需要が消えるわけではないですからね。

そういったネガティブなニュースで、これらハードウェア銘柄の株価が押し下げられるのであれば、基本的には買いでしょう。

NVIDIAやマイクロンをお得に仕込むなら/PR

これらAIハードウェア銘柄は、長期保有が前提になります。だからこそ、為替手数料(ドル⇄円恒久無料)が安く、NISA枠を最大限活用できる証券口座を選ぶのが『勝てる投資家』の鉄則です。【保存版】狙うべき『4つのレイヤー』と具体的銘柄

AIハードウェアへの投資はコアを抑えつつ、サテライトも買って10倍、100倍を目指すと良いでしょう。資金の流れの上流から順に整理しておきます。🔹中核:演算(アクセラレータ)

→ハイパースケーラーのCapExの過半数を占める、最も直接的な恩恵を受けるセクターです。

・エヌビディア(NVDA):AIチップ市場で圧倒的シェア(80%以上)を維持。事実上の「AIインフラの基軸通貨」。

・ブロードコム(AVGO): GoogleやMetaなどが自社開発するカスタムチップ(ASIC)の設計支援・IP提供で独占的地位。

🔹現在のボトルネック:HBM / 先端メモリ

→『GPUを作りたくても、メモリが足りなくて作れない』という状況が続いています。需給が逼迫しており、メーカー側が価格決定権を持っています。

・マイクロン(MU):HBM3eなどの先端メモリでシェア拡大中。

・SK Hynix(韓国株・ADR):NVIDIA向けHBMの主要サプライヤー。

🔹インフラの必需品:ネットワーク & 電源・冷却

→AIサーバーは従来のサーバーに比べ、消費電力と発熱量が桁違いです(ラックあたり電力密度は5〜10倍)。

🔹最上流:半導体製造装置

→設備投資が増えれば、最終的にはチップを作るための工場(ファブ)と装置への投資に回帰します。

・アプライド マテリアルズ(AMAT) / ラムリサーチ(LRCX):微細化・積層化に必須の装置群。

・ディスコ(6146):HBMの製造工程(「切る」「削る」「磨く」)において世界シェアほぼ100%の独占企業。

この辺はかなり鉄板銘柄だと思います。とにかく、AI半導体で数字が見えている企業は、こういった意味不明な暴落があれば基本的に買いです。

結論:『確定売上』を取りに行く

『米国株はもう終わった』という悲観論はいきすぎでしょう。しかし、短期的にS&P500のような指数全体を買えば勝てるという状況でもないというのが現状でしょうか。現在の市場には2つの明確な潮流があります。

🔸SaaS・ソフトウェア:AIによる代替リスクと成長鈍化懸念により、マルチプル(PER)の調整局面が続く。

→これはパランティア(PLTR)などの銘柄も悪影響を受けています。仕込み場といえば仕込み場ですが、しばらくは上値が重そうです。

🔸AIハードウェア:メガテックの巨額設備投資『確定売上』として降り注いでいく。

→まだまだマーケットは懐疑です。今のうちにしっかりと投資を続けていく、大きく下がったら押し目を狙うことが重要でしょう。

投資のリターンは、結局のところ『不確実性』と『結果』の差分から生まれます。市場はまだまだAIはバブルだと考えていますが、メガテックはそう考えておらず、設備投資を倍増させているわけで、これに乗らない手はないでしょう。

したがって、今、確実なキャッシュフロー(メガテックの設備投資予算)が向かう先である『ハードウェア銘柄』にポートフォリオを傾斜させることが、2026年以降の相場を勝ち抜くための合理的かつ数字に基づいた戦略と言えそうです。

まとめ:今がチャンス、行動しよう!

💀ソフトウェア(SaaS)は『売り』❌AIによる代替:生成AIが実務をこなすようになり、『1人1ID』の課金モデルが崩壊。SaaSは解約され、AIに統合されていく。

❌バリュエーション崩壊:『解約率が低く、永遠に儲かる』という神話が崩れ、高PERが許容されなくなっている。

🚀AIハードウェアは『買い』

⭕️メガテックの投資は本物:GoogleやTeslaなどの巨大テック企業が、2026年に向けて設備投資(CapEx)を倍増(Googleだけで約27兆円!)。

⭕️確実な資金の流れ:この巨額マネーは『AIハードウェア』の購入に充てられることが確定している。

👁️🗨️狙い目:マイクロン(HBM)、ネットワーク・電源関連、そして製造装置(AMAT/ディスコ)も良い。もちろん、エヌビディア、ブロードコムも。

記事でも解説した通り、メガテック企業が数兆、数十兆円単位で『ハードウェアを買う』と宣言しているわけです。これはもはや予想ではなく、確定した未来(約束された売上)と言えるでしょう。

したがって、SaaSショックで市場全体が少し重くなっている今こそが、仕込みの千載一遇のチャンスです。

『AIバブル崩壊?』そんな弱気な声に惑わされている間に、賢い投資家はこの押し目で着々と資金をハードウェアに移してい口でしょう。

このボーナスステージに乗るために必要なのは、今すぐ株を買える準備(口座)だけです。

相場が動き出してから口座開設をしていては、美味しいところは全部持っていかれます。まだ口座を持っていない方、サブ口座を作ろうか迷っている方は、今この瞬間に申し込んで、最強の投資チャンスに備えてください👇

チャンスを逃さないために、今すぐ準備を完了させてください/PR

🅰️ 本命:メガテック投資で資産を増やす!エヌビディア、マイクロンなどの『確定売上』銘柄をNISAで非課税運用するならここ一択。

🅱️ 裏ワザ:SaaS暴落を利益に変える!

下落相場でも利益を出せる『空売り』機能で、ポートフォリオを鉄壁に守る。

迷っている間に相場は動いてしまいます。特にNISA口座の開設は1〜2週間かかるので、『暴落』や『爆上げ』が来てからでは手遅れです。何も起きていない今のうちに、弾込め(口座開設)だけは済ませておきましょう👇

🥇 まずは松井証券でNISAを開設しよう

▶︎ 松井証券でNISA口座を開設する(無料・手数料0円)📝選ばれる理由

✔︎ NISAなら日本株・米国株・投信すべて手数料0円

✔︎ 困ったときの電話サポートが神対応

✔︎ 投信保有で最大1%ポイント還元

✔︎ 多要素認証必須で口座乗っ取り対策も万全

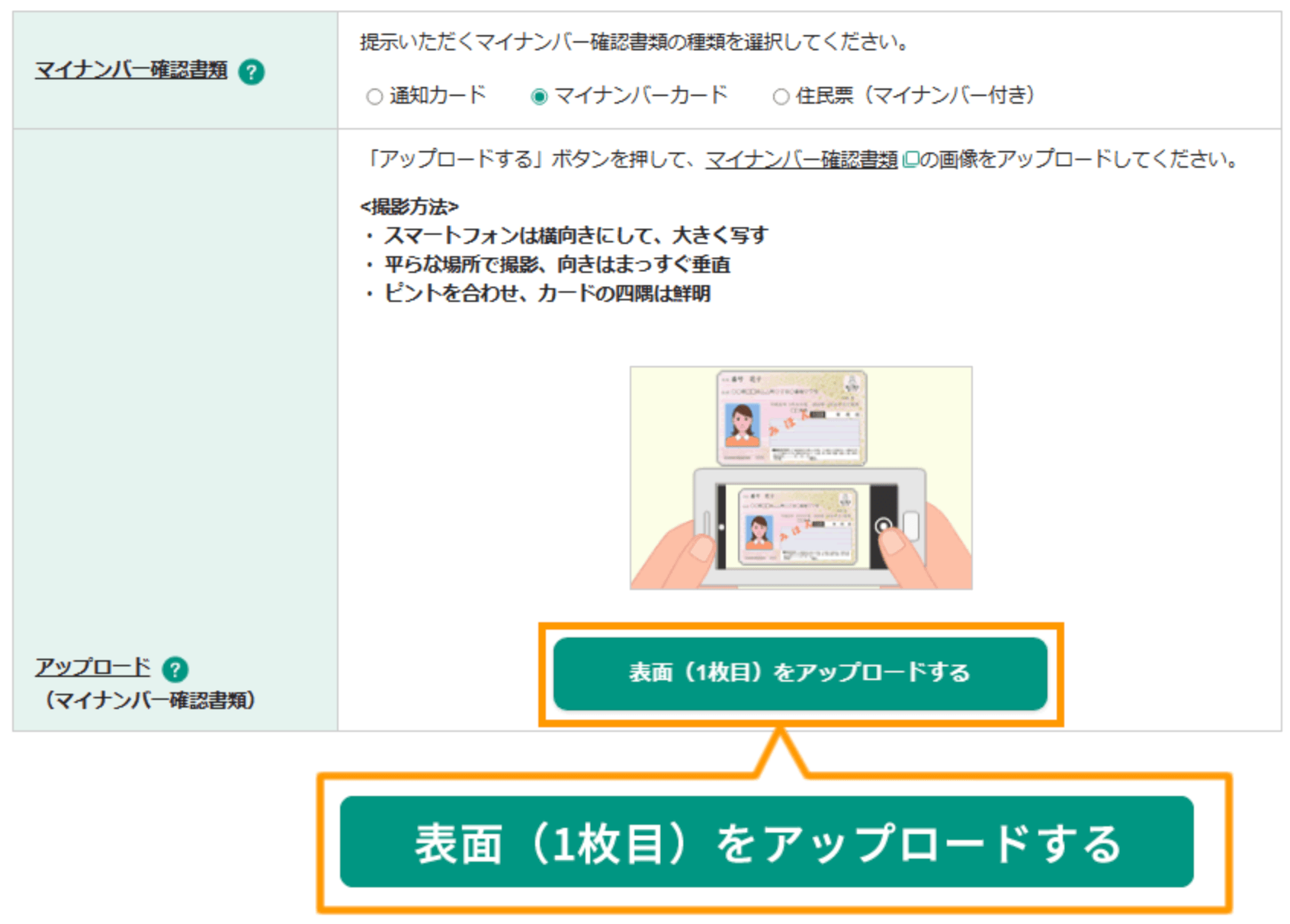

◆STEP1 公式サイトで申し込む

松井証券の公式サイトにアクセスして下さい。

「口座開設」ボタンをタップし、手続きを進めます。申し込むは郵送よりも、オンライン申込みがオススメ!

◆STEP2 確認書類のアップロード

本人確認をオンライン上で行うことで、最短即日で口座開設が完了します。本人確認書類は顔写真付きマイナンバーカードなら1枚でOK!(免許証+マイナンバーのわかる書類)

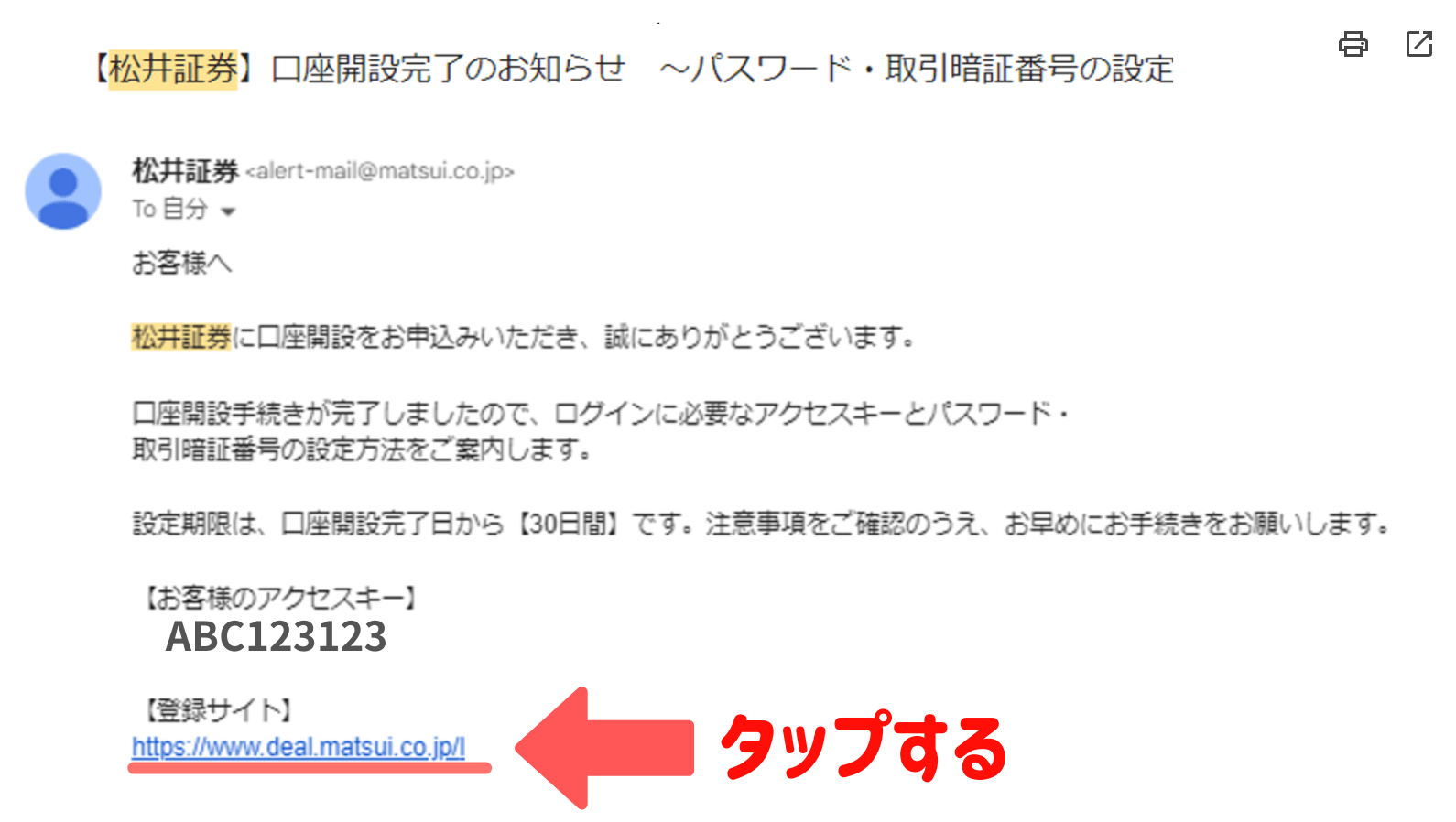

◆STEP3 取引暗証番号、パスワード設定

口座開設完了後に、「パスワード・取引暗証番号の設定方法」の案内がメールで届きます。

メール内に記載されている登録サイトからアクセスキーを入力して、パスワード・取引暗証番号を設定します。以上で、登録の手続きは完了!

メール内に記載されている登録サイトからアクセスキーを入力して、パスワード・取引暗証番号を設定します。以上で、登録の手続きは完了!🥈 慣れてきたらGMOクリック証券を追加

▶︎ GMOクリック証券を開設する(4,000円CB付き)📝選ばれる理由

✔︎ FX・CFDの手数料が業界最狭水準

✔︎ 当ブログ限定で4,000円キャッシュバック

✔︎ 短期トレードの『攻め』に最適

✔︎ 多要素認証必須でセキュリティも安心

私は長期投資を松井証券、短期トレードをGMOクリック証券で完全に使い分けています。

⚠️FX口座は最短30分で口座開設が完了します!まずはFX口座を開設後、ログインしてCFDやNISA口座など、自分に必要な口座を追加するとスムーズで良いです⭕️

📺口座開設で迷ったら動画を見てくださいね⬇️

コメントするc⌒っ *・∀・)φ...オキガルニドウゾ!