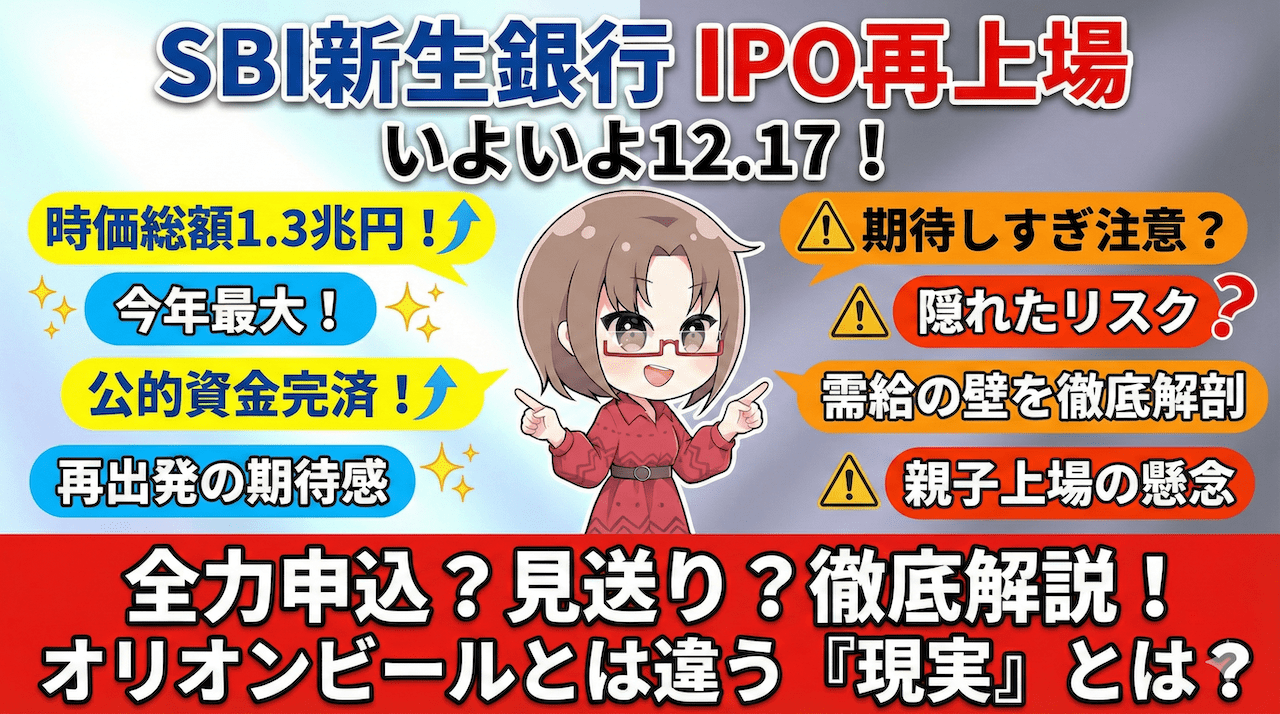

【IPO評価】SBI新生銀行(8303)は全力案件?オリオンビールとは決定的に違う『3つの理由』と初値予想

🔹申込期間:12月2日(火)~12月5日(金)

🔹当選発表:12月8日(月)

🔹申込期間:12月9日(火)~12月12日(金)

✔️上場日:12月17日(水)

スケジュールは上記の通りです。申し込みは5日までですので、ご注意ください。

時価総額約1.3兆円という圧倒的な規模でもあり、『今年最大の上場案件』として話題となっています。投資インフルエンサーも参加しているとの報告が多いです。

こういった背景から、私の元にも『全力で申し込むべきか、それとも見送るべきか』といった質問が多く寄せられていますので、踏み込んで解説しておきたいと思います。

この記事では、目論見書のデータと市場の需給バランスを徹底的に解剖し、SBI新生銀行のIPOが持つ『光と影』を深掘りしていきます。

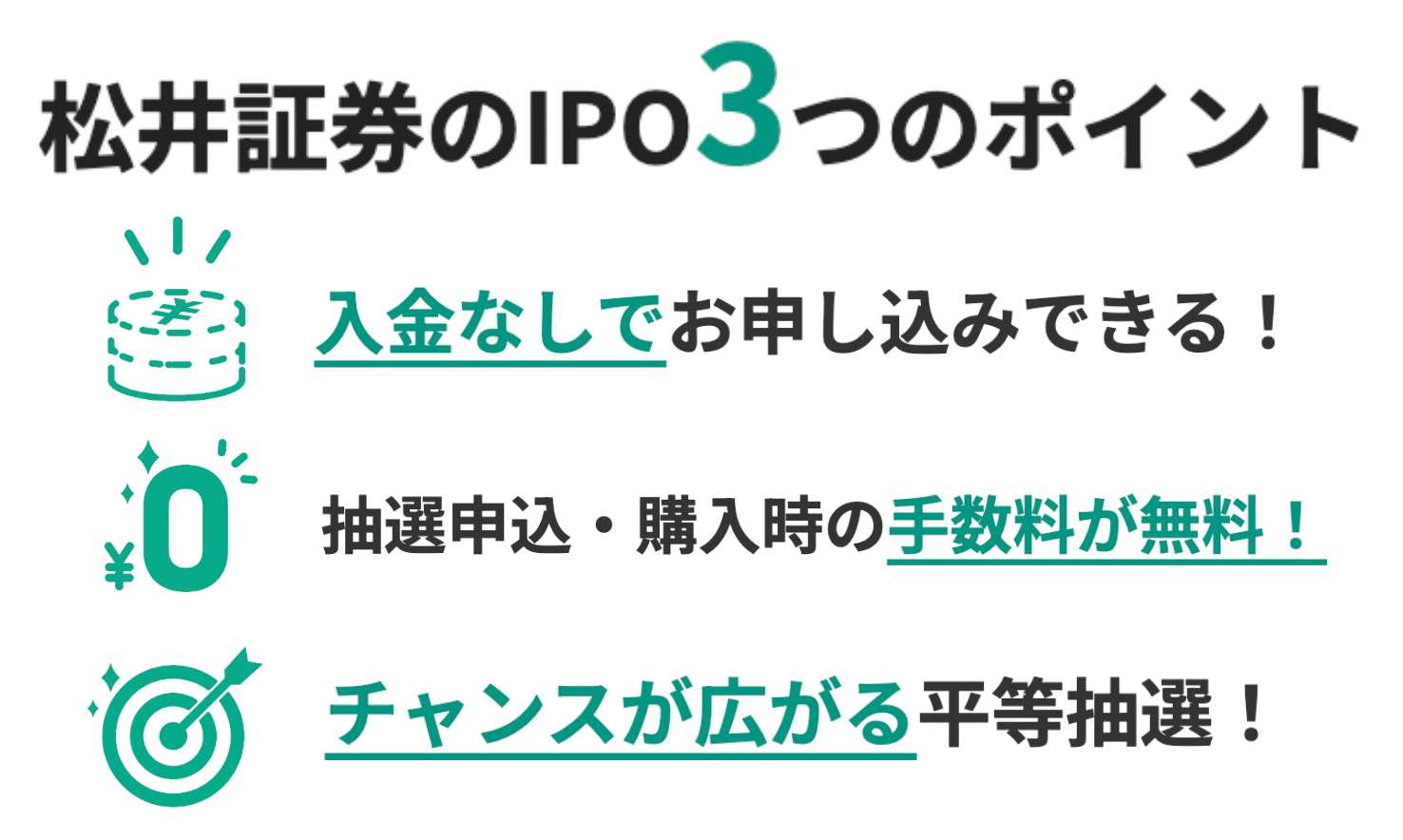

IPOの件数が多く、平等抽選で当選しやすい/PR

✅松井証券のIPOは、事前入金不要・70%以上が完全平等抽選 松井証券はIPOの引受件数が多い上、配分予定数量の70%以上が完全平等抽選となっています。これは、大口の人にとっては少し悲しいですが、少ない資金に方にとってはメリットでしかないです。

松井証券はIPOの引受件数が多い上、配分予定数量の70%以上が完全平等抽選となっています。これは、大口の人にとっては少し悲しいですが、少ない資金に方にとってはメリットでしかないです。さらに事前入金が不要なため、抽選前に資金が必要とされることもありません。当選が確定したら、期日までに入金というスタイルです。

再上場:『20年越しの悲願』達成

まず、この上場の歴史的背景を押さえておきましょう。これを知らずに数字だけ見ても、この銘柄の本質は見えにくいですからね。まず、大前提としてSBI新生銀行(旧日本長期信用銀行)にとって、今回の上場は単なる資金調達ではありません。

長年、経営の足かせとなっていた『公的資金の完済』をついに成し遂げた後の、真の意味での再出発です。

2023年に一旦上場廃止を選んだのも、この返済プロセスをスムーズに進めるためでした。そして2025年7月に完済が完了。

親会社であるSBIホールディングスのもと、『第4のメガバンク構想』の中核として、再び資本市場に戻ってくる。これが今回のストーリーなのです。

オリオンビールと比較で見える『現実』

私はIPOをあまり見ているタイプではないのですが、『オリオンビール』のIPOはバチクソに煽りまくりました。ほぼ毎日ポストしまくりましたし、記事も書きました。■参考ブログ記事→オリオンビールIPO(409A)初値予想1,000〜1,300円|上場日9/25・想定770円・配当5.2%・BB9/9–9/12【PR】

なぜかというと、オリオンビールに関しては、久々にめちゃくちゃ割安なディスカウントIPOだったからですね。実際、初値は公募価格の2倍以上となっており、一瞬で100%超える利益となりました。

今回も期待感だけはオリオンビール級となっており、『儲かりそう』との期待が大きいようですが、結論としては期待感以上に大きな儲けが出る可能性は低いと考えています。

では、なぜオリオンはぶっ飛び、SBI新生は重いと考えるのか?その理由は大きくは以下の3つが挙げられます。

理由①『希少性』対『供給過多』

オリオンビールが成功した最大の要因は、その『サイズ感』と『希少性』が挙げられます。市場からの吸収金額(売りに出される株の総額)は約269億円と、プライム市場として非常にコンパクトだったことがあります。さらに、『沖縄初の製造業プライム上場』といった、分かりやすい期待感があったことや、日本人の大好きな『超高配当(配当利回り5%超想定)』銘柄だったこともプレミアムを乗せる要因となりました。

対して、今回のSBI新生銀行は、市場吸収金額がオーバーアロットメントを含めると約3,680億円規模に達すると見られています。これはオリオンビールの約13倍以上隣ます。

これだけ巨大な売り物を市場が飲み込むには、個人投資家の『お祭り騒ぎ』だけでは足りないでしょう。

リターンを厳しく見る国内外の機関投資家が大量に買う必要があり、結果として初値は『適正価格(=公募価格付近)』に引き寄せられやすいと言えます。

株価はどこまで行っても需給ですから、馬鹿騒ぎには流石になりにくいということがあります。

理由②『分かりやすさ』と熱量の違い

オリオンビールは『一度は飲んだことのあるビール』であり、優待期待や応援買いなど、個人投資家にとっての分かりやすさがありました。実際、優待のTシャツとか高額転売されていましたしね。『一生一緒にエヌビディア!(乾杯)』というフレーズで一躍有名になったAI銘柄筆頭のエヌビディアは買われても、ほとんどの人はブロードコム(AVGO)なんて買ってないですからね。

それと同じように、知名度はそれなりにあっても個人投資家が『とりあえず買ってみよう』と熱狂するような銘柄ではありません。

しかも、銀行株は数多くありますからね。ビール会社4社に対し、銀行は68社もあります。

理由③上場後の『売り圧力』の有無

実はここが最も警戒すべきポイントです。オリオンビールは上場時に既存株主がしっかり売り出したため、上場後の需給懸念は少ない状態。しかし、SBI新生銀行は異なります。今回の再上場を経ても、親会社のSBIホールディングス等は株式の約7割を握り続けます。

さらに問題なのが、上場時点での流通株式比率(市場で売買可能な株の割合)が約25%にとどまる見込みであることがあります。

実は東証プライム市場の維持基準は『流通株式比率35%以上』です。そして、SBI新生銀行は『上場後、2031年までにあと10%分(数千億円規模)の株を市場に放出』する予定です。

投資家からすれば、『将来また大量の売り出しがある』と分かっている株を、現段階で慌てて高値で買う必要がどこまであるかという話です。これが上値を重くする最大の要因と言えるでしょう。

これら3つの要因から、なんやかんや、そこまで魅力的なIPOかというと、そうでもないなぁ…というのが第一感です。儲かる儲からないかで言えば、多少は儲かるような気はしますが、全力で突っ込んで辛いみたいなのは避けたいですからね。

バリュエーション分析:株価1,450円は適正か

次に想定価格である1,450円という株価水準が適正であるかを考えていきましょう。指標面を見ると、PBR(株価純資産倍率)は約1.2倍の水準です。これをどう評価するかがポイントになりそうです。

🔹あおぞら銀行などの高配当地銀:PBR 0.6〜0.8倍程度

🔹楽天銀行などのネット銀行:PBR 1.5倍〜程度

SBI新生銀行は、リアルの店舗網を持ちつつも、SBI証券との口座連携(SBIハイパー預金など)を武器にする『ネット×リアルのハイブリッド型』です。

市場は、成長力の低い地銀よりは高く、完全なテック企業であるネット銀行よりは低い、『PBR 1.2倍』設定してきたと考えることもできます。

したがって、割高ではありませんが、劇的な割安感があるわけでもない、かなり絶妙な価格設定であるようにも感じます。

✔️投資家がチェックすべき『隠れたリスク』

無視できないリスク要因も潜んでおり、これをどう考えるかも悩ましさを残しています。🚨リスク①親子上場の弊害

SBIグループが7割以上の株を保有し続ける『親子上場』となります。親会社(SBI HD)の利益と、少数株主(一般投資家)の利益が相反した場合、どうしても親会社の意向が優先されるのではないか、という懸念(ディスカウント要因)は常に付きまとうと言えるでしょう。

特に、SBIホールディングスのCEO(最高経営責任者)は北尾氏ですからね。不安です…(絶対に『汚男』で検索してはいけません!)。

🚨リスク②過去のTOB価格を巡る係争

実は、非公開化時の株式買取価格について、一部のファンド等から『価格が安すぎる』として裁判所への申立てが行われています。この結果次第では、会社側に追加のコストが発生する可能性があります。そこまで巨額コストにはならない見込みですが、やはりケチがついているというのはあまり好まれないように思います。

結論:このIPOをどう考えるか

以上の要素を総合して、SBI新生銀行のIPOへのスタンスをまとめておきます。短期勝負(初値売り)狙いの場合

公募価格を1,450円とした場合、10〜20%程度の上振れは期待できるように思います。一方で、『過度な期待も禁物』です。大型案件であること、将来の売り出し懸念があることから、オリオンビールのような『公募価格の2倍』といったロケットスタートは、まず期待できないでしょう。

金利が上昇中で銀行株が強く、地合いが良いことから10%程度のお小遣い稼ぎと割り切って参加するのは良いと思います。

現状、公募を大きく割り込むようなリスクは低そう(あっても確率的に20〜30%程度か)ですし、公募割れがあっても小さめ(せいぜい▲5〜10%のマイナス)で逃げきれそうではあります。

したがって、『ローリスク・ローリターン(ミドルリターン)』案件と割り切って参加するのは良いでしょう。

ただし、やはり全力で突っ込むほど魅力があるかというと、やはりそこまでではない気はするので、当たればラッキーぐらいでしょうか。

中長期投資の場合

公的資金という重石が取れ、SBIグループとの連携をフル活用して収益を伸ばしていくストーリー自体は強力なので、状況を見ながら参加するというのはアリ。また、今後は配当性向を高めていく方針も示唆されています。 初値がついた後の株価推移を見守り、需給要因で株価が大きく下がるようなタイミングがあれば、高配当、成長銀行株として買うのも良さそうです。

やはり結論としては、オリオンビールのようなお祭り騒ぎの再現は難しそうなので、スタンス的には当たればラッキーで初値で一旦逃げる。

外れた場合は、買いたければ安いタイミングで入る、ぐらいのイメージでいると良さそうな気はします。

IPOという『祭り』に参加する『参加券』=証券口座

オリオンビールに代表されるようなIPO(新規公開株)は、当選すれば短期間で利益が出る可能性が高い、投資家にとっての『お祭り』です。しかし、どれだけ相場観を磨いても、どれだけ資金があっても、『証券口座』を持っていなければ、抽選に参加する権利すらありません。

『また今度でいいや』と思っている間に、申し込み期間は過ぎ去ります。そして、2025年のこの相場の盛り上がりを見るに、2026年も間違いなく『プラチナチケット』級のIPOが出てくるでしょう。

その時になって『あ、口座開設が間に合わなかった…』と指をくわえて見ているだけの『機会損失』が、投資において最も痛い損失です。

口座開設は無料ですし、維持費もかかりません。リスクゼロでできる唯一の投資行動、それが口座開設です。

🔻IPO当選確率を最大化する必須口座

IPOなら松井証券【3つのメリット】/PR

松井証券はIPOの引受件数が多い上、配分予定数量の70%以上が完全平等抽選となっています。これは、大口(資金がたくさんある)の人にとっては少し悲しいですが、少ない資金に方にとってはメリットでしかないです。

松井証券はIPOの引受件数が多い上、配分予定数量の70%以上が完全平等抽選となっています。これは、大口(資金がたくさんある)の人にとっては少し悲しいですが、少ない資金に方にとってはメリットでしかないです。さらに事前入金が不要なため、抽選前に資金が必要とされることもありません。当選が確定したら、期日までに入金というスタイルです。

ちなみに未成年口座でも抽選に参加可能ですので、家族全員で抽選に参加・申込ができるんです!この機会に家族で松井証券を始めてみてはいかがでしょうか?

✔️こんな方におすすめ

・NISAで米国株の個別銘柄を買いたい

・人気IPOに参加してコツコツ着実に資産を増やしたい

・投資信託を長期保有してポイント還元も受け取りたい

⭕️開設は最短当日/3ステップ

① オンライン申込み ▶ ② 本人確認をスマホで完結 ▶ ③ 取引開始メール受信で売買OK

PR/フォロワーさん3名が5万円ガチ当選!

🔸BIGチャンス:口座開設で最大3,000円が必ず!取引で最大2,000円が必ず!(期間:〜2026/2/28)🔸BIGチャンス:条件達成で毎週最大15.4万円が当たる!(期間:〜2026/2/28)

✔️このブログ限定:FX口座を新規開設後1万通貨取引でもれなく4,000円がもらえる!

フォロワーさんから当選者がっ!これだけで500%のリターンっ!

— ゆきママ (@yukimamax) November 13, 2025

1万円投資信託購入してる人は相当少ないと予想。

まだやってない人は参加してください。残り15週あって、1万円の投資信託(FANG+など)購入で毎週50名に5万円👇

GMOクリック証券 口座開設【2025年最新】/PR ▶︎https://t.co/Nqs1Q8Zx8s https://t.co/AQiMD4ezO0

GMOクリック証券では、20周年記念でバグレベルに!特に投資信託を1万円分買うだけで、毎週5万円が50名に当たります(2026/2/28まで)。

口座数と条件を踏まえれば、かなりの好条件ですから、ぜひこのチャンスをお見逃しなく!すでに10/27〜キャンペーンは始まっています👇

✅FX口座は最短30分で口座開設が完了!まずはFX口座を開設後、ログインしてCFDやNISA口座など、自分に必要な口座を追加すると良いです⭕️

コメントするc⌒っ *・∀・)φ...オキガルニドウゾ!