【FOMC解説】実はハト派?S&P500最高値&ゴールド5,600ドル爆上げの裏側と「株7:金3」の投資戦略/1月30日

そして、日本時間29日早朝発表されたメタ(META)、テスラ(TSLA)そしてマイクロソフト(MSFT)で明暗が分かれたのは、テスラはともかくとして、AIがどれだけ企業収益に寄与したかということでしょう。

メタはAI開発では迷走気味ですが、しっかり広告には活かせておりマネタイズに成功。一方、マイクロソフトも伸びはあるもののプラスに寄与したとは言い難く、過去最大の設備投資が嫌気され、伸び悩んでいます。

あとは、このところOpenAIが元気ないですからね。繋がりの強いオラクル(ORCL)は嫌気され、マイクロソフトも弱いです。やはり、最近はGemini率いるアルファベット(GOOGL)軍が優勢なイメージです。

▶︎S&P500最高値更新!米国株デビューするなら、新NISA売買手数料無料の松井証券で![PR]

この辺については、後ほどnoteでざっくりとした解説記事を書いていくので、ぜひnoteの方もフォローよろしくお願いします。

■ゆきママのnote→https://note.com/yukimamafx

というわけで、今日の記事は未明のFOMC(連邦公開市場委員会)と、爆上げしまくりの金(ゴールド)について解説しておきたいと思います。

FOMCの見解がゴールドの値動きにもたらした変化、さらに我々個人投資家がどう対応すべきかを含め、完全解説しますので、ぜひ最後までお読みください。

FOMC結果:実は『ハト』だった?

まず事実関係を整理しておくと、FRBは政策金利(FFレート)を3.50〜3.75%のレンジで据え置くことを決定しました。これは事前のコンセンサス通りであり、サプライズではありません。しかし、注目すべきは『全会一致ではなかった』という点です。今回の投票では、2名のメンバーが『0.25%の利下げ』を主張し、反対票を投じました。

通常、FRBは市場の混乱を避けるために全会一致を演出する傾向があります。にもかかわらず、委員会内部から明確な『ハト派(利下げ容認派)』の反乱が起きている事実は、FRB内部でも『現在の金利水準は高すぎるのではないか?』という議論があることを示唆しています。

一方、発表された声明文を字面通りに読むと、市場が警戒した『タカ派』の匂いが漂っていました。

🦅経済活動:『緩やか(moderate)』から『堅調(solid)』へ上方修正。

🦅労働市場:『雇用の伸びは鈍化』としつつも、全体としては『安定化の兆し』と評価。

🦅インフレ:『依然としてやや高い』という表現を維持。

これだけを見れば、『景気が良くてインフレが高いなら、利下げなんて必要ない、むしろ再利上げか?』といった懸念が出るのも当然です。

ここ最近はECB(欧州中銀)やRBA(豪準備銀行)などが、インフレから相次いで利上げの可能性が示唆されていますから、FRBも利上げかといった警戒感になりがちです。

実際、発表直後のアルゴリズム取引では、金利上昇(債券売り)で反応する場面も見られました。

しかし、この解釈は杞憂に終わります。真実は、その後のパウエル議長会見にありました。

パウエル議長の『シン・インフレ論』

記者会見におけるパウエル議長の発言は、声明文のタカ派的な印象を180度覆すものでした。ここでのキーワードは『関税(Tariffs)』と『中立金利(Neutral Rate)』です。①『今のインフレは関税のせい』という整理

現在の米国経済は、トランプ政権による関税引き上げの影響で、モノ(財)の価格が上昇圧力を受けています。PCE(個人消費支出)デフレーターなどのインフレ指標が目標の2%を上回っている主因はここにあります。パウエル議長はこれに対し、極めて重要な見解を示しています。

「インフレの上振れは主に関税による財価格の上昇である。しかし、関税の効果が一巡(pass-through)すれば、インフレ率は再び低下基調に戻るだろう」

これはつまり、『現在のインフレ高止まりを理由に、金融引き締めを強化することはない』という宣言に等しいのです。

決して『インフレが高いから利上げ』というではなく、『原因が関税なら、嵐が過ぎるのを待てばいい』というスタンス。これにより、『次の行動は利上げでなく、相変わらず利下げである』という安心感が市場に広がりました。

現在の金利は『中立の上限』

さらにパウエル議長は、現在の金利水準(3.50-3.75%)について、『中立金利の推定レンジの上限近くにある)』と述べました。 「中立金利」とは、景気を熱しも冷やしもしない理論上の金利水準です。つまり、パウエル議長は『今の金利は、経済にとって少しブレーキがかかっている状態(やや制約的)だ』と認めているわけです。

ブレーキがかかっている以上、インフレ(特に関税要因)が落ち着けば、アクセルを緩める(=利下げをして中立レベルに戻す)のは当然です。

INGなどの金融機関もこの点に注目しており、『関税の波さえ越えれば、年内の追加利下げ余地は十分にある』との見方を再度強調しています。

労働市場の『不都合な真実』

パウエル議長が『安定している』と表現した労働市場ですが、その内実を細かく見ると、決して楽観できる状態ではありません。ここに、FRBが利下げのカードを捨てきれない決定的理由があります。❶移民減少による『供給制約』

現在の失業率の低さは、景気が良くて求人が溢れているからではありません。『移民規制によって労働者が増えないため、分母(労働力人口)が縮小している』ことによる、見かけ上の安定ということです。議長も会見で、雇用の伸び悩みには『移民減少や労働参加率の影響』が絡んでいると言及しました。これは経済学的に言えば『縮小均衡』の状態です。

つまり、どちらかと言えば企業は人を雇いたくても雇えない、あるいはコスト高で雇えない。今はまだ耐えていますが、もし高金利が長引けば、企業は採用抑制から『人員削減』へと舵を切る可能性があります。

したがって、労働市場の悪化、そしてインフレへの警戒感が薄れるのであれば、利下げという方向は織り込みやすいということです。

❷『完全雇用』の定義揺らぎか

FRBは過去のデータに基づき『完全雇用』を判断してきましたが、人口動態や移民政策が激変した今、その物差し自体が狂い始めています。『失業率が低いから利下げは不要』とタカをくくっていると、突然データが悪化し、リセッション(景気後退)の崖から落ちるリスクがあります。

この恐怖があるからこそ、FRBは表向き強気でも、内心では『いつでも利下げに動ける準備』をしておきたいと言えるでしょう。

これらのことを踏まえると、おそらく、パウエル議長が5月末に任期満了で退任すれば、次の新議長は早期利下げを織り込ませる可能性が高いでしょう。

なぜゴールドは買われるのか?

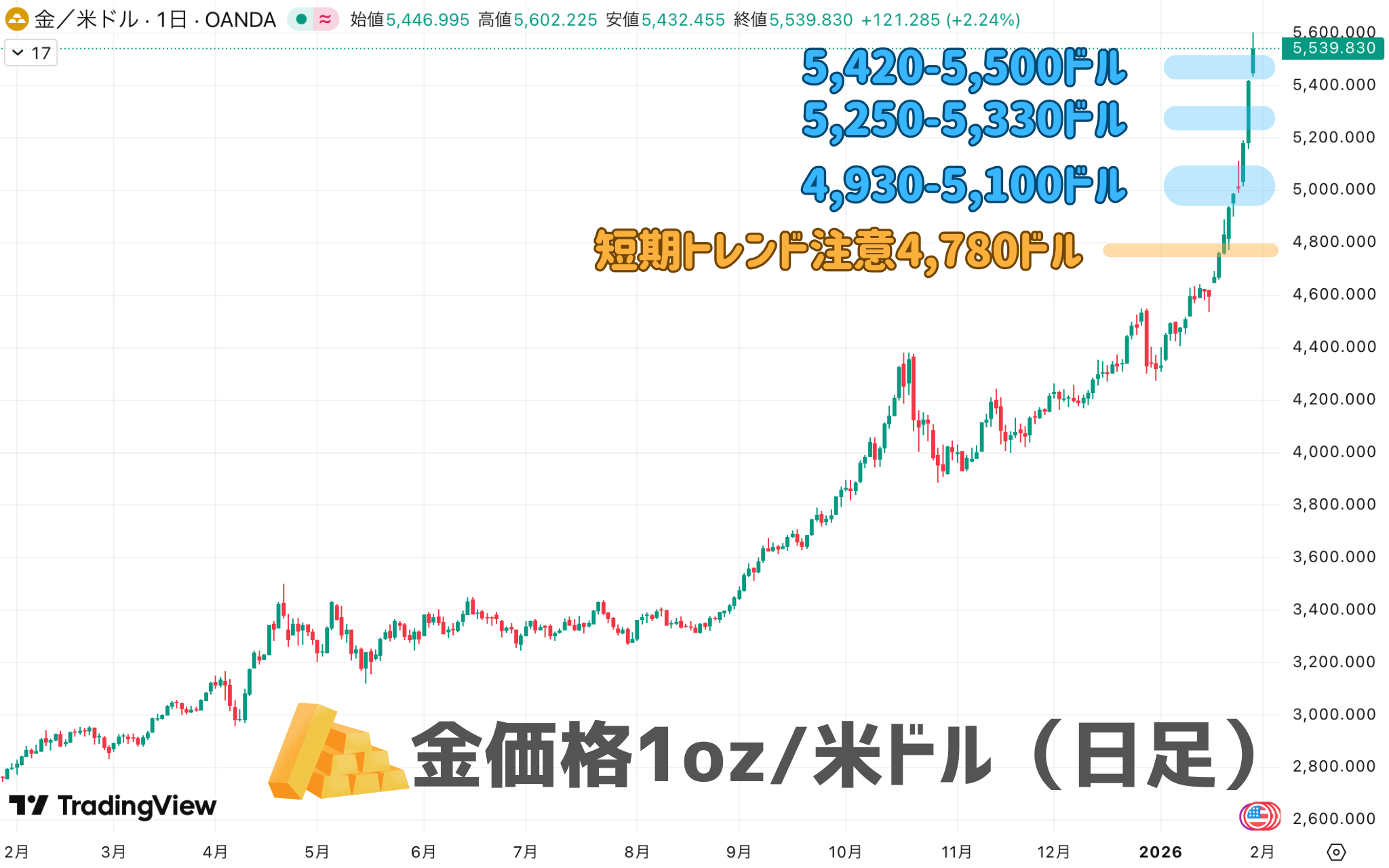

今回のFOMCを受け、最もセンセーショナルな動きを見せたのは、為替でも株でもなく、ゴールドに代表される貴金属市場でした。すでに瞬間的に1オンス=5,600ドルに達するなど、FOMC後に+5〜6%近い急騰を記録しています。これは、もはや金利やドル安では説明のつかない値動きです。

そして、金がここまで買われる理由は、3つの要因が複雑に絡み合う『複合的な強気相場(パーフェクトストーム)』に入っていると言えます。

理由①:『利下げ期待』の剥落拒否(実質金利の低下)

先述の通り、市場は『春先の利下げ』こそ少し諦めましたが(4月利下げ確率は26%へ低下)、『年後半の利下げ』は完全に織り込んだままです。金利がつかないゴールドにとって、高金利は天敵です。しかし、『今は金利が高くても、将来は下がる。しかもインフレ(関税)はある』という状況は、実質金利(名目金利-期待インフレ率)の低下を意味します。

つまり…

・いま政策金利(名目金利)3.75%でも、1年後は2.75%かも

↓

・物価は関税で3%くらい上がるかもしれない(※極端な例です)

↓

・じゃあ1年後の実質金利は 2.75 − 3.0 =▲0.25% かもしれない

↓

・実質で国債を持っていても『増えない世界』なら、金を持つのもアリ

投資家の多くは、今回のFOMCを受け、将来的な実質金利の低下を先取りして動いたと言えるでしょう。

理由②:止まらない『ドル安・ドル不信』

ここが今回の金相場の最大のドライバーかもしれません。トランプ政権は明白に『ドル安』志向を打ち出しています。金利上昇を止めるために、ドル安を容認・誘導する今の姿勢は、ドルと逆相関の関係にあるゴールドにとって最強の追い風です。さらに、『中央銀行の独立性への懸念』や『米国の財政赤字拡大』も、ドルの信認を揺るがしています。

ドルを持っていてもインフレで価値が下がる、さらに中国やロシア、そして米国に敵対的な中東諸国は、米国債を含めた米ドル資産が凍結される可能性を意識し、外貨準備をドルからゴールドへシフトさせる動き(脱ドル化)となっています。

中央銀行がゴールドを求める以上、この構造的なゴールド高というのは、もはや普遍とすら言えるでしょう。

▶︎1オンス=5,600ドル突破!歴史的高値のゴールドを、レバレッジを活かして24時間取引するならIG証券[PR]

理由③:地政学と『制度不安』のプレミアム

ウクライナ、中東、そしてアジア。ベネズエラへの攻撃に代表されるように、もはや地政学リスクは枚挙に暇がありませんが、現在のゴールド上昇には、それに加えて『制度不安』へのヘッジが含まれています。『FRBは政治圧力に屈せずに正しい判断ができるのか?』『関税戦争はどこまでエスカレートするのか?』 先が見えない時、投資家は理屈抜きで『不変の価値』を持つゴールドに資金を逃避させます。今の狂った上昇は、市場が抱える潜在的な恐怖の裏返しでもあります。

今後のシナリオ分析

以上の分析を踏まえ、今後の投資戦略を簡単にまとめておきます。メインシナリオとしては、春までは利下げが行われず、新議長の誕生する6月以降に大きな動きが出てくるでしょう。

具体的には、雇用は『悪化ではないが弱め』の状態で粘り、インフレは関税効果が一巡する夏場以降に大幅な落ち着きをみせ、FRBデータを確認した6月か7月に追加利下げに踏み切るということです。

🏢株式:金利の高止まりを嫌気しつつも、企業業績(特にAI・テック関連)が支えとなり、レンジ相場〜緩やかな上昇。

🥇ゴールド:一時的な調整(押し目)はあるものの、ドル安と地政学リスクが下値を支え、概ね5,000ドルを底として堅調な推移を続ける。

具体的な戦略としては、ゴールドの積み立て、押し目買いは継続で、株式は業績相場へ移行するため、指数全体よりも個別株選別がポイントとなりそうです。

もちろん、最終的には指数全体が伸びるため、S&P500やナスダック100、FANG+の積立も継続しましょう。

📝ゴールド分析メモ:『上昇余地』と『押し目』

現在、金(XAUUSD)は直近高値5,595ドル、安値5,415ドルのレンジで推移しており、短期的な過熱感が非常に強い局面です。ボラティリティ(変動幅)が大きいため、押し目は『点』ではなく『ゾーン(帯)』で広く構えるのが現実的でしょう。

【A】浅押しゾーン5,420〜5,500ドル:直近安値(約$5,415)と、オプション市場の巨大な建玉が重なる『最初の防衛線』です。

【A】浅押しゾーン5,420〜5,500ドル:直近安値(約$5,415)と、オプション市場の巨大な建玉が重なる『最初の防衛線』です。→ここで止まるようなら、トレンドは『超強気』。ただし、割れた場合は次のゾーンまでが早いため少し注意が必要です。

【B】本命ゾーン5,250〜5,330ドル:急騰後の『最初の揉み合い帯』であり、フィボナッチ23.6%押しとも重なります。

→最も『押し目買い』がワークしやすい本命の領域。多めに拾いたい、積み立てを増やすならこのタイミングが良いでしょう。

【C】深押しゾーン4,930〜5,100ドル:フィボナッチ50%押しという調整の節目であり、プット建玉が厚い『ヘッジの壁』と重なっています。

→到達時には恐怖感が出そうですが、上昇トレンドが生きているなら『一番おいしい(利益幅の取れる)押し目』となります。

⚠️4,780ドルを明確に割り込むと、短期の上昇リズムが崩れそうなので、そうなった場合は積み立てを一度に増やしすぎず、じっくり積み立てる方針で。

▶︎ドル安・ゴールド高の波に乗る!業界最小水準のスプレッドで、金も為替もスマホ一つで24時間取引のGMOクリック証券[PR]

まとめ:矛盾するシナリオに備える

今回のFOMCを総括するとすれば、金融政策の『方向転換(Pivot)』はなく、引き続き将来の利下げへ向け、タイミングを待っていることが示唆されました。したがって、今年もリスク資産を握り続けることに、何ら迷う必要はありません。そして、株式市場が伸び悩む相場の隙間を埋めるように、ゴールドが高く舞い上がっています。

我々個人投資家ができることに関しては、『全力でリスクを取りにいく場面』ではないかもしれませんが、少なくともポジションを無闇に落としたり、ましてや撤退するような場面ではありません。

ポートフォリオの中に、株式という『攻めの資産』と、ゴールドという『守りの資産(かつ、今年も主役の可能性大)』をバランスよく組み込むことです。

金利(利下げ)は下がらないかもしれないがドル安にも備える、景気は強いかもしれないが突然折れてしまうかもしれない、など、矛盾するシナリオにも対応できるような体制を整えておくことが重要と言えます。

金利(利下げ)は下がらないかもしれないがドル安にも備える、景気は強いかもしれないが突然折れてしまうかもしれない、など、矛盾するシナリオにも対応できるような体制を整えておくことが重要と言えます。したがって、引き続きキャッシュはゴールドに入れつつ、株7:ゴールド3ぐらいの割合でポジションを調整しながら、株が下がるならゴールドを減らして株を買い、リバランスしながら株を増やしていく、そのように対応していきましょう。

👇私が実際に『米国株』と『ゴールド』を買い集めている口座はココ/PR

将来のために米国株、ゴールド投資を本気でやるなら、証券会社選びで間違ってはいけません。結論から言うと、松井証券を選んでおけば間違いないでしょう。私がこの口座をメイン(特にNISA)で使っている理由は、他社と比較して明確な『2つのコスト優位性』があり、手元に残る利益が確実に増えるからです。

✔︎理由①:為替手数料が『往復』無料(隠れコストが0円)!他社(例えばマネックス証券など)では、米ドルを日本円に戻す際に1ドルあたり25銭の手数料がかかり、1万ドル(約150万円)動かすだけで2,500円も損をする計算です。

しかし、松井証券なら『往復(円⇄米ドル)』の為替手数料が完全無料。『買う時』だけでなく『売って円に戻す時』もタダ。この差は長期で運用するほど巨額になります。

✔︎理由②:NISAで『ゴールド』を持つ場合も!実は、信託報酬(保有コスト)が極めて低い『SBI・iシェアーズ・ゴールド』を選択できる数少ない証券会社。

👇松井証券が選ばれる理由

✔︎NISA売買手数料無料(米国株も日本株も恒久無料!)

✔︎為替手数料0円(他社より1万ドルあたり2,500円もお得)

✔︎最大1%ポイント還元(投資信託残高に応じて貯まる最強クラスの還元率)

✔︎25歳以下なら一般口座でも日本株手数料無料

✔︎無駄なコストを払いたくない人は、ここ一択です。

PR/深夜の『日経平均爆上げ』を、指をくわえて見ていますか?

「朝起きたら、日経平均先物が爆上げしていた...」「夜中に米国市場につられて暴落したけど、何もできなかった...」こんな悔しい思いをしたことはありませんか? 今の相場は、日本市場が閉まっている『夜間』にこそ大きく動きます。

GMOクリック証券のCFDなら、平日ほぼ24時間取引に対応。みんなが寝ている間の『真夜中の暴騰・暴落』も、この口座ならすべて利益のチャンスに変えられます。

朝のニュースを見てからでは遅いのです。 これからは、相場が動いたその瞬間にエントリーして、利益をさらってください。もちろん、FXにも強いので、投資家にとって『必須級』のサブ口座です。

✅ここが『勝てる』ポイント!

✔︎深夜も早朝も戦える:米国雇用統計やFOMCなど、真夜中のビッグイベント時もリアルタイムで売買可能。

✔︎少額からハイリターン:日経225なら約5,000円、エヌビディア株なら約6,000円程度の証拠金から取引OK!

✔︎下落相場も利益に:『売り』から入れるので、暴落時も指をくわえて見ているだけでなく「チャンス」に変えられます。

さらに衝撃!『日本株の手数料が完全無料』 現物も信用も、取引手数料は条件なしで0円。普段は手数料無料の現物株、夜間や急変時はCFDと使い分けるのが、賢い投資家の最適解です。

⚠️裏テク:FX口座なら最短30分で開設完了!まずはFX口座を作ってログインし、そこからCFDやNISAを追加するのが一番スムーズで速いです⭕️

📺口座開設で迷ったら動画を見てくださいね⬇️

⚠️【注意】申し込み前にブラウザの設定確認をお願いします↓

➡︎Androidやタブレットなど、ブラウザの細かい設定方法解説

➡︎Androidやタブレットなど、ブラウザの細かい設定方法解説ブラウザ別の設定方法解説!✅口座開設前に必ず確認してください

もしCookieが無効で、プライベートorシークレットモード(黒い画面)を使っていると、トラッキングが無効になり、限定キャンペーン・特典を受けられなくなることがあります。夜だとダークモードでもアドレスバーが暗くなってしまうので、特にプライベートモード(Safari)・シークレットモード(Chrome)になってないか確認してください。

✅解決方法【Cookieを有効にし、シークレットモードを解除する】

口座開設前に、以下の手順で設定を確認し、バナーをクリックして手続きを進めてください!

🚨iPhoneからX(旧Twitter)アプリ経由でこのページを開いた方

まず、右下のSafariまたはChromeのマークをタップし、ブラウザでページを開いて設定を確認してください。

iPhoneの設定方法

Androidの設定方法

PC/タブレットの設定方法

コメントするc⌒っ *・∀・)φ...オキガルニドウゾ!