米国“トリプル安”の衝撃!株・ドル・債券同時下落、円高対策やゴールド投資が有効か【2025最新版】

この記事では関税ショックがもたらした混乱のメカニズムをひもときながら、株・為替・ゴールドの行方と私たち個人投資家が取れる具体的な行動と対策をやさしく解説します。株派もFX派も、ぜひ最後までご覧ください。

米国トリプル安とは?株・ドル・債券が同時安になる仕組み

米国ではトリプル安が発生しました。これは、「米国株」「米国債価格」「米ドル」の3つが同時に下がる現象です。債券(国債)価格が下がると金利が上がるため、今回は株安・ドル安・金利高が同時に起きているということです。そして、通常であれば金利が上がると、金利高のメリット(高い利息がつく)からドルも買われやすくなるわけですが、今回はドルが売られており、資金が米国から流出する事態となっているのがポイントと言えます。

関税政策が招いた資金流出と金利上昇

金利が上がるとドル安になるのに、なぜドル安になったかと言えば、やはりトランプ大統領の『関税政策』が大きいと言えるでしょう。そもそも、米国は海外資金(日本や中国が米国債を買う)に頼って財政赤字を埋めている国です。それにもかかわらず、世界同時関税で全世界と対立することになれば“米国債を買ってくれる国”を自ら遠ざけることになります。

さらに、中国に高関税をかければ米国債を大量保有している中国が米国債を一気に売るのではないか、といった懸念が高まったことで米国債は実際に売られ、金利は大きく上昇してしまいました。

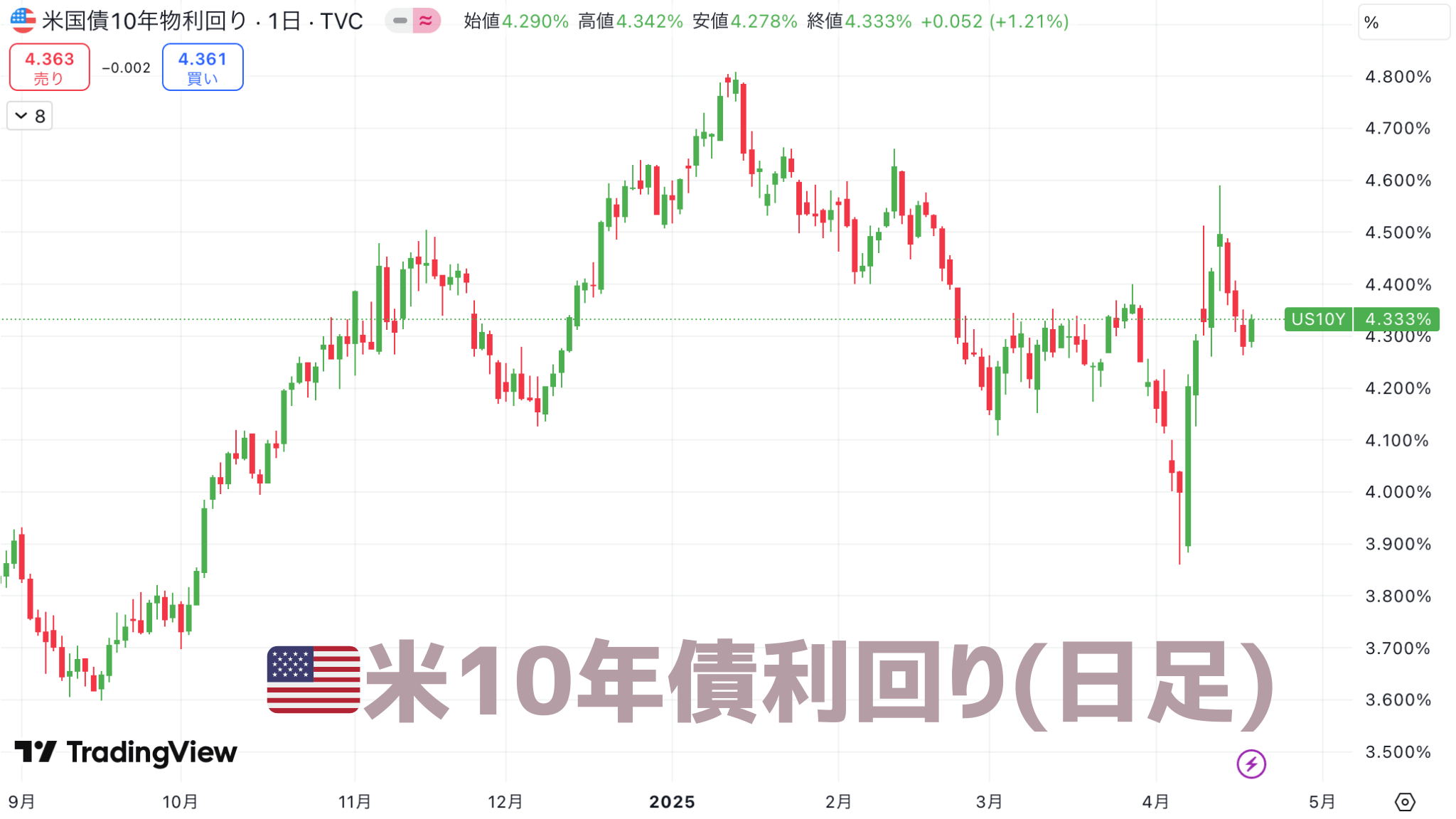

もっとも金利を見ると年初の水準に戻ったとも言えるわけで、現段階でそこまで大騒ぎする必要はないと言えます。ただし、上昇スピードが2000年以降で最速となったため、市場の流動性懸念(取引ができなくなる)から、瞬間的にパニックになりました。

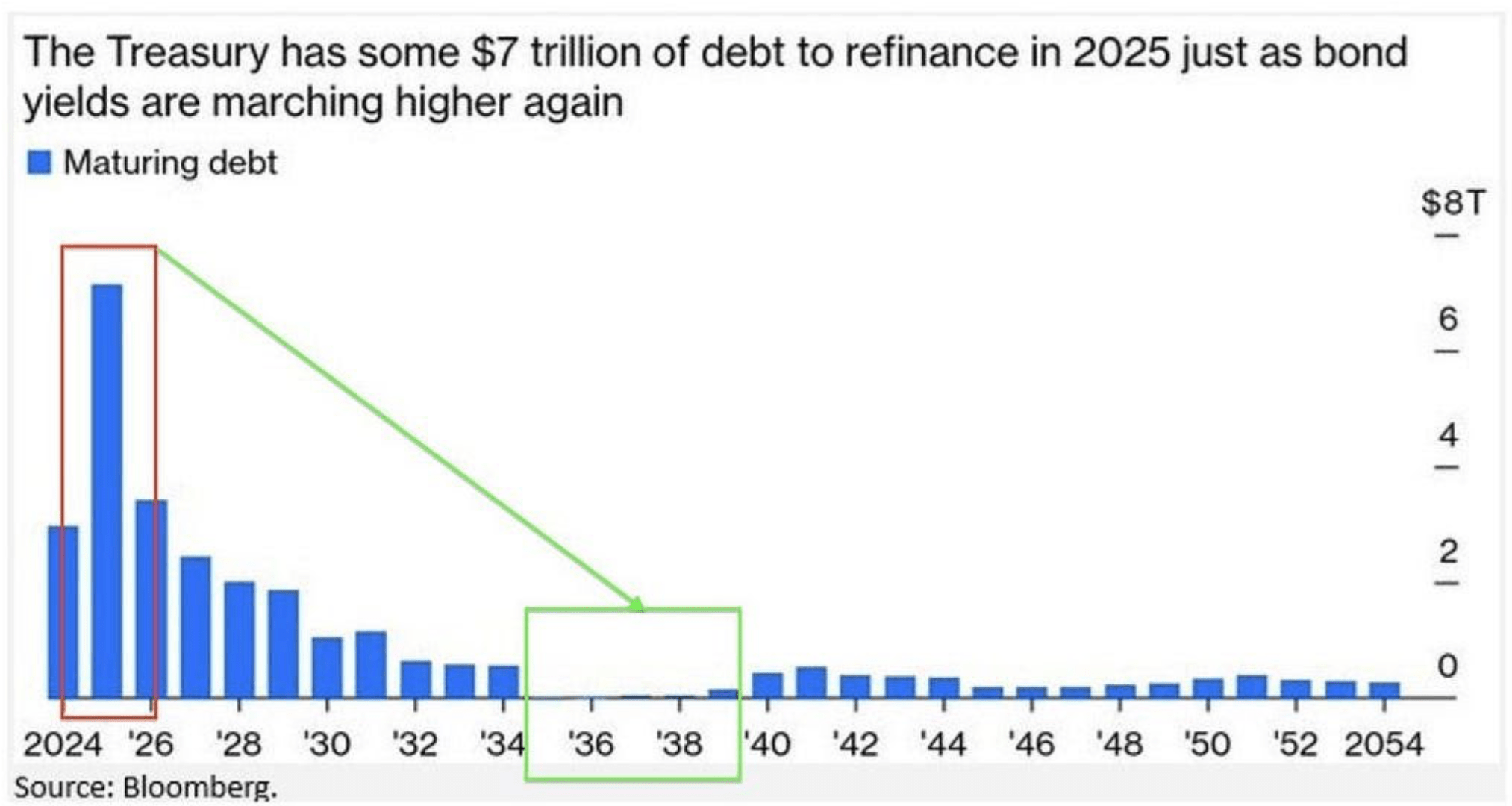

もっとも金利を見ると年初の水準に戻ったとも言えるわけで、現段階でそこまで大騒ぎする必要はないと言えます。ただし、上昇スピードが2000年以降で最速となったため、市場の流動性懸念(取引ができなくなる)から、瞬間的にパニックになりました。 また、このグラフの通り2025年に約7兆ドルの債務を借り換える必要があり、低金利時代に発行した国債を今の高金利で借り換えなければならないわけですから、利払い費が一段と増加することになるため米国の財政は悪化します。

また、このグラフの通り2025年に約7兆ドルの債務を借り換える必要があり、低金利時代に発行した国債を今の高金利で借り換えなければならないわけですから、利払い費が一段と増加することになるため米国の財政は悪化します。トランプ政権はDOGE(政府効率化省)で予算を削減し、関税で歳入増を狙ってはいますが、同時に減税延長や追加減税で財政支出を拡大する見込みとなっています。

結局、関税によって『財政不安+金利上昇』が引き起こされてしまい、ギリシャ危機や英国トラス政権でも見られたトリプル安になったというわけです。

このマーケットの不信感は関税問題が長引く限り続くわけで、同時に米国の株・国債・通貨の全てが不安定な状況も継続しやすいと言えるでしょう。

円高の真相─「ドル安主導」を読み解く

ドル円の今後については、今の円高の背景はドル安であることを認識しておきたいところでしょう。関税政策で米国の信用そのものに疑念が生まれ、海外マネーが米国債を買いにくくなった→ドル売り優勢。つまり、円が特別に強いというわけではなく、ドルが弱いため相対的に円高が進んでいるということです。ユーロやスイスフランも同様に上昇していますからね。

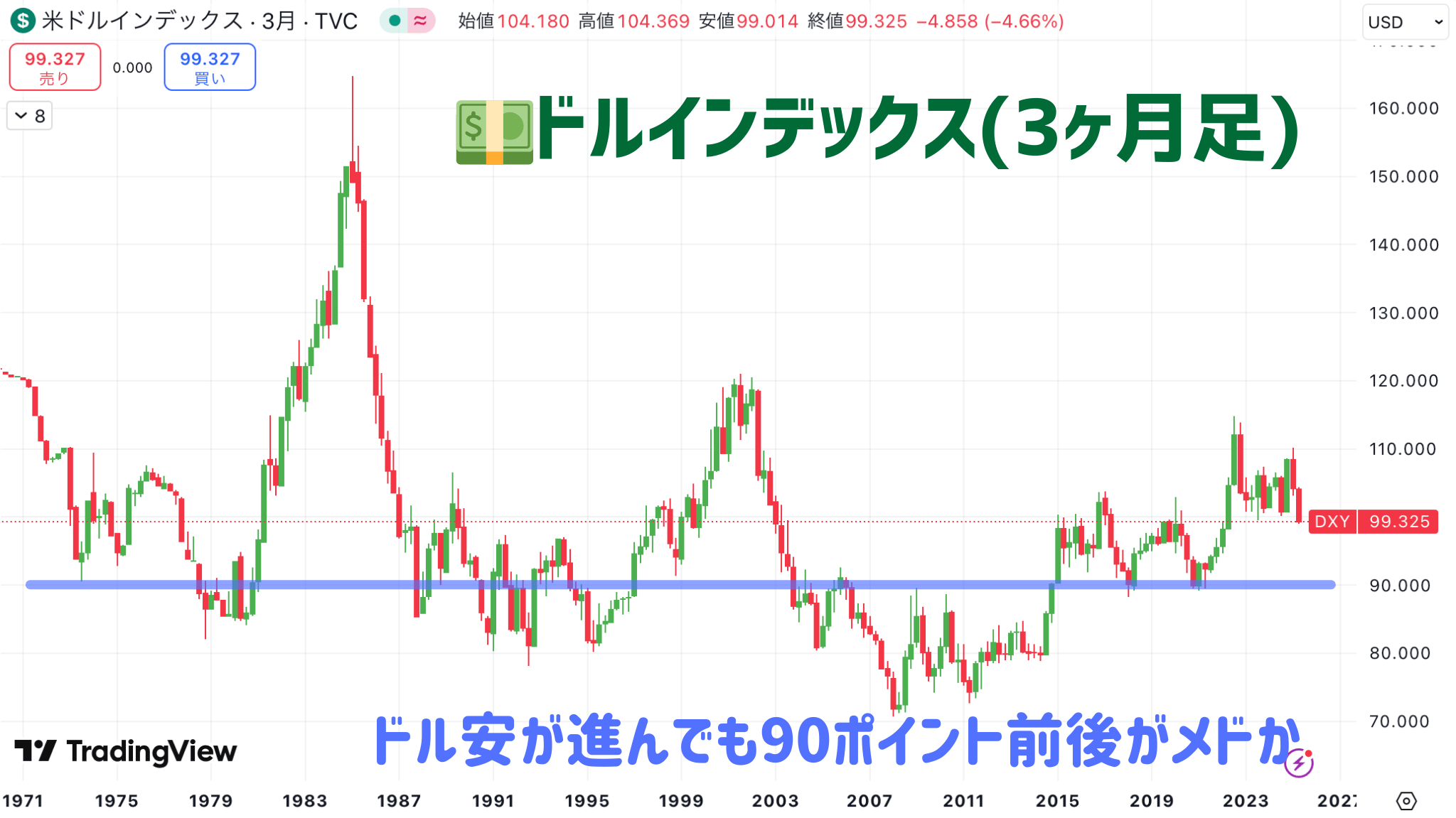

ドルインデックス(主要通貨に対するドルの強さを指数化したもの)を見ると、それは明らかで約3年ぶりの水準まで低下しています。

ドルインデックス(主要通貨に対するドルの強さを指数化したもの)を見ると、それは明らかで約3年ぶりの水準まで低下しています。したがって、決して円が強くなったわけではなく、目先の円高はドル安が主因と言えるでしょう。そして、円の構造的弱さ(少子高齢化・経済低迷・サービス赤字など)については全く解消していない点に注意です。

ドルが過去と比べてもかなり高い水準ではありましたが、下げても90ポイントレベルでしょう。ここから最大限下げてもせいぜい−10%程度が目安。それ以上は、米国民の生活が難しくなると思われます。

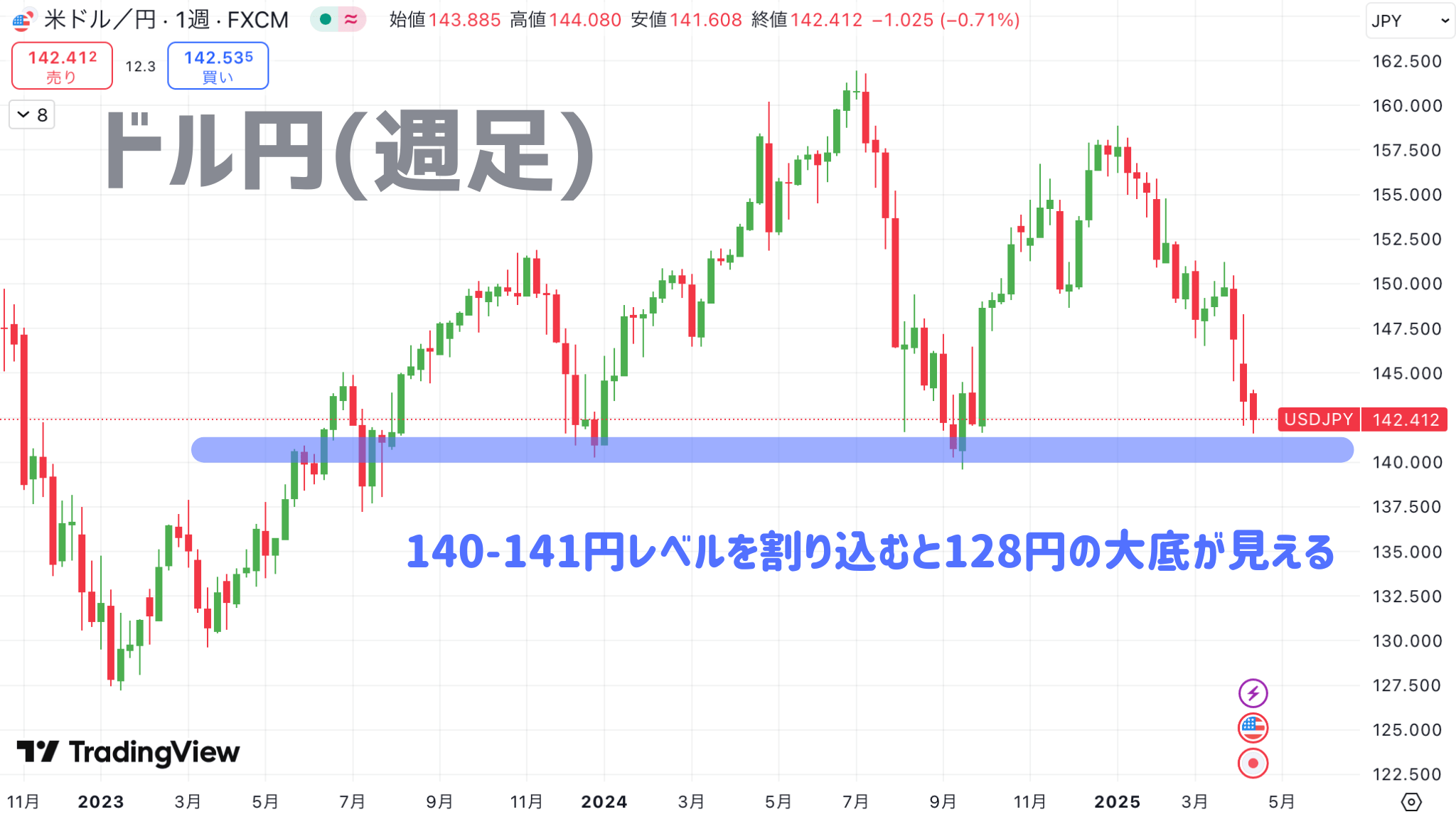

ドル円のテクニカル節目:141円→128円には警戒

今後のドル円については、まずは日米の関税交渉や日銀の動向によって左右されるでしょう。今のところ、日米交渉では為替は議論になっていないとのことなので、円高の動きは限定的となっています。また、日銀は関税交渉の行方を見極めるまで利上げ停止の構えなので、これはドル円を下支えする円売り材料となるでしょう。

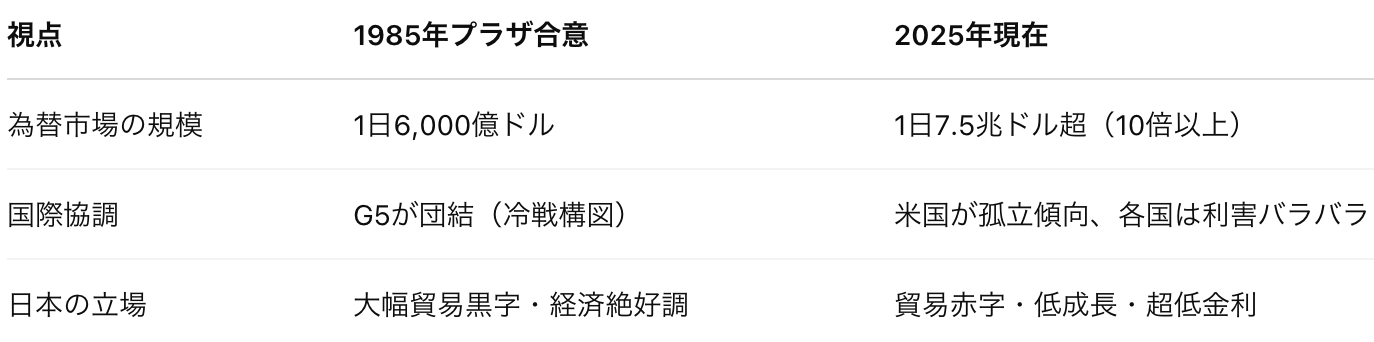

一方、過度な円高リスクを上げるとすると、一部で噂される“マール・アラーゴ合意”と呼ばれるプラザ合意2.0があります。これは、政府の協調的な介入でドル安にする合意がなされるのではないか、という噂ですね。

とはいえ、これが成立する可能性は相当低いでしょう。というのも、トランプ政権は弱すぎるドルも米国債離れも望んではいないからです。

もし、今現実にマール・アラーゴ合意でドル安、米国債の信用を毀損するような行為に走った場合、同時に基軸通貨としてのドルが終わりを迎えることになるでしょうからね。

むしろ、関税政策で米国の国民生活がインフレで持たない、深刻な景気悪化につながるため、ドル安が行き過ぎれば関税政策を調整して、行き過ぎたドル安も押し戻されるでしょう。

現在は市場規模が巨大化しており、政府間の協調介入で相場を動かす効果も限定的ですし、そもそも各国が足並みをそろえるインセンティブも小さいですからね。心配する必要はほとんどないでしょう。

現在は市場規模が巨大化しており、政府間の協調介入で相場を動かす効果も限定的ですし、そもそも各国が足並みをそろえるインセンティブも小さいですからね。心配する必要はほとんどないでしょう。 もっとも、短期的にはトランプ政権がドル安を望んでいることは明らかですし、トランプ大統領がうっかりブレトンウッズ体制(ドルを基軸通貨にするという米国主導の国際金融ルール)の見直しについて言及するようなことがあれば、ドルは暴落して円高も加速することになるでしょう。

もっとも、短期的にはトランプ政権がドル安を望んでいることは明らかですし、トランプ大統領がうっかりブレトンウッズ体制(ドルを基軸通貨にするという米国主導の国際金融ルール)の見直しについて言及するようなことがあれば、ドルは暴落して円高も加速することになるでしょう。140〜141円レベルを割り込むと、次のテクニカル的な節目は128円レベルになるため、トランプの軽口で大暴落という可能性は十分あり得るので警戒は必要です。

とはいえ、米国が基軸通貨としてのポジションをあえて捨てることは考えにくいですから、130円台半ばから下では喜んで米ドルに替えていくタイミングのように思います。

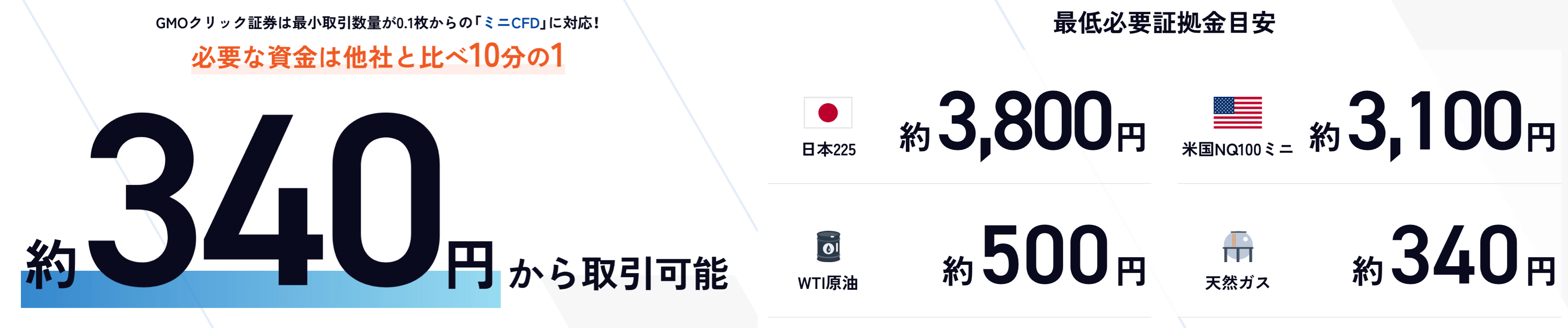

【PR】私がFXはもちろん、日経平均(日経225)やS&P500などの短期トレードで実際に使っているGMOクリック証券は、CFDで売りからも低コストで入れるので下落相場にも強いです!相場の色々な局面に対応できますからね。

日経225(日経平均)が約3,800円から。米国ナスダック100miniが3,100円、エヌビディアも約3,3000円からトレードできるなど、少額資金からトレードしたい方にもオススメ!

日経225(日経平均)が約3,800円から。米国ナスダック100miniが3,100円、エヌビディアも約3,3000円からトレードできるなど、少額資金からトレードしたい方にもオススメ!

日経225(日経平均)が約3,800円から。米国ナスダック100miniが3,100円、エヌビディアも約3,3000円からトレードできるなど、少額資金からトレードしたい方にもオススメ!

日経225(日経平均)が約3,800円から。米国ナスダック100miniが3,100円、エヌビディアも約3,3000円からトレードできるなど、少額資金からトレードしたい方にもオススメ!

株価は日米ともに引き続き低調の可能性が高い

とりあえず関税政策が落ち着くまではドル安・円高傾向は続くでしょうから、そういった意味で日本株の割安感は失われ、上値が重くなることが想定されます。 円高になるとインバウンドへの見通しも厳しくなりますからね。日経平均が以前のように上昇し、4万円台を回復していくような相場になる可能性は低いと考えています。

円高になるとインバウンドへの見通しも厳しくなりますからね。日経平均が以前のように上昇し、4万円台を回復していくような相場になる可能性は低いと考えています。また、米国株との連動性も高いですから、米国株の回復なしに日本株だけが立ち直っていくシナリオは現時点では考えにくいと言えます。

米国株はショック安をチャンスに変えられるか

では、米国株はどうかというと、4月17日夜に発表されたユナイテッドヘルス・グループ(UNH)の決算が弱く、ガイダンス(見通し)も大きく下方修正されたことで、ダウ先が−2%急落(ユナイテッドヘルスは−20%の暴落)するなど、不安定な値動きが続いています。やはり関税問題が完全に落ち着くまでは米国離れ、米国株からの資金移動シフトは続きそうなので、上値は重いままであることが想定されます。

それでも、引き続き米国は魅力的なマーケットであり続けることは間違い無いですし、ショック相場となった原因は基本的に関税によるサプライサイド(物やサービスを供給する側)のショックが起こったことに起因しています。

それでも、引き続き米国は魅力的なマーケットであり続けることは間違い無いですし、ショック相場となった原因は基本的に関税によるサプライサイド(物やサービスを供給する側)のショックが起こったことに起因しています。これは関税により、サプライチェーン(供給網)が乱れたり、そもそも原材料などのコストが変わることによる懸念です。しかし、最終的にはある程度が米国に集約されて行き回復することで落ち着くことになります。

米経済も先行きに関しては不透明ですが、現段階では引き続き堅調な状態を保っていますので、極端に悲観することはないように思います。

引き続き、大きく下がった日に追加していくことを心がけつつ、安値でしっかり買えるような資金コントロールをしていけば良いでしょう。

しかも今は円高傾向ですからね。マグニフィセント・セブンなどの魅力的なビッグテックが非常で割安な価格で買えるチャンスとなっています。

S&P500が4,800ポイントの底を割り込んで、バグみたいな安値で買えるタイミングで買える余裕資金を残しておきましょう。

もちろん、まだ投資をしていないような新規の方にとっては、すでに十分安いバーゲン状態ですから、とりあえず資金の3割ぐらいは買うことをおすすめします。

PR/NISAで米国株(個別)・株価指数・金投資なら松井証券!私も使ってます

話題の金(ゴールド)投資において、信託報酬手数料の低い“SBI・iシェアーズ・ゴールド”などに投資できる数少ない証券会社が松井証券です。米国株投資にも向いていて実際に私も使ってます!⬇️

ゴールド(金)が機関投資家の投資対象トップに!

バンク・オブ・アメリカの最新アンケート(4月号)では、機関投資家が最も買いたい資産として『金(ゴールド)』が1位となりました。ここ数年はマグニフィセント・セブンを中心としたハイテク銘柄が首位でしたが、これらを一気に抜いたのは大きな変化と言えるでしょう。注目が集まっている理由としては、やはり「安全資産としての安心感」があると言えます。関税により株価が暴落した不安感、景気後退やインフレへの懸念の高まり、ロシア-ウクライナ戦争に代表される地政学的リスクなど、今はとにかく何が起こるか分からないですからね。

AI・ロボティクスでほとんどの製品は無価値になると言われる一方、AI・ロボでも作れないゴールドは資産価値を保ち続けるといった期待もあります。

金価格は爆上げ中です。中国政府を中心に、各国中央銀行が米国債よりも金にシフトしていることや、個人も金を買っていることが直接的な上昇の背景となっています。米国が関税政策を推し進める限り、景気への悪影響が意識されて金価格は支えられそうです。

金価格は爆上げ中です。中国政府を中心に、各国中央銀行が米国債よりも金にシフトしていることや、個人も金を買っていることが直接的な上昇の背景となっています。米国が関税政策を推し進める限り、景気への悪影響が意識されて金価格は支えられそうです。 価格シナリオはこんな感じですね。注意すべきポイントとしては、金価格は『安全資産』とのイメージが強い一方で、ボラティリティ(値動き・変動幅)はかなり大きく激しいですから、注意しましょう。

価格シナリオはこんな感じですね。注意すべきポイントとしては、金価格は『安全資産』とのイメージが強い一方で、ボラティリティ(値動き・変動幅)はかなり大きく激しいですから、注意しましょう。世界的にはディフェンシブにシフトしており、引き続き底堅い値動きを続けそうですが、値動きは激しいために買い時・売り時を一発で当てるのは難しいと言えます。

押し目待ちに押し目待ちという状況なので、とりあえず毎月無理のない範囲でコツコツ買いつつ、大きく下がった時に積み立てを増やすという手法が良いと思います。

今後、AIやロボティクスの発達により労働資本価値が急激に無価値になることが予想されます。株は怖いという人でも、少しずつ金を買っていくのは特におすすめです。NISA口座で非課税で、月3,000円ぐらいからでも無理のない範囲で、長期前提で少しずつ積み立てると良いでしょう⬇️

まとめ──次の一手は「準備」と「分散」、そして口座開設から

◆関税リスクで米国の信用懸念→トリプル安→株安・ドル安・金利高の組み合わせは、資金が米国を離れるサイン。短期的な値動きに振り回されないよう、予備資金と心のゆとりを確保しましょう。

◆ドル円は“円高ではなくドル安”が主因

→円の構造的弱さは残ったまま。130円台半ば以下は長期ドル買いの好機になる可能性も念頭に。

◆ゴールドは「守りの主役」へ

→金価格はボラティリティが高いものの、AI時代でも価値を失いにくい実物資産。毎月少額積立+急落時の追加購入でコツコツ増やす戦略が◎。

◆米国株は“関税ショック”が収まれば再評価へ

→今は上値が重くとも、世界最大の成長市場である事実は不変。ショック安を拾える〝弾〟を残しておくことが肝心です。

📣 行動を始めるなら“武器”を手に入れてから

市場が大きく動くときこそ、チャンスとリスクは表裏一体。タイミングを逃さずに買い増し・金積立を実行するには、すぐ発注できる証券口座が不可欠です。

まだお持ちでない方は、NISA対応で取引コストの低いネット証券を早めに開設し、「株式・FX・金ETF」をワンストップで扱える環境を整えておきましょう。準備ができていれば、次の押し目や円高局面が訪れたときに、迷わず行動できます。

マーケットは待ってくれません。今のうちに口座を開設して、来るべき投資チャンスに備えましょう!⬇️

PR/暴落した今は新しく投資をはじめる人にとってのチャンス!

繰り返しになりますが、今回のような急落局面こそ、将来の利益を大きく育てるチャンスになります。価格が下がっている今のうちにコツコツと買い付けておけば、景気が回復して株価が元の水準やそれ以上に戻った時、値上がり益(キャピタルゲイン)を丸ごとゲットすることができます。

しかもNISA口座ならその利益が非課税になるので、リターンをまるごと手にできます。暴落という今の状況は、新しく投資を始める人にとってはむしろ『安く買って将来大きく育てる』ためのベストタイミングです!

ここでは私が実際に使ってオススメの証券会社を紹介しておきますので、参考にしていただければと思います。当たり前ですが金融庁にきちんと登録されている、ちゃんとした証券会社です。

また、バナーを開くと限定キャンペーンの都合上、FXの口座開設になってしまう証券会社もありますが、FX口座開設後にログインして株取引の口座などを追加することができますので、ご安心ください。

お得なキャンペーン・特典がありますし、とりあえずFX口座などを先に開設するしておくと手続きも早いので⭕️

GMOクリック証券:外国株しない人に!投資信託ありでNISA利用は⭕️

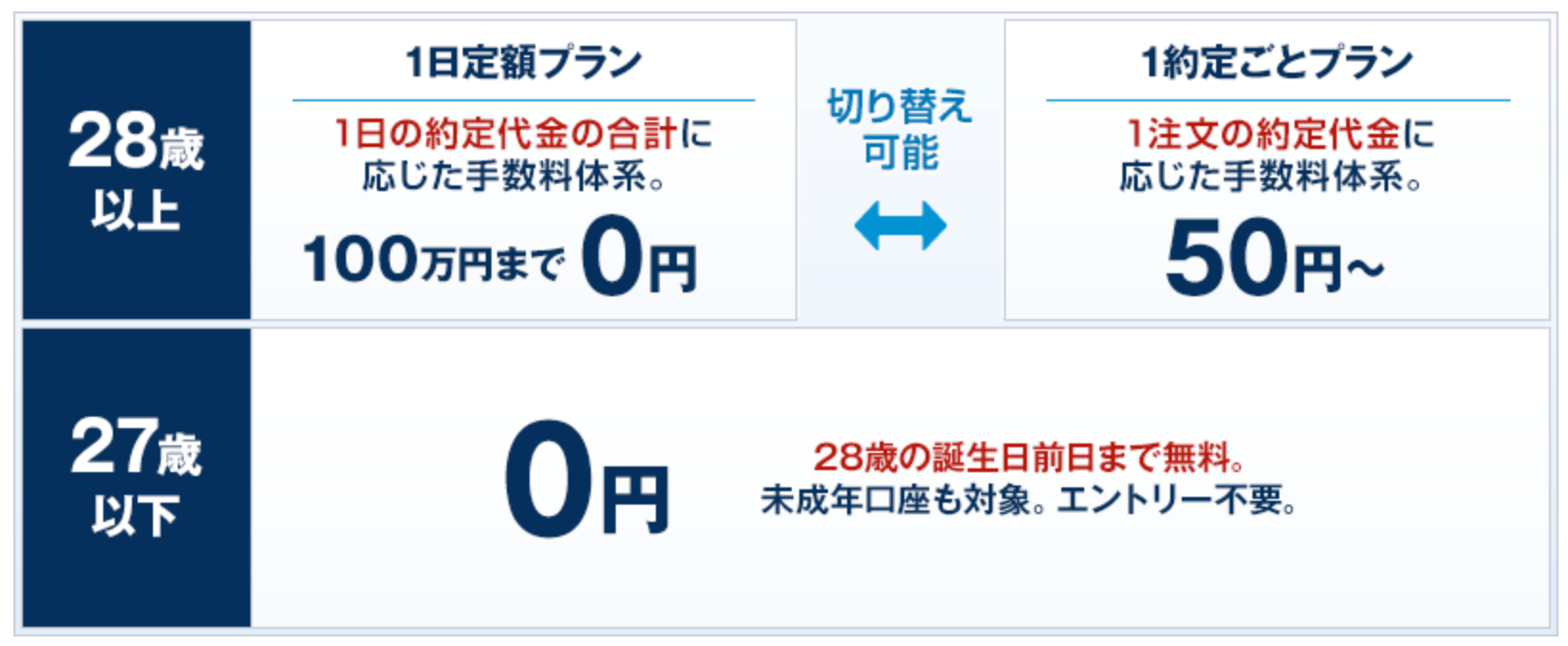

GMOクリック証券は日本株(国内株)に特化していて、NISA口座は買付・売却ともに手数料が常に無料です。また、通常の現物取引も、「1日定額プラン」を使うと1日の約定金額合計100万円までは手数料0円。ご覧のように手数料が業界最安水準で、中長期投資家はもちろん取引回数が多めでもコストを抑えやすい。さらに28歳未満(27歳以下)なら現物株の手数料が無料です。

取り扱い商品は国内株式やETF、投資信託、FX、CFDなど多彩。ただし米国株など現物の海外株は扱っていない。ただし、代わりに米国株CFDなどもあり、買いからも売りからも気軽に入れる点で⭕️

取り扱い商品は国内株式やETF、投資信託、FX、CFDなど多彩。ただし米国株など現物の海外株は扱っていない。ただし、代わりに米国株CFDなどもあり、買いからも売りからも気軽に入れる点で⭕️国内株中心で低コスト運用したい人や、現物は国内株のみで投資信託は海外など、平均的なNISA運用をする人には向いていると思います。

✅ブログ限定でFXネオで1万通貨取引すると全員4,000円もらえる特典もありますので、ご活用ください⬇️

■紹介記事➡︎PR/【初心者OK】GMOクリック証券でFX・日本株・米国株CFDを始める方法/エヌビディアが3,600円、テスラが7,400円から投資できる!

松井証券:NISAで米国株投資をするならココ!私も使ってます

松井証券は老舗ネット証券で信頼感が高く、中長期投資家から根強い人気。NISA口座での株式売買手数料は取引金額にかかわらず無料です。一般口座でも、1日の約定金額合計が50万円までなら手数料無料という「ボックスレート」を採用。また、25歳以下なら取引金額に関係なく手数料無料です。

投資信託残高に応じたポイント還元など長期投資向けのサービスも充実しています。また、米国株の取り扱いがあるので、NISA口座で現物の米国株を買いたいという方にはオススメの口座となっています。

■紹介記事➡︎PR/松井証券なら低コストでゴールド投資もできる!米国株投資は手数料無料/MATSUIでNISA中

DMM.com証券:FX・日本株・米国株の取引への利用に!

[PR]DMM.com証券はFXが有名ですが、国内株や米国株もあるネット証券です。取り扱い商品は、国内株式(現物・信用)と約2,500銘柄の米国株式のみで投資信託がないので、NISAとして利用するには使いにくいと思います。ただし、25歳以下は現物株取引手数料が全額キャッシュバックされ、実質無料となっているため、若い人でとりあえず使ってみようという場合には、かなりおすすめですね。

デザインはシンプルで、アプリも操作性や見やすさの評判が良いですね。私も使っていて迷うことは特にないので、使いやすいと思います。

✅ブログ限定で1Lot取引で4,000円と私の書いた特製FX&CFD攻略レポートが全員にもらえるキャンペーン・特典も実施中ですから、ぜひこの機会を活用していただければと思います⬇️

■紹介記事➡︎PR/DMM FX口座開設ガイド|初心者でも安心!メリット・デメリット+4,000円特典をもれなくゲット

コメントするc⌒っ *・∀・)φ...オキガルニドウゾ!