【最短でも7月末以降】2023年の為替介入はいつ?利上げが完全停止したタイミングが鍵!昨年の介入実績から考察(6/18)

お前ら神田さんに謝れ pic.twitter.com/Xh7cQTebbx

— なめるなよ (@PlayerNatural9) January 14, 2023

上記のツイートからも分かるように、政府・日銀の為替介入というのは、非常に効果的なタイミングを常にほぼほぼピンポイントで狙っていることが分かります。

このことを踏まえれば、直近で為替介入に踏み切る可能性は極めて低いと言えるでしょう。今日はその理由や為替介入があるとしたら、昨年の状況や介入について解説しながら、タイミングがいつになるのかを考えていきたいと思います。

【宣伝PR】アラママがFXのトレードに使っているDMM.com証券では、日経225のCFDも用意されています。FX口座を持っていればCFD口座の追加は簡潔で、ログインするだけで追加完了しますので、ぜひこの機会に!

DMM FXで1回取引するだけで4,000円と私の書いたFX&CFDの攻略レポートももらえますので、ぜひぜひこの機会をお見逃しなく!なんとCFD攻略レポートももらえるんですって!日経CFDが話題になる中でめっちゃちょうど良い神キャンペーンじゃないですか、ビックリですね(アフィッアフィッ↓)

昨年から今年にかけての値動き解説!各国の利上げ再開が円安加速に

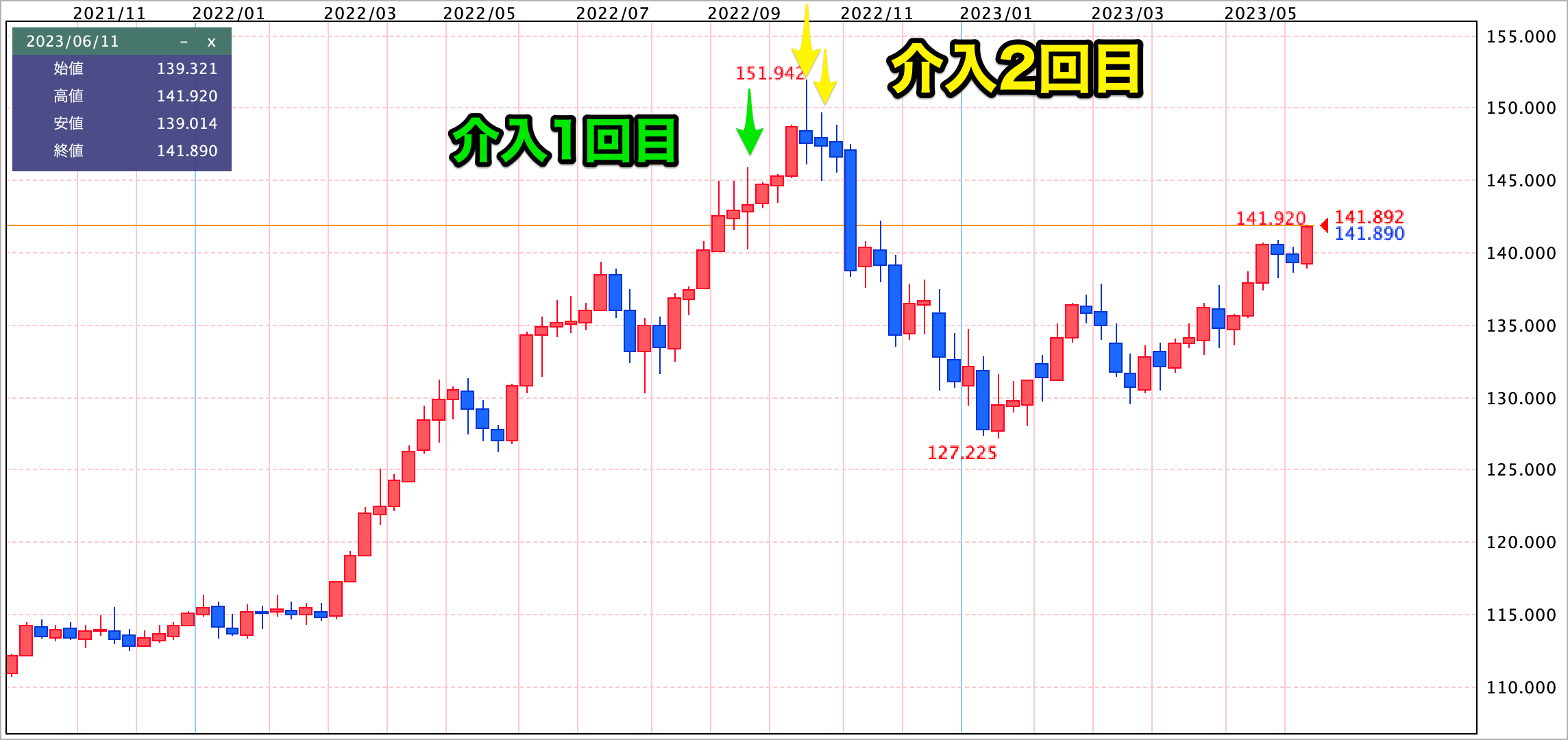

昨年のドル円・クロス円相場が上がった理由・下がった理由、為替介入のタイミングを紐解きながら今年の介入のタイミングについて考えていきたいと思います。まず、昨年のドル円相場の値動きを振り返ると、FRBの金融引き締め(利上げ)と日銀の緩和継続による、日米金利差を材料としてドル高・円安が進みました。米国が利上げを続けて5%の金利がつくのであれば、日本のゼロ金利の円を売ってドルで持っておけば儲かるという話です。

このように、原則的にはどの通貨にポジションを置いておくのが一番お金が儲かるか、得かという機関投資家の動きが反映されて、為替レートというのは決まっていくことが多いです。

ドル円(週足)のチャート:外為どっとコム

昨年は金利差を理由にズンズンと円安ドル高の値動きとなっていましたが、利上げペースが0.50%から0.25%に鈍化したタイミング、いわゆるFedピボット(FRBの方向転換)が織り込まれ始めた段階で、急速に積み上げられたポジションが解消され、円高ドル安に急反転しました。特に2回目の為替介入のタイミングは、まさにこれとドンピシャであり、あたかも介入が大成功したかのように見えます。今年の値動きはというと、昨年の為替介入(2022年9月22日、10月21日、10月24日)に加え、昨年12月に黒田日銀総裁がサプライズでYCC(イールド・カーブ・コントロール)の修正を行ったことから、日銀の緩和解除が意識されて、かなり円高となった状況からスタート。UBSやシリコンバレー銀行の破綻もドル安材料となりました。

ところが、この後は黒田総裁の任期満了に伴い、植田日銀新総裁がバトンを引き継ぐ形となりましたが、ご存知のように植田総裁は粘り強く緩和継続というワードを繰り返し、緩和解除期待が大きく後退して徐々に円売りが強まりました。

さらに、ここに重なる形で利上げを停止していた各国が利上げを再開、米国も6月の利上げは見送ったものの、7月以降に2回の利上げを行うことを示唆しています。これによって、円安の流れが再加速しています。

利上げのハードルと実施のタイミングは?各国利上げ終了が最低条件か

ちなみに、今年は円安であってもドル高ではない、というのが1つのポイントかと思います。昨年はドル大正義でクロス円もそれについていく流れでしたが、今年はどちらかというとユーロ円、そしてポンド円が引っ張っていく流れ。ECB(欧州中央銀行)の利上げ継続姿勢、またBOE(英中銀)も根強いインフレから一段と利上げが行われる可能性が意識されています。

ドルインデックス(日足):TradingView

ドルインデックス(主要通貨に対するドルの強さを指数化したもの)を見ても、昨年ほどの強さはないですからね。ドルの今年の上昇は限定的というか、ドルそのものは直近はむしろ下がっていますからね。こうなると為替介入の効果そのものが悩ましくなります。確かにドル売り・円買い介入でドル円相場が下がれば、クロス円も押し下げられますが、ドル安ということは相対的にユーロやポンドは買われるわけで、ドル安・円安のダブルアタックで倍速でポンド円を中心にクロス円が上昇していることを踏まえれば、どれだけの効果があるかは未知数。ドル円は下がるでしょうけど。

まぁ為替介入があるにせよ、今のタイミングでないことだけは確かでしょうね。今はほぼほぼ海外勢の利上げと日銀の金融緩和が材料になっていますから、介入があるとすればこれらの織り込みが終わり、利上げが終わったタイミングか、あるいは日銀のYCC修正・撤廃などとセットで効果的なタイミングを狙ってくるでしょう。

じゃないと、昨年の1回目の時のように効果なしで即全戻しになりかねませんからね。昨年介入のあった1ドル=145円レベルは意識されるにしても、そうホイホイとは介入できませんからね。

世界第3位の経済大国である日本が、国際市場に殴り込みをかけて為替操作することそのものですからね。パワーこそ力!そんなことが安易に許されて良いはずがありません。必ず米国には話を通してますし、国際的にもヨシッ!となったからこそやってるわけで。むしろ、米国なんかは効果的なタイミングを事前に知らせてる説がありますからね。狙い済ましたタイミングを見ると、少なくともかなりの情報共有はなされているはず。

昨年のドル独歩高であれば米国さえ説得すれば、トップダウン的に為替介入が可能となりましたが、果たして今回はどうか。そういった意味でもハードルは高いように思います。

効果は未知数、ハードルは高い、あるとすれば世界的な利上げ完全終了か日銀のYCC修正による円高のタイミングということで、最短でも日銀金融政策決定会合のある7月27〜28日以降になるのかなと。

あとは米国が7月25〜26日のFOMC(米連邦公開市場委員会)で、利上げしなかった場合には、いよいよ米国は利上げ終了ということになるわけで、この場合も介入の可能性は出てくることになります。もちろん、昨年の介入水準となった1ドル=145円レベルを超えていることも条件ではありますが。

\FXから米国株までトレードできる便利なオールインワン口座!↓/

直近の利下げ期待が大きく後退!クロス円は底堅い値動きが継続も英MPCが焦点

状況的には昨年と似てるんですけどね。昨年は米国の超絶引き締めがドル円を中心としたクロス円上昇の要因でしたが、今年は利上げを停止したBOC(カナダ中銀)やRBA(オーストラリア準備銀行)が、据え置き予想を裏切っての利上げ、さらにFRB(米連邦準備制度理事会)も2回の利上げを示唆ということで、円売りからのクロス円上昇が加速しています。今年はドル独歩高ではなく、全通貨に対して分散されているのが特徴か。あとは、利上げ再開よって利下げ織り込みが急激に後退したのがポイントでしょう。今年後半から来年いっぱいはガンガン利下げが織り込まれていましたが、来年末までに1〜2回あれば御の字みたいな見方に。そう考えると、調整による円高の場面はあるにせよ、クロス円全体はかなり底堅い値動きが想定されます。

冒頭の方でも書きましたが、昨年のドル円相場が急激に下がったのは、FEDピボットで利下げが織り込まれたからに他ならないわけで。さらに金融機関の破綻により、金融引き締めと同等の効果があることから、より利下げ期待が高まりました。しかし、想定よりもインフレは根強く、経済も引き締まっていないといのが経済の現状で、利上げ再開により利下げ期待が消滅したのが現状ですね。

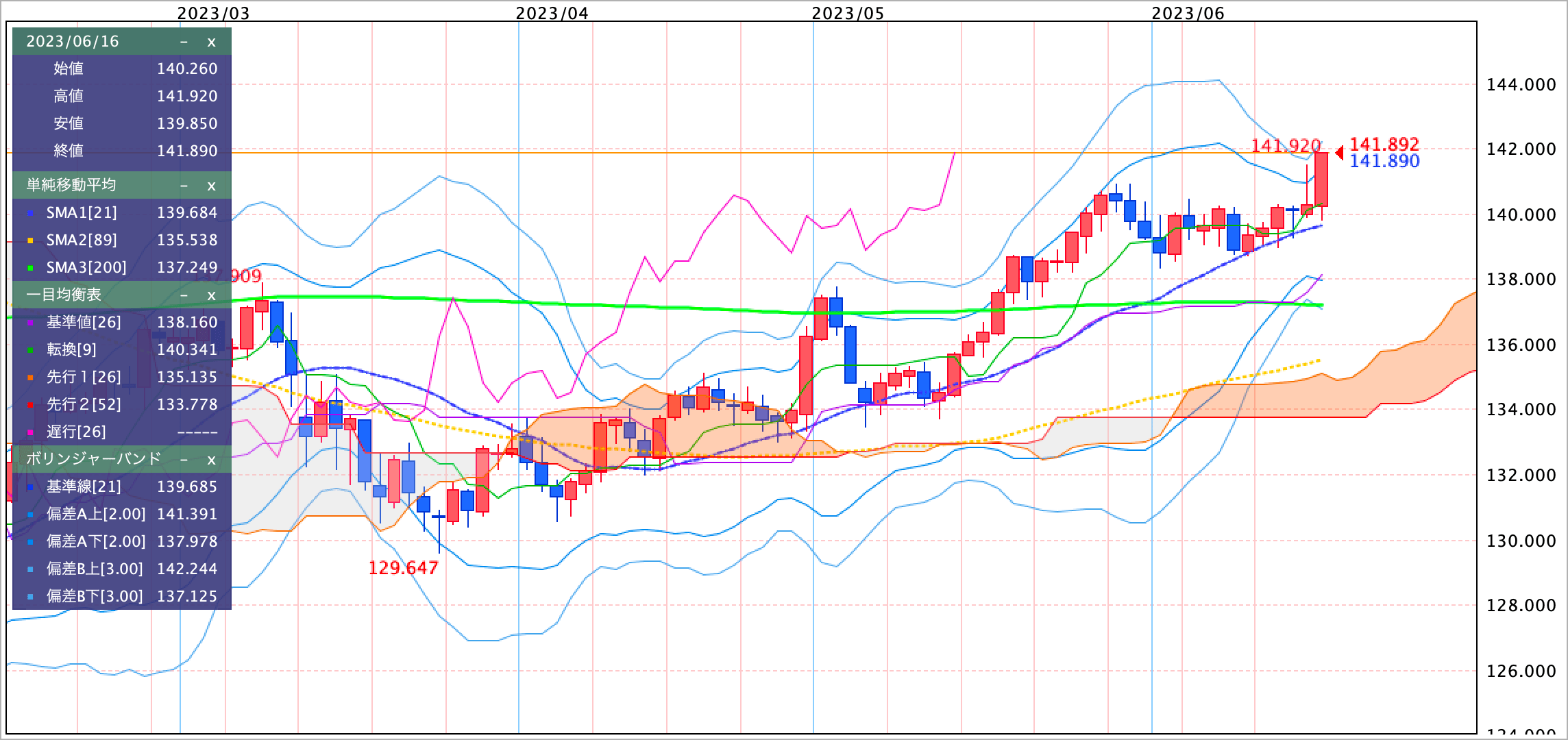

ドル円(日足)のチャート:外為どっとコム

決してドル高ではないので、ドル円の上値余地には疑問も残るところではあります。まぁドル買い戻しの余地はあるので、強めの雇用指標、インフレ指標が並べば1ドル=145円も見えてくるのかなと。そうなれば、為替介入の可能性は高まりそうで、そのタイミングで他国の利上げ継続が意識されていれば、全戻しのチャンスでしかないでしょう。

ユーロ円(日足)のチャート:外為どっとコム

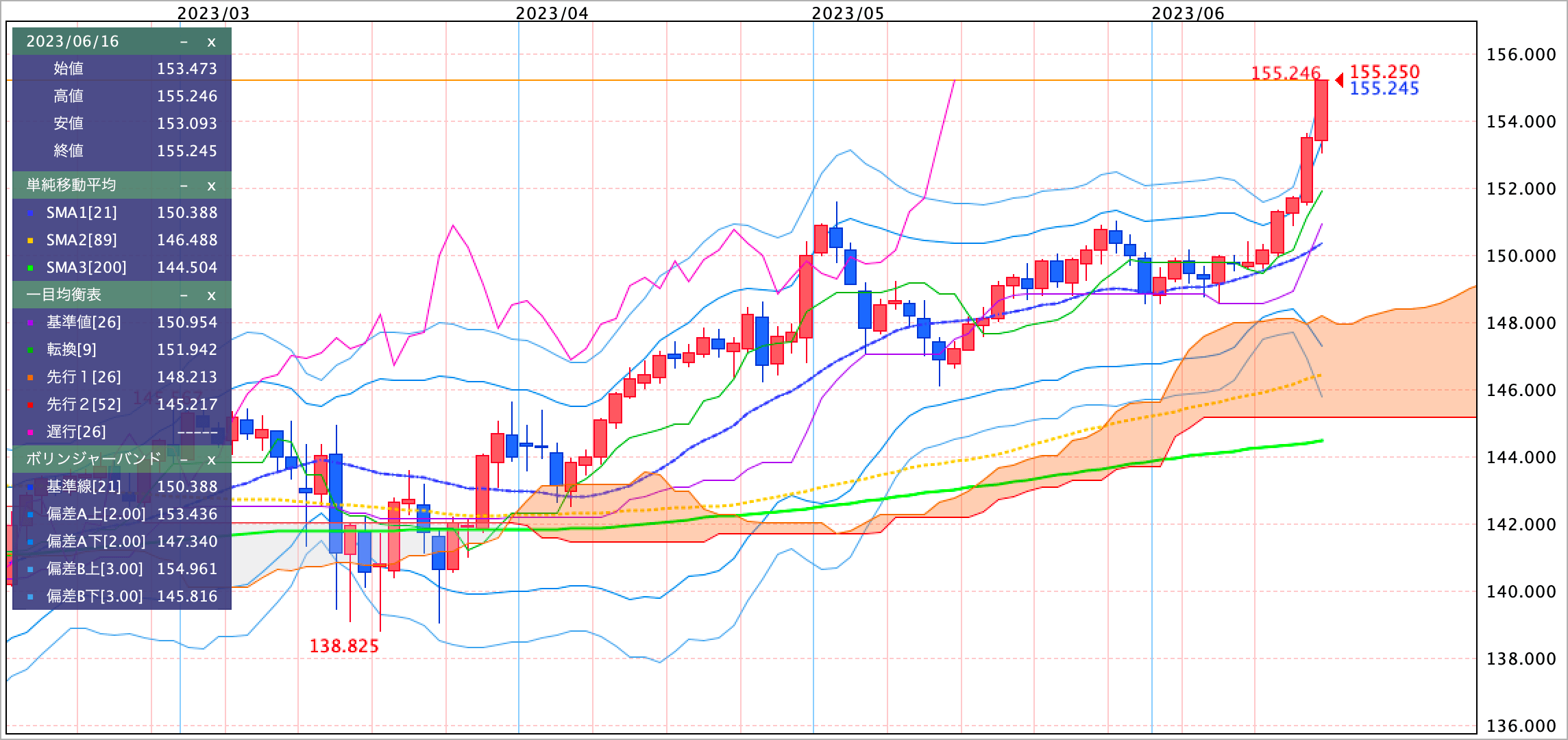

ユーロは対ドルで見れば歴史的低水準ですが、対円では歴史的な高水準なんですよね。日銀のYCC修正を期待して以前にユーロ円ショートを試みていたのは、それが理由でもありました。ラガルドECB総裁は15日の理事会後の会見で、7月の利上げ実施の可能性は高いと、ほぼコンセンサスに近い発言をしています。一方で、7月以降の利上げについてはノーコメントとしており、その時の状況次第といった感じでしょうか。仮に7月27日の理事会で9月も利上げという話になるのであれば、一段と上昇しそうですね。

とにかく、目先は上でしょう。対ドルでの上昇余地がある分、ここからはポンド円よりも上昇が期待できるかもしれません。特にポンドは来週のMPC(英金融政策委員会)で、今後の利上げについての所感が語られる見通しで、それ次第では乱高下もありますからね。ユーロ円はやや安牌か。

ややスピード違反気味ではありますが、157円レベルは見えちゃってますからね。目先のサポートとなりそうなのは、154.00〜154.20円レベルでしょうか。このレベルを割り込むと、152円台への調整が意識されるので警戒は必要です。まぁ個人的には154.00円を背に、154円台半ばぐらいから買ってみたいですけどね。153.80円で一旦損切りです。

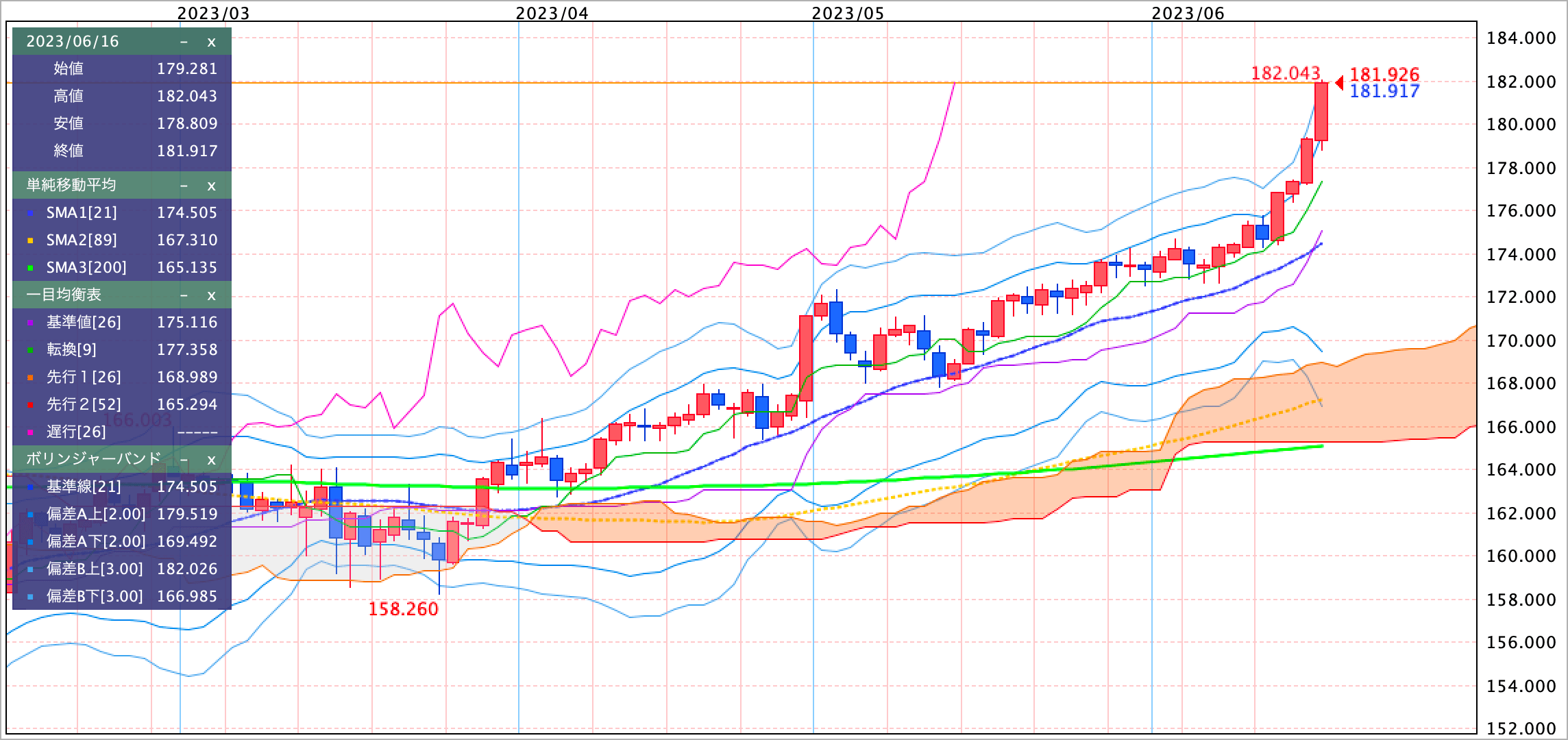

ポンド円(日足)のチャート:外為どっとコム

ポンド円は2015年高値の195.90円レベルが見えてきましたかね。天然ガス、欧州のエネルギー価格もジワジワ上がってきましたし、とにかくウクライナ戦争が終結しない限り、なんだかんだ底堅いインフレが続くというのが欧州の悩みの種ですね。特に英国はインフレが継続しており、賃金も絶賛上昇中となっています。それでも、ユーロやポンドが底堅い理由としては、欧州は最悪期を脱したことと、最近は米国も徐々に景気は悪化しつつありますからね。欧州も酷い有様ですが、米国の景気が下がって追いついてきた格好です。

とにかく注目は22日のMPCですね。今回の利上げは確定的として、7月以降の利上げを確約するかどうかが焦点となりそうです。まだまだ引き上げる必要があるとなれば、196円コースですね。逆に利上げしないとかサプライズになると、クロス円の上昇相場が終わりかねないだけに最大限警戒しておきましょう。

短期的には、とにかくスピード違反なので、180.00円の大台節目を背に調整したら軽く買ってみて、40〜50銭逆行したら一旦損切りして底を確認するみたいなトレードしかなさそうです。177円ぐらいまではワンタッチありそうなので、そこまできたら頑張って買ってみるイメージですが、とりあえずは181円割れを見て入りたいところです。

ユーロ円かポンド円、悩ましくはありますが、安定ならユーロ円な感はあります。ポン円はギャンブル味は強いですが、成功すれば爆益確定、ハイリスクハイリターンです。両方やりつつ様子を見ても良いと思うので、とりあえずそこは決めずに押し目買い・ロングのタイミングだけ見ていきたいと思います。損切りは事前に決めてゼルイさん(@araisanfx)でツイートしていきますので、よろしくお願いします。

【宣伝】皆様の応援1リツイート、1口座開設がアライさんの活動を支えていますので、興味のあるサービスがあれば、ぜひブログのバナーをご活用くださいなのだ↓

コメントするc⌒っ *・∀・)φ...オキガルニドウゾ!