利下げ開始で株価が暴落?過去のパターンを検証!株芸人YouTuberに騙されるな

実際、新NISA開始2周目にして、海外の機関投資家は1.45兆円も買い越す一方で、日本の個人投資家は1.21兆円売り越しとなっています。まぁこれも暴落論を唱えるYouTuber、インフルエンサーのせいでしょうね。動画のコメント欄では、信じて売ったピュアピュアな信者たちが「本当に下がるんですか?」とか言ってて、もう見てらんないんですけど!

最近は、FRB(米連邦準備制度理事会)が利下げを始めたら株価が下がる論で、3月利下げで大暴落!みたいなことを言ってるYouTuberもいるらしく、フォロワーの方から「利下げが始まったらどうなりますか?」という質問が多く寄せられています。

てなわけで、今日は利下げと株価の関係について簡単に解説していきますので、よろしくお願いします。

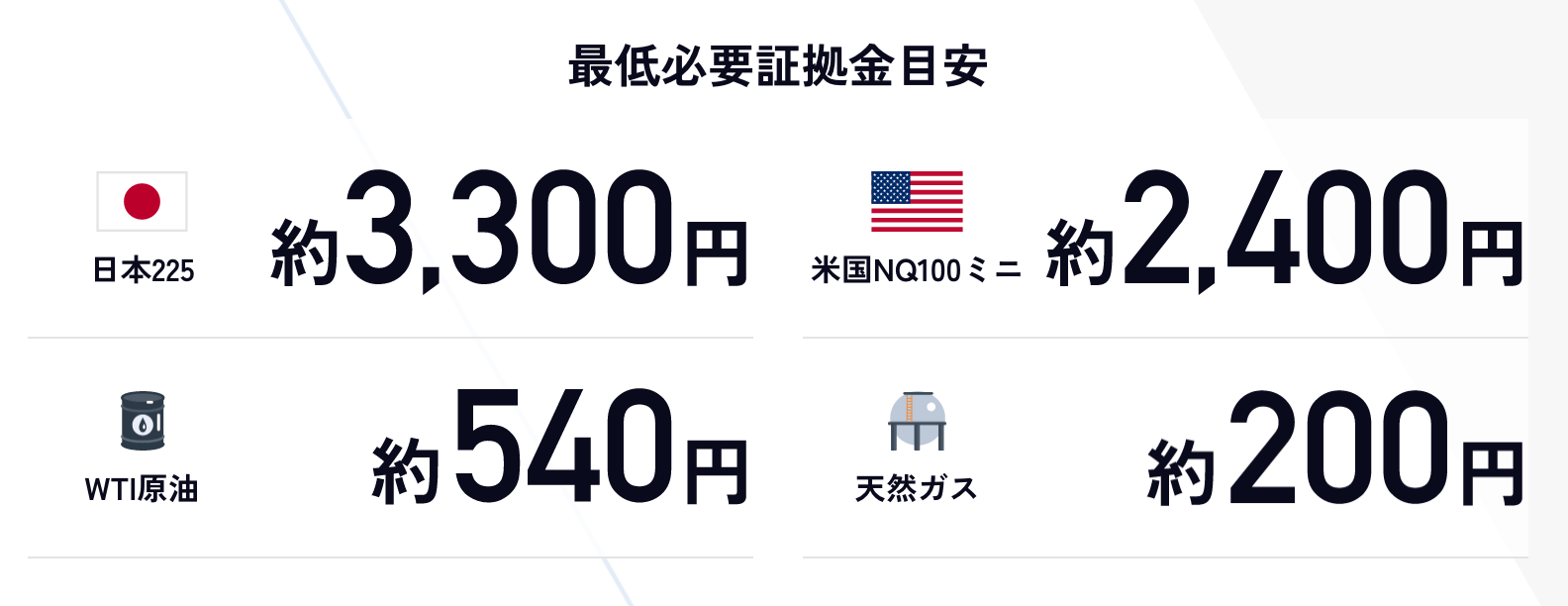

【宣伝】岐阜さんも使っていることでお馴染みのGMOクリック証券【FX】で、タイアップ限定キャンペーンとして1万通貨取引で全員に4,000円がもらえますので、ぜひこの機会に!FXから株価指数CFD、日本株などの取引にも使える総合口座です。少ない資金でチビチビ買えるのでオススメの会社です↓

今なら口座開設最大55万円キャッシュバックに加え、全通貨ペア対象のFX最大88万円キャッシュバックもやっています。このブログ限定のキャンペーンも含めて全て合わせれば合計最大143万4千円キャッシュバックですからね。

今なら口座開設最大55万円キャッシュバックに加え、全通貨ペア対象のFX最大88万円キャッシュバックもやっています。このブログ限定のキャンペーンも含めて全て合わせれば合計最大143万4千円キャッシュバックですからね。

そうなんですよぉ…GMOクリック証券は私も使ってるんですが、本当にいい会社なんですよねぇ。トレード向きなんですよぉ…(ニチャアフィ…)

— 米国株ゆきママ💛FX実況アライ軍筆頭戦士 (@pawhara_arai) January 15, 2024

PR/今からマネ活!GMOクリック証券で最大88万円キャッシュバック https://t.co/2hTpD0tomp https://t.co/lFKyhaE2Hv

【悲報】利下げが始まった直後に株価が暴落するのは本当だった!

今って去年と同じ流れなんすよね…去年も逆イールド発生でリセッション(景気後退)だから株価が暴落する理論で、インフルエンサーたちが散々煽っていたわけですが。まぁあのタイミングで株価を売った人たちは、みんな死ぬほど担がれて大損して死んでしまったわけですけど…😢ちなみに、逆イールドとは、短期金利が長期金利の水準を上回る状態のこと。短期金利は政策金利に引き付けられて高い金利になる一方で、長期金利は景気の停滞を織り込んで低下する現象のこと。通常であれば、ターム(期間)プレミアムから、長期金利の方が高くなる。現在も逆イールド状態が続いていますね。

まぁ過去の逆イールド(長短金利の逆転)から、平均して1年半後には必ずリセッションに陥ることから、株価調整のシグナルとも言われてはいるんですけどね。

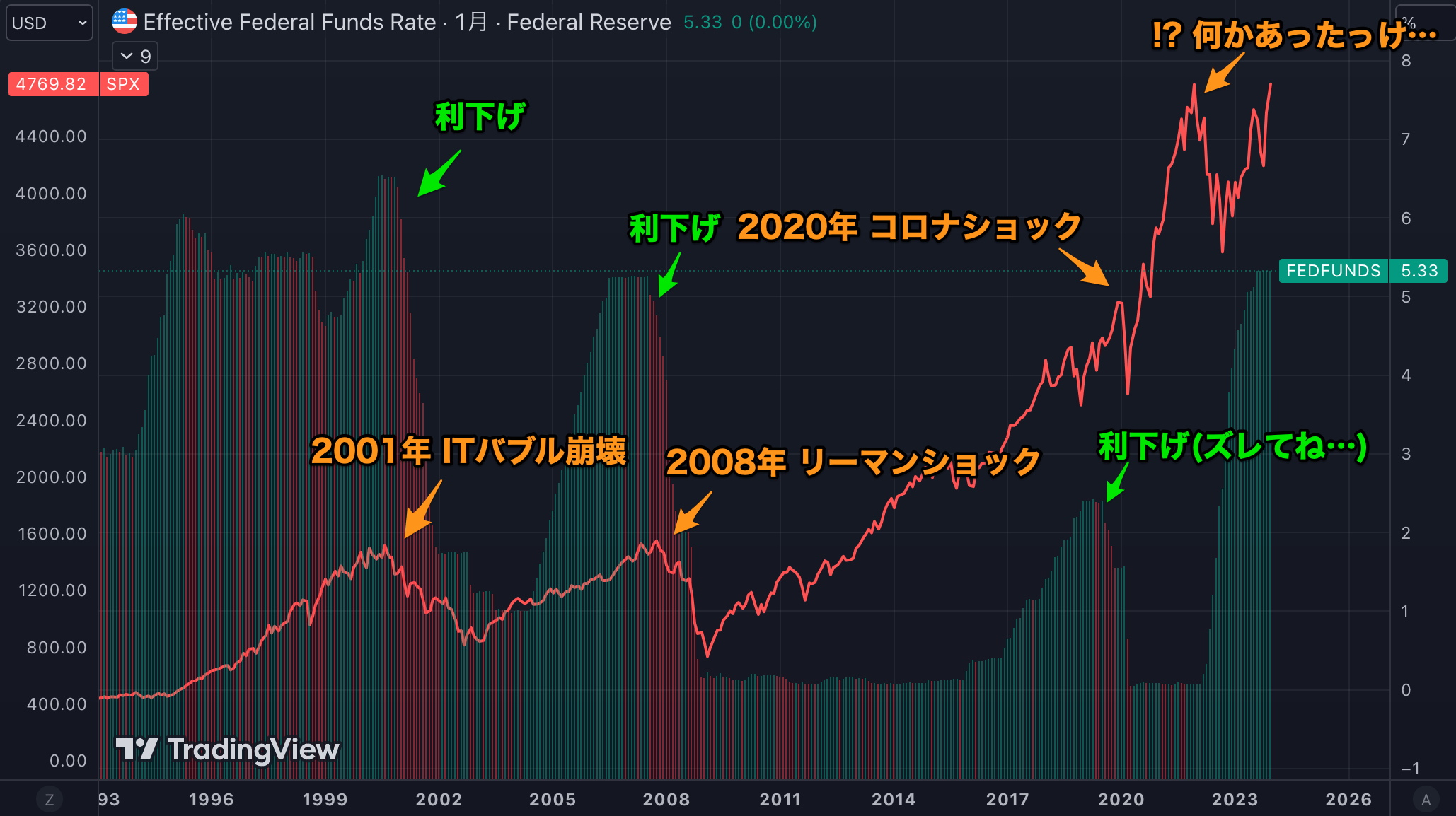

暴落論者の主張としては、逆イールド発生→景気悪化→金利引き下げ、つまり株価が下がるという話ですね。確かに、米国の政策金利であるフェデラルファンドレート(FF金利)とS&P500を比較すると、利下げが始まったタイミングで株価が調整しているようにも見えます↓

棒グラフが米国の金利(右軸)で、S&P500指数がオレンジの線(左軸)です。確かに、ここ30年の株価に目を向けると、2001年のITバブル崩壊でも、2008年のリーマンショックでも、2020年のコロナショックでも、いずれも利下げが始まった直後に株価が下がっているので、一見すると正しいようにも思えます。

棒グラフが米国の金利(右軸)で、S&P500指数がオレンジの線(左軸)です。確かに、ここ30年の株価に目を向けると、2001年のITバブル崩壊でも、2008年のリーマンショックでも、2020年のコロナショックでも、いずれも利下げが始まった直後に株価が下がっているので、一見すると正しいようにも思えます。利下げではなく、景気悪化に+α要因が加わることで株価が暴落している

まず、そもそもとして直近の2019年7月の利下げ開始時からしばらくは、株価はゴリゴリ上げていたわけで。2019年末に中国でコロナウィルスが大流行し、その後世界的に急速に広がって世界中でロックダウン、一時的に経済が全て死んだので暴落しましたけど。もうこれだけ見ても、利下げ=株価暴落は暴論というか、かなり意味不明な理論であることが分かります。確かに、利下げをするということは、景気が悪化してデフレになってしまうという兆候でもあるため、企業業績が重視される株価にポジティブかと言われれば、ポジティブでないことだけは確かですが。

2001年ドットコムバブル崩壊:株が過剰に買われ過ぎたことが暴落に繋がった

2001年のITバブル崩壊に目を向けると、この時の株価暴落はドットコムバブルと呼ばれたことからも分かるように、「ITやります!会社名にドットコムつけます!」っていうだけで多額の資金調達ができるぐらい狂った時代だったことが影響しています。この時のナスダック100及びナスダック総合指数のPER(株価収益率)を見ると、60-70倍超ですからね。1年間の企業活動でもたらされる利益の60-70倍ぐらいの株価がついていた、まさにバブルという状況だったわけです。景気後退が意識されて一度売られはじめると、売りが売りを呼び大暴落になりました。

一方で、現在のナスダック100のPERは25-30倍程度。平均が25倍程度ですから、やや割高の水準ではあるものの、バブルと言えるほど中身がないわけではなく、企業はしっかりと株価に合わせて収益を増加させています。今後、米国の個人消費が冷え込み、売り上げが下げるとPERも割高な水準になってくると考えられますが、まだまだITバブル時のような状態ではありません。

2008年リーマンショック:不動産バブルの崩落と金融機関のシステミックリスクが背景に

2008年のリーマンショックは、かの有名なサププライム・ローンがきっかけとなりました。当時、米国では不動産価格がガンガン高騰していたことから、不動産を担保に劣悪債務者にも低金利のサブプライム・ローンを提供していました。しかしながら、金利を引き上げられたことで景気が悪化、急速に不動産の需要が減少しました。同時に金利変動型の住宅ローン金利も上昇するわけで、金利変動型のサブプライム・ローンで住宅を購入した劣悪債務者が不動産を売り始め、同時に在庫を多数抱えていた不動産業者も処分し始め、不動産価格が一気に暴落しました。

そして、金融機関がこのサブプライム・ローンを混ぜた金融商品・証券を多数作り、高い格付けで販売していたことがパニック売りを誘発。どこに劣悪なローンが混ざっているか分からないということで、売りが売りを呼ぶ展開となりました。

さらに悪いことに、金融機関はこれら金融商品を販売したお金でさらに証券を買って、また新たな金融商品を作って売るという、実質的に高レバレッジな運用を行なっていたことで、致命的なダメージを負うこととなりました。

不動産価格の暴落をきっかけに、金融機関まで致命傷を負いました。最終的にリーマンブラザーズが破綻するまで、米議会が税金投入を渋っていたことも被害を拡大させる要因となったと言えるでしょう。

【結論】利下げ程度で株は暴落しないから、まず買え!暴落したら全力で買え!

2023年、2024年の状況について考えると、かなり大幅な利上げによって経済が引き締まり、景気が悪化しているのはほぼ間違いないでしょう。一方で、2001年のITバブルほど極端に株高が進んでいるわけではありません。むしろ、最近はSPAC上場やIPO市場が低迷しているのを見ると、ゴミみたいな能力しか持たない新興企業は容赦無く淘汰されている健全性があります。

また、住宅市場が不調になっているとの指摘はその通りですが、2008年のリーマンショック時ほど不動産そのものの供給数は多くありません。要するに、金融機関も不動産価格が上がるからってバカバカ融資して作らなくなったということです。一定レベルの焦付きはあるでしょうが、供給過剰で価格を下げ続けても売れないような状況にはないため、不動産市場がフリーフォールし続けるとは考えにくいです。

さらに、リーマンショックの反省から、金融機関にはバーゼル3という自己資本規制が導入されており、定期的にストレステストも実施されていますから、大手金融機関が連鎖破綻するような状況にはありません。

まぁシリコンバレー銀行の破綻はありましたが、利上げによる金利上昇による債券価格の低下と顧客が新興ベンチャー企業に偏っていたことなど、これも特殊要因がありましたからね。結局、当局が音頭を取って買収・吸収合併させる形で完全鎮火に成功しましたし、危機が高まっているとは思えません。

個人的には、高金利継続によるシステミック・リスク(金融システム全体に波及するリスク)の方がよほど怖いというか、利下げすればシリコンバレー銀行破綻のようなリスクは下がるわけで、むしろ利下げは歓迎かと思います。

いずれにせよ、株価暴落は景気悪化で利下げをしたから発生するというよりも、そこに特殊要因が重なったことで発生していますので、現状の利下げを取り上げて株価が急落すると叫ぶのはナンセンスでしょう。そんな戯言に惑わされて投資機会を失う方がよほど問題かと。

利下げが始まれば、高金利で嫌気されていたグロース銘柄が反発することになります。また、これは別な記事で書きますが、AIバブルもまだ始まったばかりですからね。ギクシャクする場面はあると思いますが、まだまだ株は上がっていくと考えていますので、株は買いましょう。

もし、暴落することがあれば、それはそれで未曾有の買い場でしかないですからね。コロナショック時に株を買った富裕層は、短期間で資産を3-4倍にして超富裕層になっていますからね。金が金を生み出す展開です。

むしろ、今後株価が暴落するとすれば、再びコロナウイルスが大流行するようなパターンになる確率が一番高いと考えていますので、その時に全力投資できるよう、半分か1/3ぐらい暴落資金を残して投資すれば良いだけですからね。

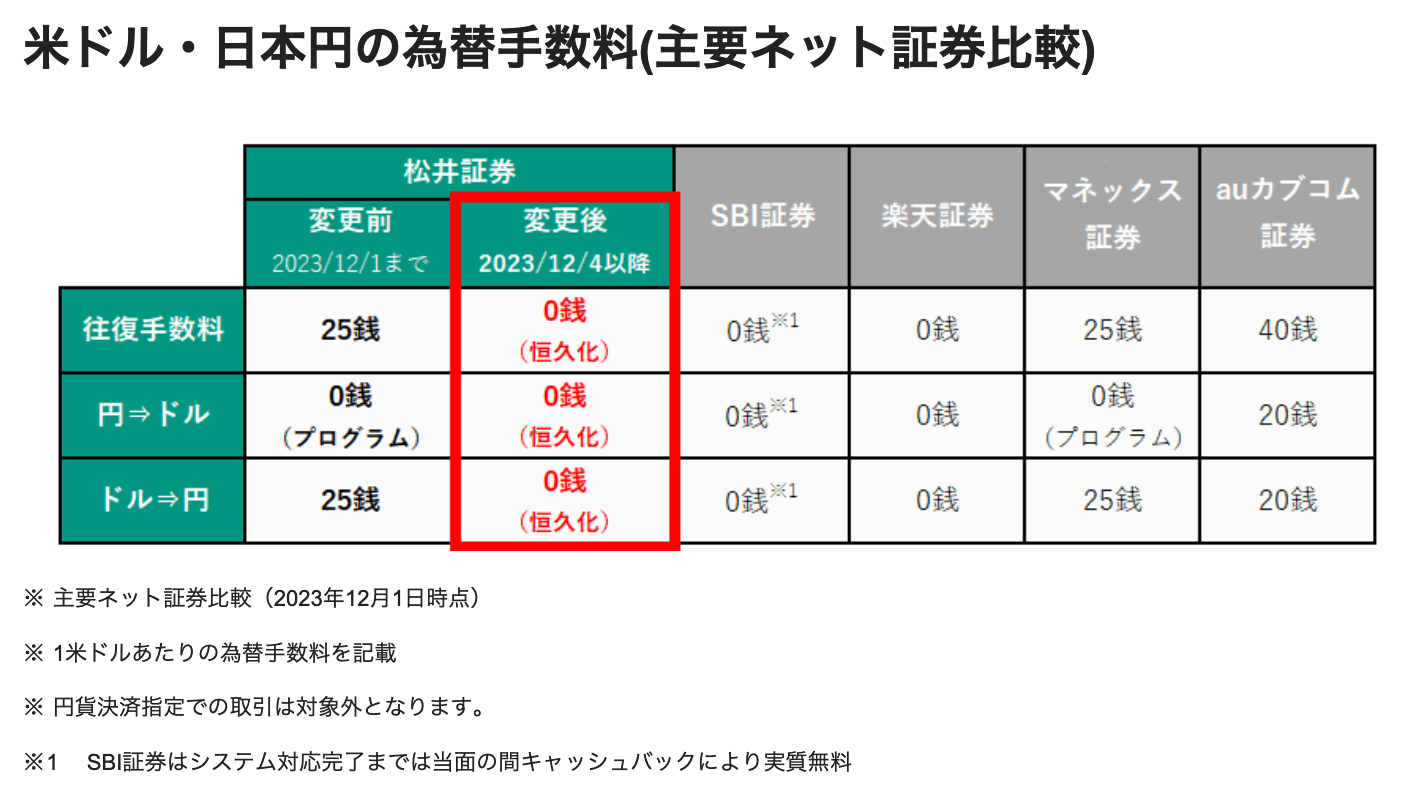

とにかく結論的には、とても利下げ程度で株価が暴落するようには思えませんし、もしも万が一暴落したとすれば、それはそれで全力で買うだけですから、そのつもりで株は買いましょう。また、NISAも含めて米国株を買うなら[PR]松井証券がオススメです!(アフィッアフィッ)↓

【PR】新NISAも米国株ガチ勢にも嬉しいドル円為替手数料無料!スマホでオンライン手続きならNISA口座も同時開設・ペーパーレス可

私も使っている松井証券は、米ドルと日本円の両替について、為替手数料を恒久的に無料(0円)化してますから、マジでこれが大きいんですよね。円高の時に両替しておきたい↓ しかも、新NISAでの米国株現物取引手数料も無料となっていますので、米国株のトレードはもちろんのこと、新NISAでの米国株投資を狙ってる人にとっては神レベルの口座なんですよね(ニチャア…)。

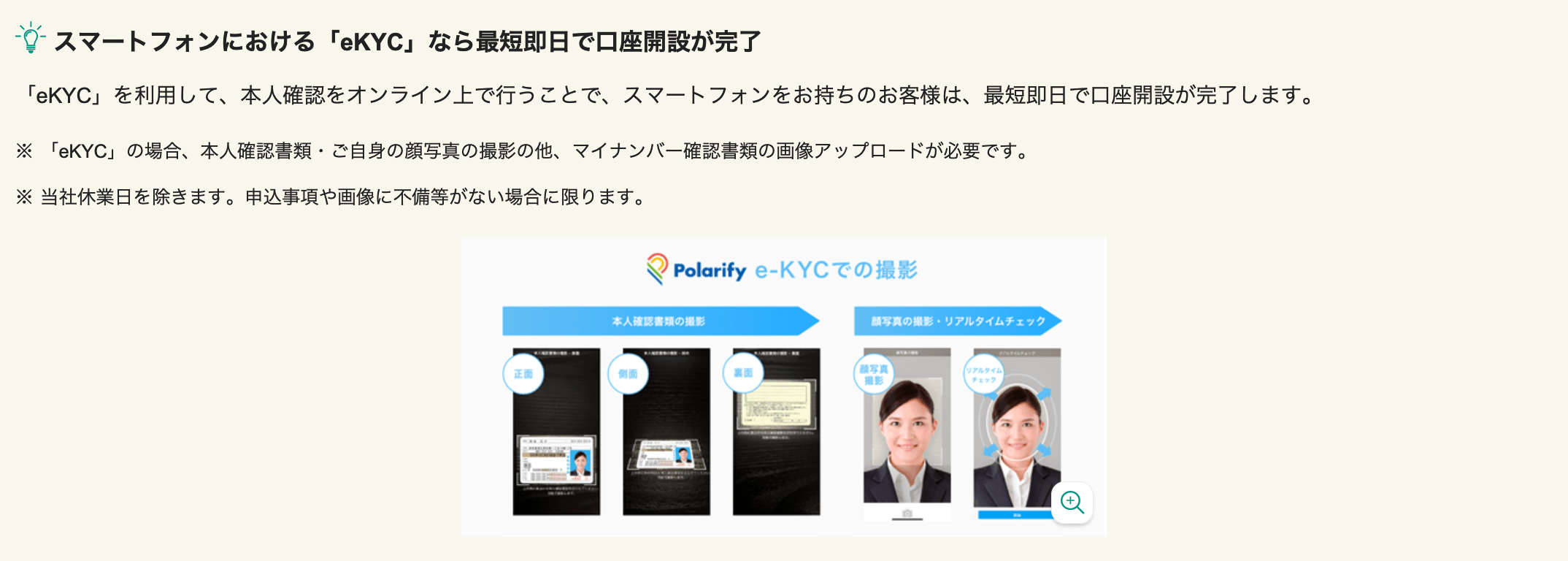

しかも、新NISAでの米国株現物取引手数料も無料となっていますので、米国株のトレードはもちろんのこと、新NISAでの米国株投資を狙ってる人にとっては神レベルの口座なんですよね(ニチャア…)。 ちなみに、スマホで「オンラインで申込む」からお手続きすると、ペーパーレス(※eKYC利用、本人確認書類として運転免許証orマイナンバーカードor住民基本台帳カードのいずれかが必要)でNISA口座も同時に開設申込みができます↓

ちなみに、スマホで「オンラインで申込む」からお手続きすると、ペーパーレス(※eKYC利用、本人確認書類として運転免許証orマイナンバーカードor住民基本台帳カードのいずれかが必要)でNISA口座も同時に開設申込みができます↓ わからないことがあれば、松井証券顧客サポート(0120-021-906/IP電話03-6387-3601・受付時間平日8:30〜17:00)もありますので、ぜひぜひお気軽にどうぞです↓

わからないことがあれば、松井証券顧客サポート(0120-021-906/IP電話03-6387-3601・受付時間平日8:30〜17:00)もありますので、ぜひぜひお気軽にどうぞです↓今ならお得なキャンペーンで合計13,000ポイントゲット!テスタさんの限定動画も見られます

ちなみに、この1月はキャンペーンがめちゃくちゃ充実しており、合計13,000ポイントもらえます↓ dポイント、Amazonギフト券なら等価(1P=1円)ですし、PayPayポイントなら0.9倍(松井1P=0.9PayPay)となっています。条件もクイズに答えるとか、NISA口座を開いて銀行口座に一括5万円入金とか、ハードルがめっちゃ低いのでオススメです。

dポイント、Amazonギフト券なら等価(1P=1円)ですし、PayPayポイントなら0.9倍(松井1P=0.9PayPay)となっています。条件もクイズに答えるとか、NISA口座を開いて銀行口座に一括5万円入金とか、ハードルがめっちゃ低いのでオススメです。さらに、あの80億円超り人・テスタさんが出演する会員限定動画も口座を持ってると見られます↓

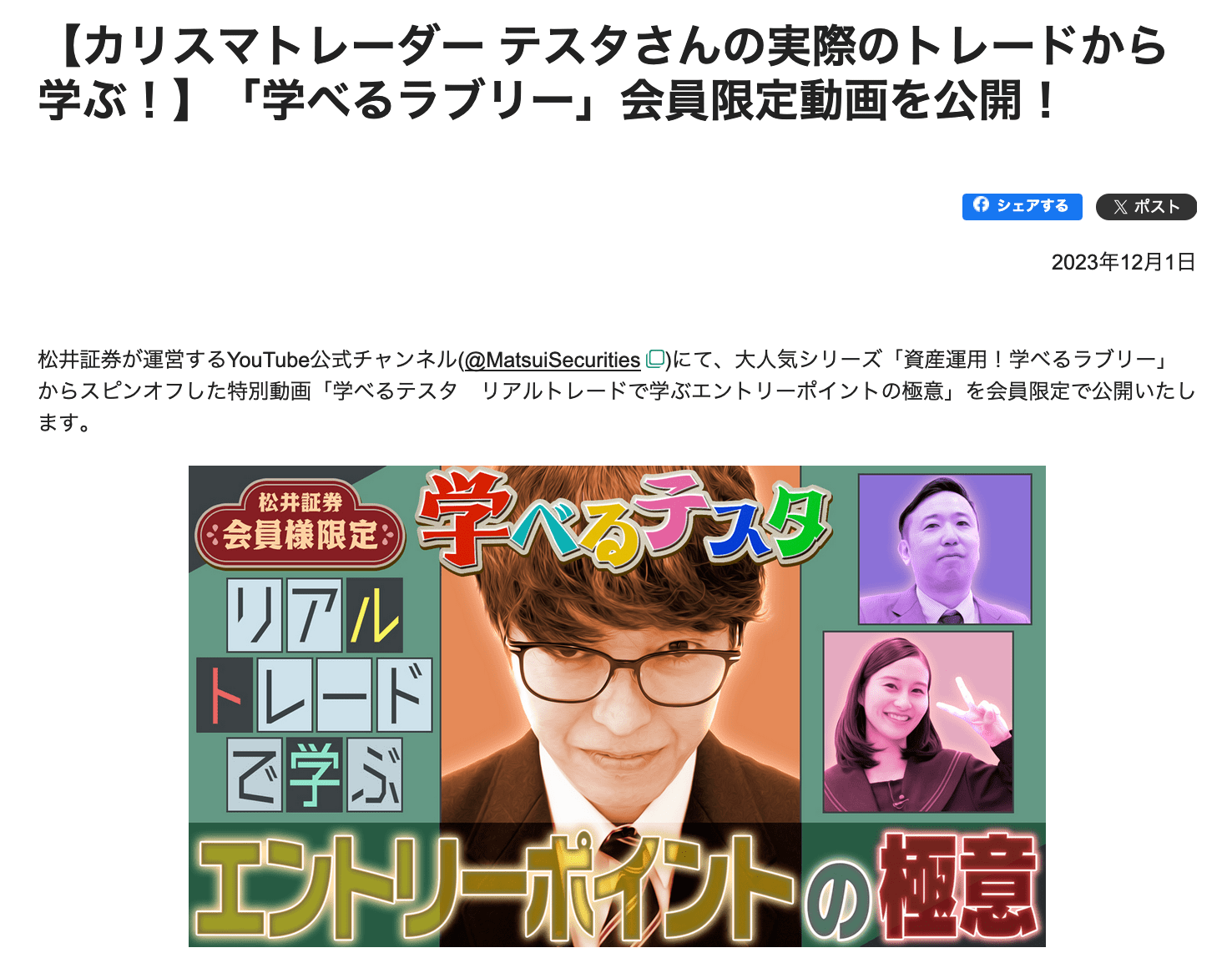

松井証券に口座を持っている人だけが見られる動画で、この動画ではテスタさんの実際のトレード密着映像を見ながら取引のポイントについて聞いています!注目している業種や、エントリーポイントの考え方などを深堀しているので、ぜひこういった動画も見ておきたいですね。テスタさん完コピや!

松井証券に口座を持っている人だけが見られる動画で、この動画ではテスタさんの実際のトレード密着映像を見ながら取引のポイントについて聞いています!注目している業種や、エントリーポイントの考え方などを深堀しているので、ぜひこういった動画も見ておきたいですね。テスタさん完コピや!

コメントするc⌒っ *・∀・)φ...オキガルニドウゾ!